25.01.2026

Divergência e Convergência nas Opções Binárias (2026)

Updated: 25.01.2026

Divergência e convergência na negociação: como usar divergência e convergência em Opções Binárias (2026)

Na última matéria, conhecemos os osciladores — indicadores de análise técnica que “preveem” movimentos futuros de preço. Hoje falaremos sobre uma propriedade importante desses indicadores: determinar divergência e convergência na negociação.

Divergência, na negociação, é a discrepância entre os dados do gráfico de preços e os dados do indicador. Convergência, na negociação, é a convergência dos dados do gráfico com os dados do indicador. Ainda não está claro, certo? Este artigo tem o objetivo de esclarecer isso.

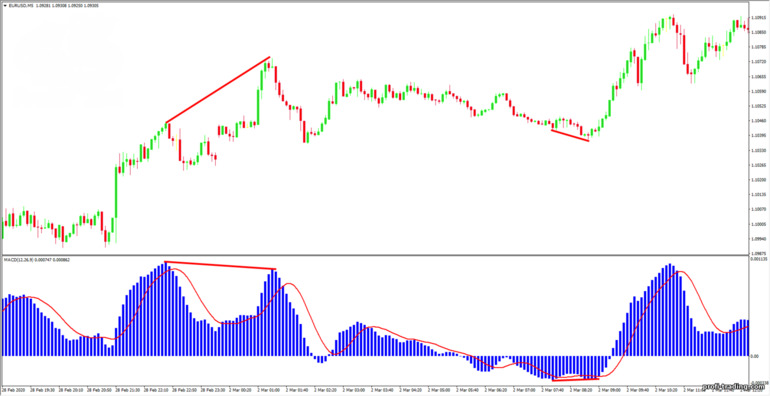

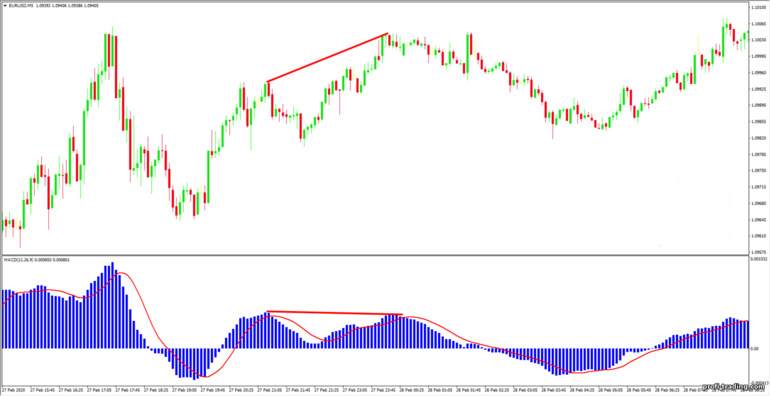

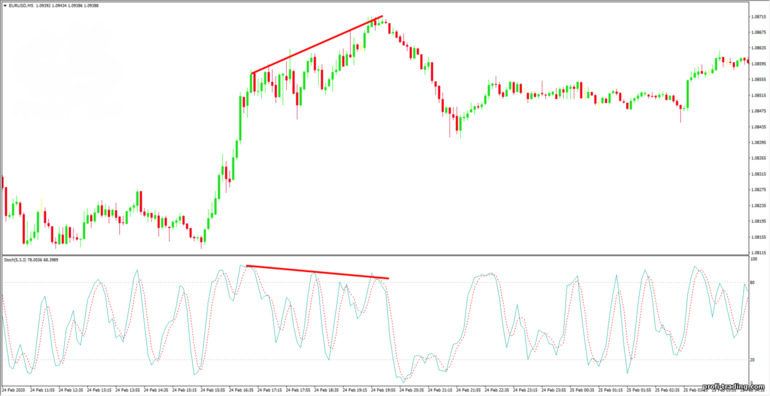

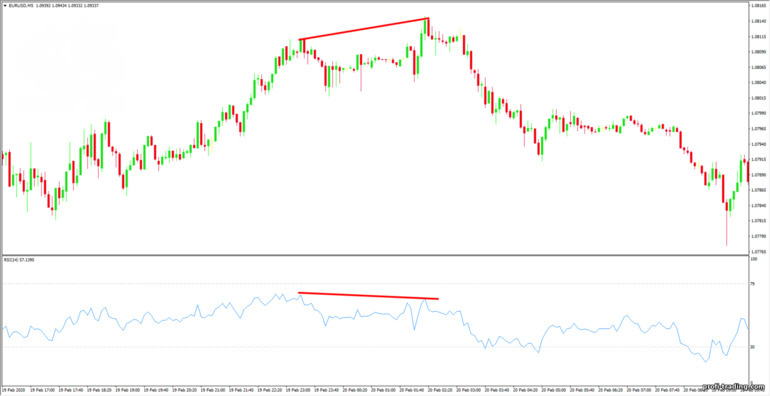

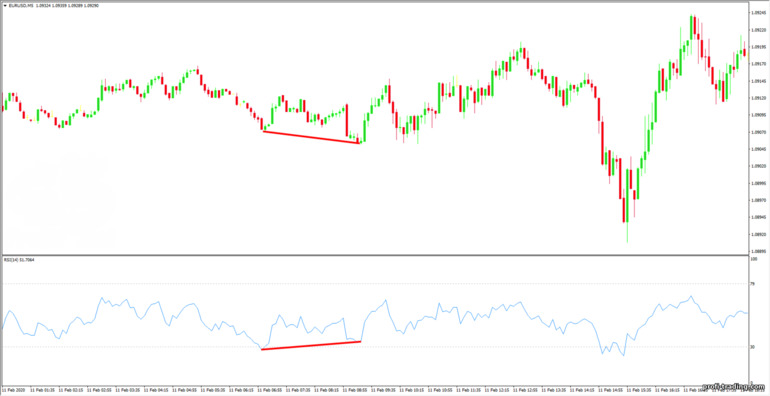

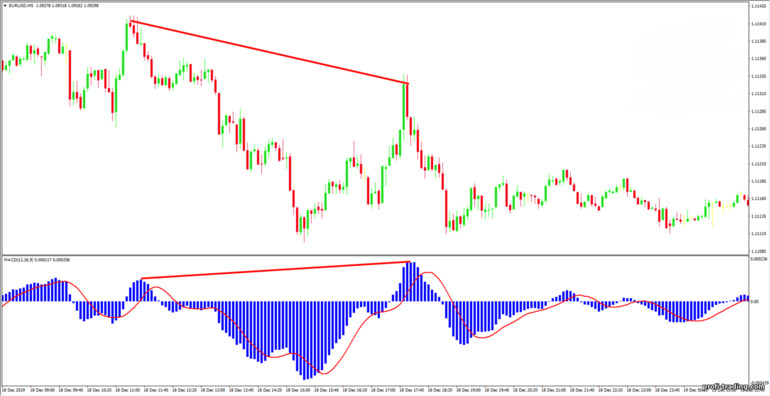

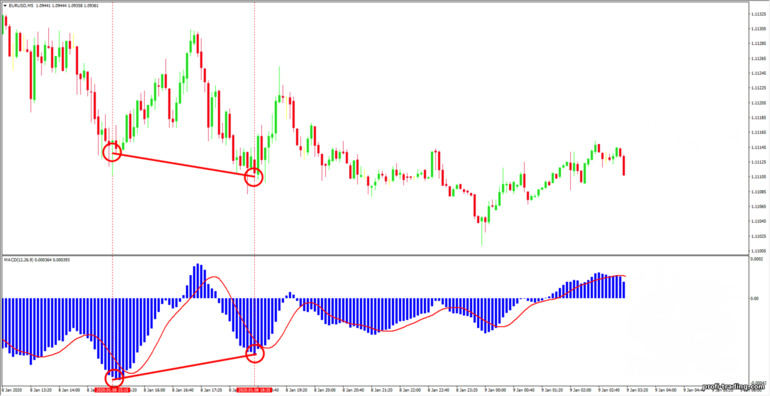

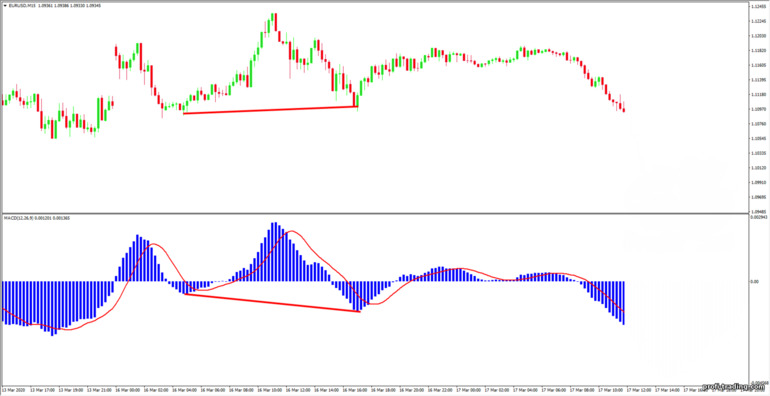

Por exemplo, veja como é a divergência determinada pelo oscilador MACD: Se considerarmos a divergência usando o indicador Stochastic, ficará assim: Usando o oscilador RSI, também é possível detectar divergência: Na maior parte das vezes, a divergência prevê desaceleração, correção ou reversão de tendência. Em qualquer cenário, esse fenômeno indica que a tendência de alta está bastante enfraquecida, como os indicadores mostram. A divergência pode ser aproveitada de forma lucrativa na negociação, mas, obviamente, não há nenhum método 100% garantido.

Considera-se que a divergência está identificada se houver ao menos dois topos no gráfico (o segundo acima do primeiro) e, no indicador, cada máximo novo estiver mais baixo do que o anterior — indicando divergência. Nesses casos, é possível abrir uma operação após duas velas, depois da confirmação da divergência.

É importante que o movimento dessas duas velas seja descendente — assim, fica marcado um topo no gráfico, depois do qual você pode procurar sinal de baixa. Ao mesmo tempo, o indicador também deve mostrar um topo a partir do qual se inicia a queda. Geralmente, o histograma do MACD (especialmente se for colorido — uma cor para alta e outra para baixa) ajuda a visualizar isso.

Se, no gráfico de preços, a queda começar, mas o indicador não reagir de forma alguma, aguarde a reação do indicador e só então conte duas velas para abrir a posição de venda: A operação de venda deve ter duração de 3 a 5 velas. Normalmente, isso é suficiente para que a negociação se encerre em lucro. Se fôssemos descrever o algoritmo de operação de divergência, seria assim:

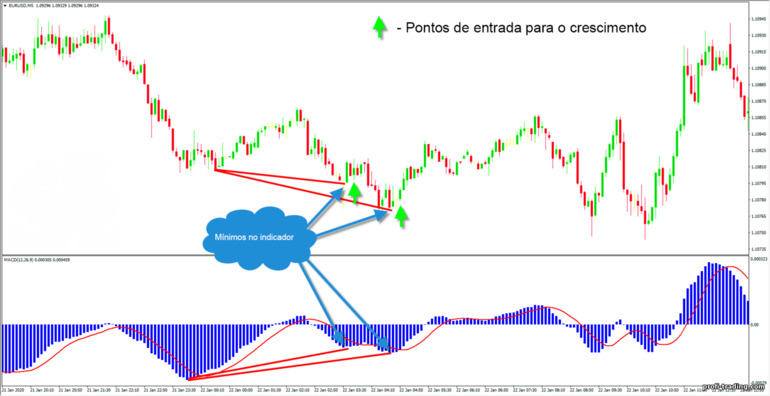

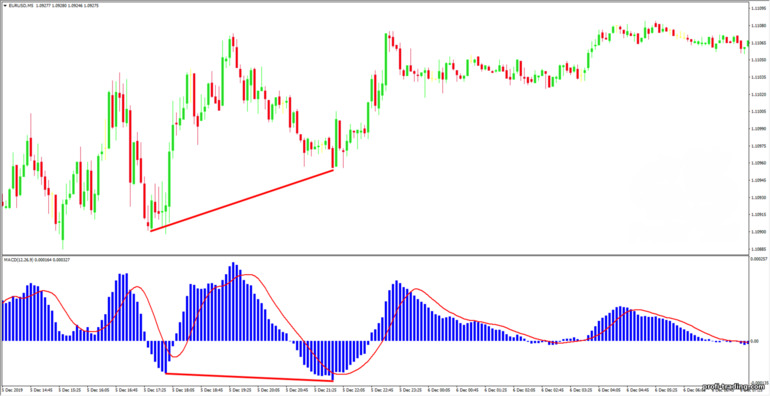

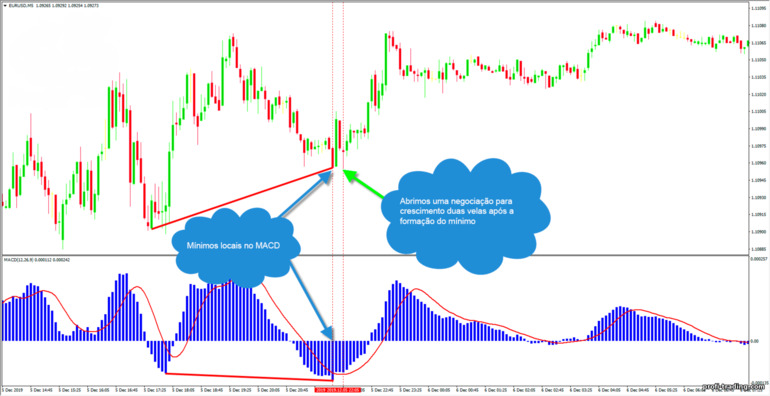

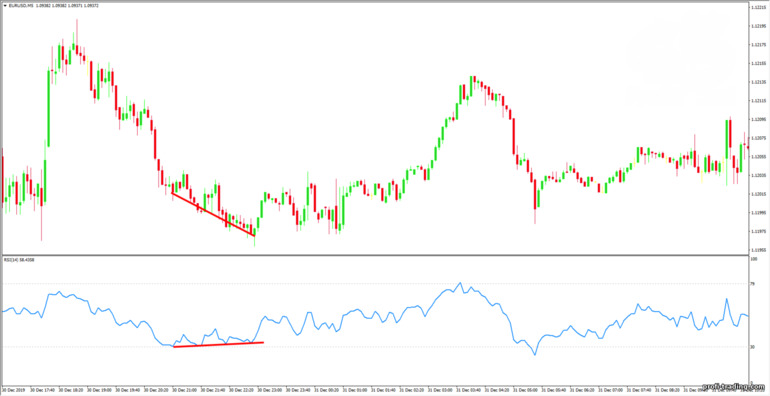

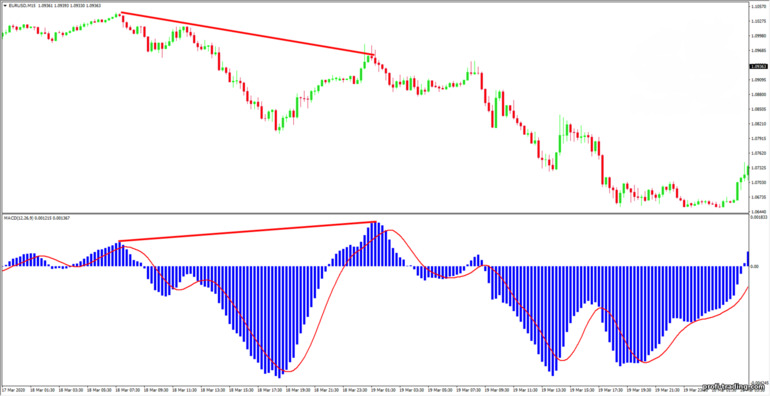

Se olharmos exemplos de convergência, o MACD indicará algo assim: O indicador RSI também consegue identificar a convergência de um ativo: E, é claro, podemos detectar convergência usando o Stochastic: A convergência indica uma possível reversão de tendência (de baixa para alta), um pullback contra a tendência ou até a transição para um movimento lateral (consolidação). De qualquer modo, espera-se um movimento contra a tendência atual. Na maioria das vezes, é isso que ocorre.

É possível lucrar com a convergência da mesma forma que com a divergência. As regras são semelhantes, exceto que, depois da convergência, abrimos operações de compra (para cima).

Para variar, vejamos outro caso de convergência, mas com o indicador RSI: Novamente, é bem simples (talvez até mais fácil do que usando MACD). É muito simples identificar um fundo local no RSI e, depois, basta aguardar duas velas para abrir a operação de compra na terceira vela.

Obviamente, operar convergência e divergência envolve riscos:

A forma de negociar divergência oculta é semelhante ao algoritmo da divergência comum:

Suponhamos que tenhamos identificado convergência no gráfico — em uma tendência de baixa: O próximo passo é traçar a linha de tendência no gráfico de preços. Como temos uma tendência de baixa, o ideal é desenhar uma linha de resistência — localizada acima do preço, traçada a partir do início da tendência, passando pelos topos: Sabemos onde a convergência termina — no segundo fundo no oscilador, que começou a subir. Aguardamos o momento em que a vela rompe a linha de tendência e fecha acima dela. Abrimos uma operação de compra na vela seguinte, com tempo de expiração de 3 a 5 velas: Para a convergência oculta, a lógica é igual:

Outra desvantagem notável é o fator humano. Cada trader desenha as linhas de tendência de um jeito (não há uma forma 100% exata), o que pode levar a erros no desenho e comprometer a qualidade do sinal. Esses problemas não aparecem (ou são muito menores) quando operamos diretamente depois da formação do segundo topo ou fundo na convergência ou divergência.

Relembrando:

Existe uma regra simples que me previne de prejuízos: “se algo não me agrada ou está confuso, não negocio!” Faça o mesmo — se você não entender algo neste momento, evite operar. Para muitas pessoas, divergência e convergência são ferramentas complexas, então não se aprofunde nessa temática só porque leu aqui que é “lucrativo.”

Para um trader experiente, isso é lucrativo; para alguém inexperiente, pode ser sinônimo de frustração e perda de dinheiro. É o que você quer? Se não tentar, não vai conseguir, claro. Mas é preciso ir passo a passo — não arrisque tudo em uma técnica que você não domina.

A negociação sempre foi uma maratona: o trader acumula conhecimento aos poucos, e quanto mais tempo passa, mais compreende. Não transforme a negociação em um sprint com a ideia de “aprendo tudo em um dia!” Não, você não aprende. Se um tópico lhe parece interessante, mas distante, volte a ele quando estiver mais preparado e tiver bagagem para assimilar melhor o conteúdo. Só então qualquer ferramenta, inclusive convergência e divergência, trará lucro para você.

Divergência, na negociação, é a discrepância entre os dados do gráfico de preços e os dados do indicador. Convergência, na negociação, é a convergência dos dados do gráfico com os dados do indicador. Ainda não está claro, certo? Este artigo tem o objetivo de esclarecer isso.

Conteúdo

- Divergência na negociação: exemplos e descrição

- Regras para operar divergência – como lucrar com divergência

- Convergência na negociação: exemplos e descrição

- Regras para operar convergência – use convergência para lucrar

- Divergência oculta na negociação – como negociar divergência oculta

- Convergência oculta – como negociar convergência oculta

- Negociando divergência e convergência com linhas de tendência

- 9 regras importantes sobre divergência e convergência

- Divergência e convergência surgem em tendência

- Identifique corretamente a tendência

- Após um movimento lateral, vem uma tendência

- Sobrecompra e sobrevenda são cruciais para determinar divergência e convergência

- Conecte máximas e mínimas corretamente

- Os topos e fundos devem coincidir verticalmente

- Ângulo de inclinação correto

- Divergência e convergência podem durar pouco

- Melhores sinais em time frames maiores

- Convergência e divergência – resumindo

- Divergência e convergência como fonte de lucro

Divergência na negociação: exemplos e descrição

Divergência, na negociação, é a discrepância entre o gráfico de preços e o gráfico do indicador. Na prática, funciona assim:- Há uma tendência de alta no gráfico de preços, e o preço atualiza suas máximas

- No gráfico do indicador, em vez de copiar os movimentos do preço, cada nova máxima está mais baixa do que a anterior

- MACD

- RSI

- Stochastic

Por exemplo, veja como é a divergência determinada pelo oscilador MACD: Se considerarmos a divergência usando o indicador Stochastic, ficará assim: Usando o oscilador RSI, também é possível detectar divergência: Na maior parte das vezes, a divergência prevê desaceleração, correção ou reversão de tendência. Em qualquer cenário, esse fenômeno indica que a tendência de alta está bastante enfraquecida, como os indicadores mostram. A divergência pode ser aproveitada de forma lucrativa na negociação, mas, obviamente, não há nenhum método 100% garantido.

Regras para operar divergência – como lucrar com divergência

A divergência aparece em tendências de alta e sinaliza uma reversão, correção ou parada na tendência — ou seja, um possível movimento contra a tendência atual (para baixo). É nesse contexto que buscamos oportunidades de venda após identificar a divergência.Considera-se que a divergência está identificada se houver ao menos dois topos no gráfico (o segundo acima do primeiro) e, no indicador, cada máximo novo estiver mais baixo do que o anterior — indicando divergência. Nesses casos, é possível abrir uma operação após duas velas, depois da confirmação da divergência.

É importante que o movimento dessas duas velas seja descendente — assim, fica marcado um topo no gráfico, depois do qual você pode procurar sinal de baixa. Ao mesmo tempo, o indicador também deve mostrar um topo a partir do qual se inicia a queda. Geralmente, o histograma do MACD (especialmente se for colorido — uma cor para alta e outra para baixa) ajuda a visualizar isso.

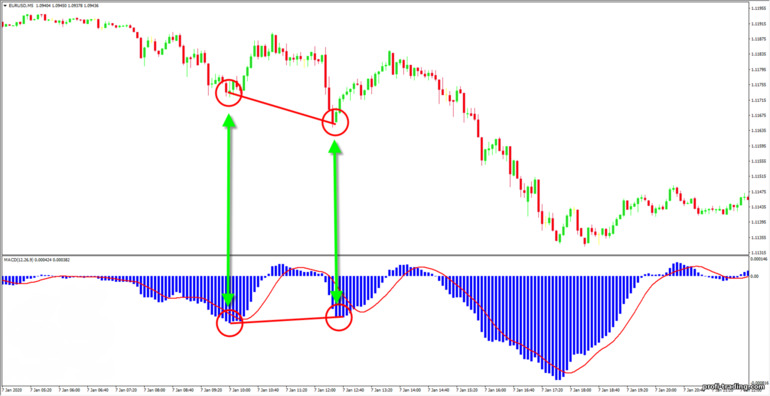

Se, no gráfico de preços, a queda começar, mas o indicador não reagir de forma alguma, aguarde a reação do indicador e só então conte duas velas para abrir a posição de venda: A operação de venda deve ter duração de 3 a 5 velas. Normalmente, isso é suficiente para que a negociação se encerre em lucro. Se fôssemos descrever o algoritmo de operação de divergência, seria assim:

- O primeiro topo local no gráfico de preços e na janela do indicador coincide (não nos interessa muito)

- O segundo topo local no gráfico de preços está mais alto que o anterior, enquanto na janela do indicador o segundo topo está mais baixo que o primeiro — surge uma divergência

- Aguardamos a formação do segundo topo no indicador (ele pode não coincidir com o topo no gráfico; fique atento ao indicador!)

- Assim que o indicador formar um topo e começar a cair (o histograma ou linha descendo), esperamos duas velas e, depois delas, abrimos uma operação de venda com duração de 3 a 5 velas

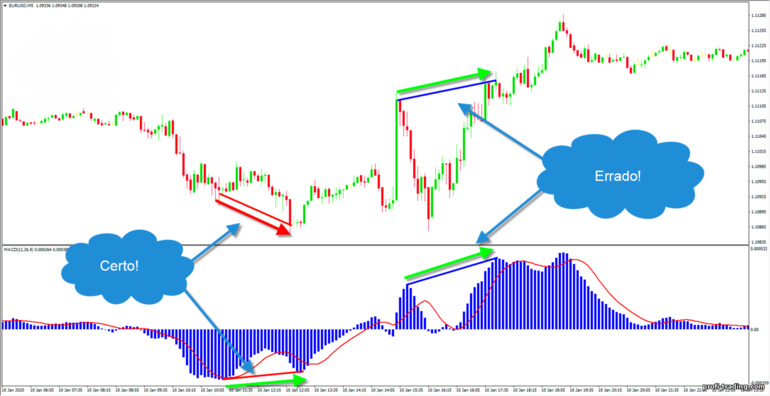

Convergência na negociação: exemplos e descrição

Convergência, na negociação, é a convergência do gráfico de preços com as leituras do indicador. Na prática, funciona assim:- Há uma tendência de baixa no gráfico (downtrend)

- O preço atualiza suas mínimas

- No indicador, a segunda mínima está mais alta que a primeira

- MACD

- RSI

- Stochastic

Se olharmos exemplos de convergência, o MACD indicará algo assim: O indicador RSI também consegue identificar a convergência de um ativo: E, é claro, podemos detectar convergência usando o Stochastic: A convergência indica uma possível reversão de tendência (de baixa para alta), um pullback contra a tendência ou até a transição para um movimento lateral (consolidação). De qualquer modo, espera-se um movimento contra a tendência atual. Na maioria das vezes, é isso que ocorre.

É possível lucrar com a convergência da mesma forma que com a divergência. As regras são semelhantes, exceto que, depois da convergência, abrimos operações de compra (para cima).

Regras para operar convergência – use convergência para lucrar

Antes de tudo, é preciso ter certeza de que há convergência:- A convergência surge em tendências de baixa

- As mínimas de preço devem estar sendo renovadas no gráfico

- A primeira mínima não é muito relevante, mas deve coincidir com a mínima na janela do indicador

- A segunda mínima no gráfico de preços está mais baixa que a primeira, mas na janela do oscilador a segunda mínima está mais alta que a primeira

- Aguardamos a formação da segunda mínima na janela do indicador

- Assim que se formar o segundo fundo e o indicador mostrar crescimento (o histograma ou linha subindo), esperamos duas velas e abrimos uma operação de compra (no início da terceira vela)

- O tempo de expiração é de 3 a 5 velas

Para variar, vejamos outro caso de convergência, mas com o indicador RSI: Novamente, é bem simples (talvez até mais fácil do que usando MACD). É muito simples identificar um fundo local no RSI e, depois, basta aguardar duas velas para abrir a operação de compra na terceira vela.

Obviamente, operar convergência e divergência envolve riscos:

- Divergência e convergência não funcionam 100% das vezes

- Os retornos após divergência e convergência podem ser muito curtos – duram 1 ou 2 velas

- Ocorre de os indicadores formarem topos ou fundos falsos; depois de algumas velas, recomeçam a formar um novo topo ou fundo — o sinal é falso, pois a essa altura a operação já foi aberta

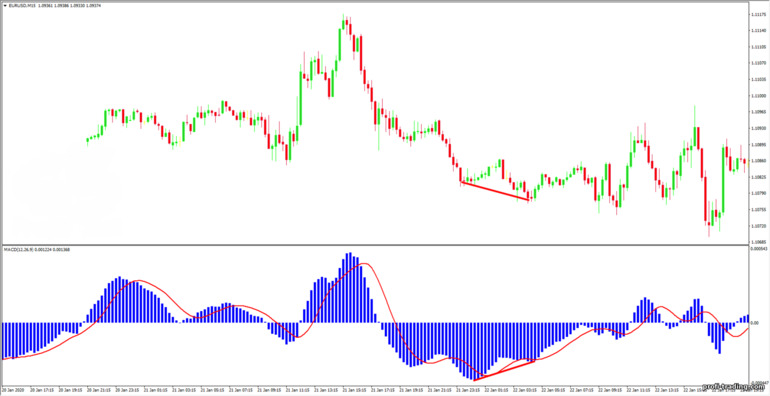

Divergência oculta na negociação – como negociar divergência oculta

A divergência oculta é um fenômeno raro em que ocorre uma discrepância entre os dados do gráfico de preços e os dados na janela do indicador. Mas tudo ocorre de forma diferente em relação à divergência comum. Ao falarmos de divergência oculta, ela também aparece em tendências de alta, mas analisamos os fundos no gráfico e os fundos na janela do indicador:- O preço se move para cima — os topos e fundos subsequentes são mais altos que os anteriores

- Na janela do oscilador, o segundo fundo está mais baixo que o primeiro

A forma de negociar divergência oculta é semelhante ao algoritmo da divergência comum:

- O primeiro fundo em uma tendência de alta coincide com o fundo na janela do oscilador

- O segundo fundo no gráfico de preços está mais alto que o primeiro, mas na janela do indicador ele está mais baixo que o primeiro — formou-se uma divergência oculta

- Aguardamos a formação do segundo fundo e, assim que o indicador apontar crescimento (o histograma ou a linha começarem a subir), esperamos duas velas; na terceira vela, abrimos uma operação de compra com prazo de 3 a 5 velas

Convergência oculta – como negociar convergência oculta

A convergência oculta é outro fenômeno raro, indicando a continuação da tendência, mas desta vez de baixa. Se observarmos a forma de surgimento da convergência oculta, teremos o seguinte:- Há uma tendência de baixa no mercado

- No gráfico de preços, os topos e fundos à direita são mais baixos que os anteriores

- Na janela do oscilador, os topos à direita (nos quais estamos focados para a convergência oculta) são mais altos que os da esquerda

- O primeiro topo em uma tendência de baixa coincide com o topo na janela do oscilador

- O segundo topo no gráfico de preços está mais baixo que o primeiro

- Na janela do oscilador, o segundo topo está mais alto que o primeiro

- Aguardamos a formação do segundo topo, prestando atenção ao indicador

- Assim que o topo se formar e o histograma ou a linha do indicador começarem a descer, esperamos duas velas e, no início da terceira, abrimos operação de venda — na direção da tendência atual

- O tempo de expiração é de 3 a 5 velas

Negociando divergência e convergência com linhas de tendência

Além do método de negociar divergência e convergência identificando topos e fundos, existe outra forma — operar com linhas de tendência. Vamos analisar isso em mais detalhes.Suponhamos que tenhamos identificado convergência no gráfico — em uma tendência de baixa: O próximo passo é traçar a linha de tendência no gráfico de preços. Como temos uma tendência de baixa, o ideal é desenhar uma linha de resistência — localizada acima do preço, traçada a partir do início da tendência, passando pelos topos: Sabemos onde a convergência termina — no segundo fundo no oscilador, que começou a subir. Aguardamos o momento em que a vela rompe a linha de tendência e fecha acima dela. Abrimos uma operação de compra na vela seguinte, com tempo de expiração de 3 a 5 velas: Para a convergência oculta, a lógica é igual:

- Identifique a convergência oculta no oscilador

- Desenhe a linha de tendência — nível de suporte

- Quando a linha de tendência for rompida, abra a operação de venda por 3-5 velas

- Detectar divergência no gráfico de preços

- Traçar a linha de tendência — linha de suporte

- Quando houver rompimento da linha de tendência, abrir operação de venda por 3-5 velas

- Identifique a divergência oculta

- Desenhe a linha de tendência no gráfico — nível de resistência

- Quando esse nível for rompido, abra a operação de compra com duração de 3 a 5 velas

Outra desvantagem notável é o fator humano. Cada trader desenha as linhas de tendência de um jeito (não há uma forma 100% exata), o que pode levar a erros no desenho e comprometer a qualidade do sinal. Esses problemas não aparecem (ou são muito menores) quando operamos diretamente depois da formação do segundo topo ou fundo na convergência ou divergência.

9 regras importantes sobre divergência e convergência

Para aproveitar ao máximo divergência e convergência, siga as regras a seguir.1. Divergência e convergência surgem em tendência

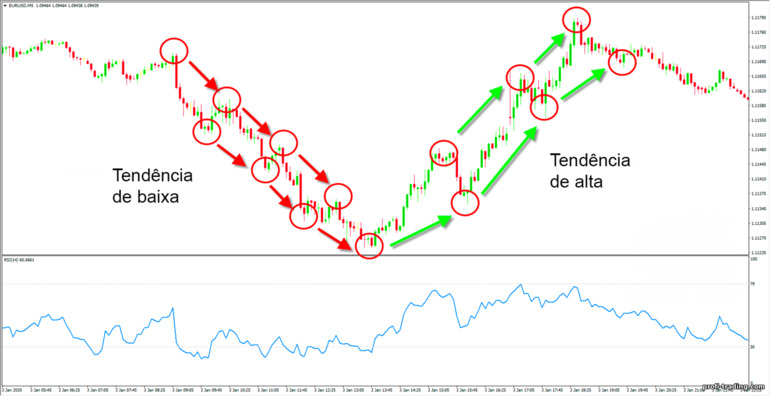

Divergência e convergência aparecem em movimentos de tendência. Em mercados laterais, não faz sentido esperar por elas, pois o pullback (no qual pretendemos lucrar) tende a ser muito pequeno — sinal falso.2. Identifique corretamente a tendência

Às vezes, a regra “o preço vai do canto superior esquerdo ao inferior direito = tendência de baixa” não se aplica. É preciso compreender bem a situação do mercado! Para isso, não hesite em marcar topos e fundos.Relembrando:

- Em uma tendência de alta, os topos e fundos novos ficam acima dos anteriores

- Em uma tendência de baixa, os topos e fundos novos ficam abaixo dos anteriores

3. Após um movimento lateral, vem uma tendência

Um flat não dura para sempre, então em algum momento ele se transforma em tendência. O erro típico de iniciantes é não saber identificar o momento de transição. Aqui vale a mesma lógica de qualquer tendência:- Se as máximas começaram a ser renovadas — é tendência de alta

- Se as mínimas começaram a ser renovadas — é tendência de baixa

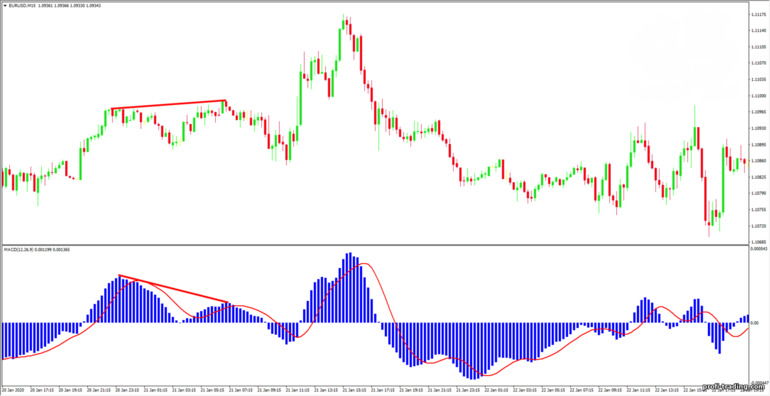

4. Sobrecompra e sobrevenda são cruciais para determinar divergência e convergência

Para identificar divergência e convergência, é melhor focar nos instantes em que o indicador se encontra em zona de sobrecompra ou sobrevenda:5. Conecte máximas e mínimas corretamente

As máximas e mínimas do gráfico de preços correspondem às mesmas no indicador — é essencial conectá-las corretamente para definir divergência e convergência:6. Os topos e fundos devem coincidir verticalmente

Se você não tiver certeza se identificou a divergência ou convergência corretamente, desenhe linhas verticais ligando os topos ou fundos do gráfico aos topos ou fundos do indicador — se coincidirem no eixo vertical, você fez tudo certo:7. Ângulo de inclinação correto

Divergência é afastamento, significando que as linhas no gráfico e as linhas na janela do indicador se afastam uma da outra. Convergência é aproximação, ou seja, as linhas no gráfico e no indicador apontam uma em direção à outra. Se suas linhas estiverem paralelas, você identificou mal a convergência ou divergência:8. Divergência e convergência podem durar pouco

É importante negociar divergência e convergência logo que surge a confirmação (a formação do segundo topo ou fundo ou o rompimento da linha de tendência). Caso contrário, você pode entrar tarde demais e o pullback terminar, causando prejuízo.9. Melhores sinais em time frames maiores

Embora seja possível encontrar e negociar divergência e convergência em qualquer período gráfico, a velha regra do “time frame maior” prevalece — quanto maior o período, mais precisos os sinais. Em contrapartida, o tempo de espera pode aumentar bastante. Então, escolha: mais precisão e menos sinais ou mais sinais com menor eficiência.Convergência e divergência – resumindo

Esta aula foi extensa, então vamos recapitular de forma rápida o que vimos.Divergência

- O preço no gráfico atualiza suas máximas

- No indicador, as máximas à direita estão mais baixas que as da esquerda

- Surgem em uma tendência de alta e sinalizam reversão, correção ou consolidação

- A operação é aberta contra a tendência atual

Convergência

- O preço no gráfico atualiza suas mínimas

- No indicador, as mínimas à direita estão mais altas que as da esquerda

- Surgem em uma tendência de baixa e indicam reversão, correção ou consolidação

- A operação é aberta contra a tendência atual

Divergência oculta

- O preço no gráfico atualiza fundos em uma tendência de alta

- No indicador, os fundos à direita estão mais baixos que os da esquerda

- Surgem em uma tendência de alta e indicam continuação da tendência

- A operação é aberta na direção da tendência atual

Convergência oculta

- O preço no gráfico atualiza topos em uma tendência de baixa

- No indicador, os topos à direita estão mais altos que os da esquerda

- Surgem em uma tendência de baixa e indicam continuação da tendência

- A operação é aberta na direção da tendência atual

Divergência e convergência como fonte de lucro

Divergência e convergência, assim como suas versões ocultas, são fontes relativamente precisas de sinais para abrir operações. Mas, como em qualquer estratégia, é necessário ter experiência e entender o que está acontecendo.Existe uma regra simples que me previne de prejuízos: “se algo não me agrada ou está confuso, não negocio!” Faça o mesmo — se você não entender algo neste momento, evite operar. Para muitas pessoas, divergência e convergência são ferramentas complexas, então não se aprofunde nessa temática só porque leu aqui que é “lucrativo.”

Para um trader experiente, isso é lucrativo; para alguém inexperiente, pode ser sinônimo de frustração e perda de dinheiro. É o que você quer? Se não tentar, não vai conseguir, claro. Mas é preciso ir passo a passo — não arrisque tudo em uma técnica que você não domina.

A negociação sempre foi uma maratona: o trader acumula conhecimento aos poucos, e quanto mais tempo passa, mais compreende. Não transforme a negociação em um sprint com a ideia de “aprendo tudo em um dia!” Não, você não aprende. Se um tópico lhe parece interessante, mas distante, volte a ele quando estiver mais preparado e tiver bagagem para assimilar melhor o conteúdo. Só então qualquer ferramenta, inclusive convergência e divergência, trará lucro para você.

Críticas e comentários