25.01.2026

Osciladores no Trading: Estratégias em Opções Binárias 2026

Updated: 25.01.2026

Osciladores no trading: usando osciladores na negociação de Opções Binárias (2026)

Osciladores são um tipo de indicador de análise técnica que podem informar o trader com antecedência sobre uma possível reversão de preço. Em geral, esses indicadores têm uma faixa numérica ou percentual limitada, dentro da qual suas leituras oscilam. Na maioria das vezes, os osciladores são usados em movimentos de preço laterais — em mercados em flat, eles são mais eficazes.

Os osciladores também são chamados de indicadores adiantados — eles indicam pontos de reversão possíveis no movimento de preço. Para isso, muitos indicadores desse tipo possuem zonas de sobrevenda e sobrecompra — possíveis máximas e mínimas locais de preço.

Os osciladores se dividem em dois tipos:

Os indicadores adiantados mais comuns são:

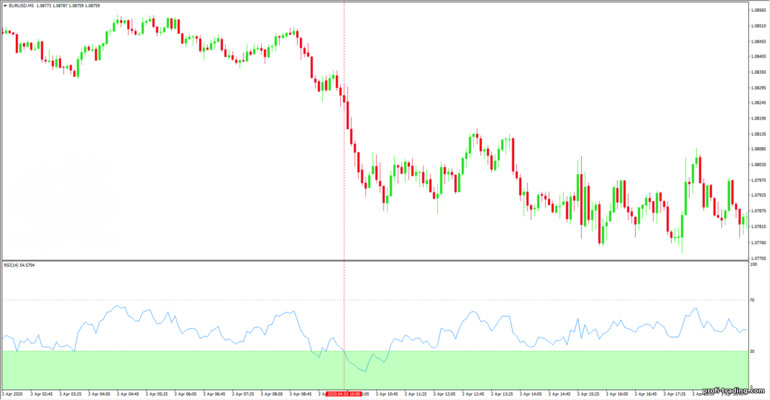

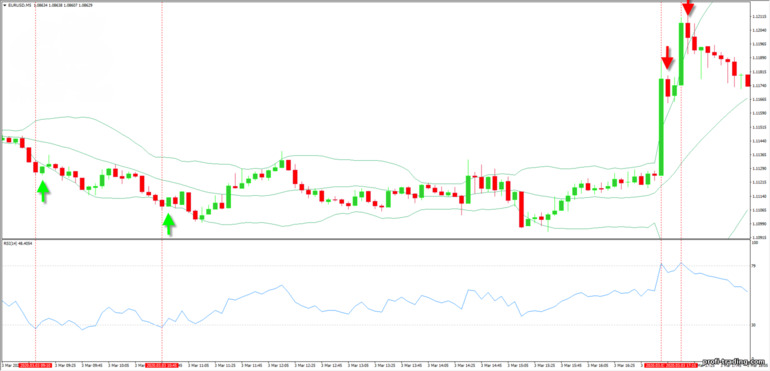

Em movimentos de preço tendenciais, os osciladores (incluindo o RSI) podem gerar sinais falsos — eles continuarão indicando zonas de sobrecompra e sobrevenda, mas a reversão de preço pode acontecer bem depois do que o trader espera:

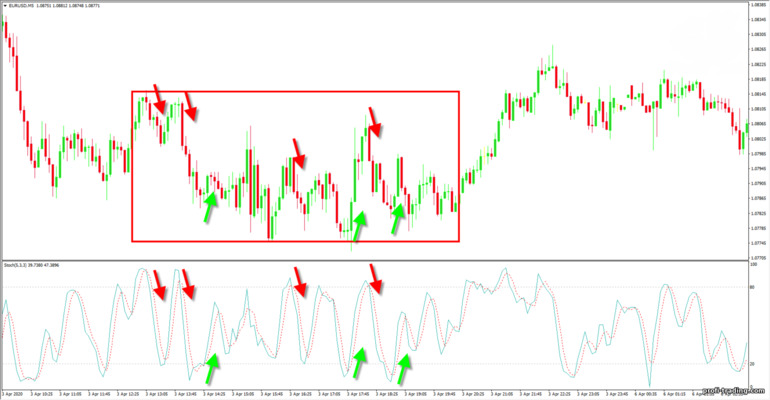

O indicador possui uma escala com níveis “20” e “80” — zonas de sobrecompra e sobrevenda. Diferentemente do RSI, o Stochastic tem duas linhas — uma rápida e outra lenta. O cruzamento dessas linhas ajuda a determinar rapidamente pontos de virada de preço. As interseções mais valiosas são aquelas além dos níveis “20” e “80”. O Stochastic funciona muito bem em movimentos laterais e muito mal em tendências: Pessoalmente, esse indicador não me inspira confiança. O problema, provavelmente, é uma implicância pessoal com esse oscilador — não gosto de seus sinais porque me parecem “difusos” e imprecisos. Por outro lado, muitos traders entendem bem esse indicador e ganham dinheiro de forma consistente com seus sinais. Portanto, é uma questão de gosto.

O Commodity Channel Index possui uma escala com níveis “100” e “-100”. Se a linha do oscilador ultrapassa esses limites, significa que há um impulso de tendência forte no mercado. Diferentemente do RSI, o CCI não indica pontos de virada de preço. Caso o preço, após ter ultrapassado os níveis “100” ou “-100”, retorne à “faixa normal”, é possível considerar também esses sinais para abrir negociações de compra ou venda: O oscilador CCI é vantajoso em movimentos de preço tendenciais e, em movimentações laterais, ele pode gerar diversos sinais falsos, pois os impulsos de tendência se esgotam rapidamente. Em uma tendência, é melhor procurar pontos de entrada na direção do movimento principal — o Commodity Channel Index cumpre muito bem essa tarefa.

Entre os osciladores atrasados estão:

Em movimento lateral, tudo é bem simples, e você deve prestar atenção às fronteiras do canal de preço:

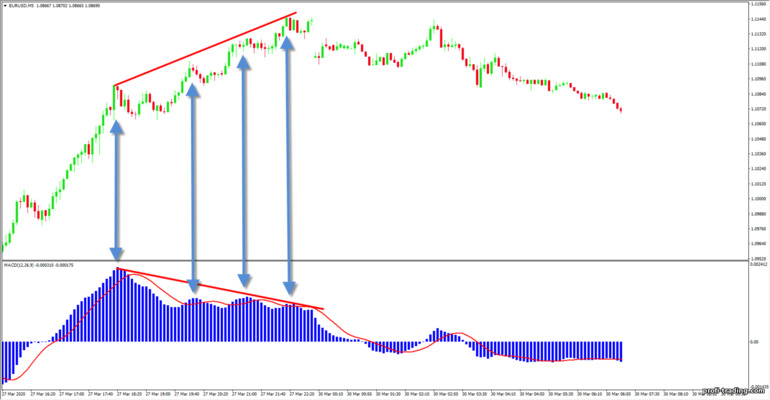

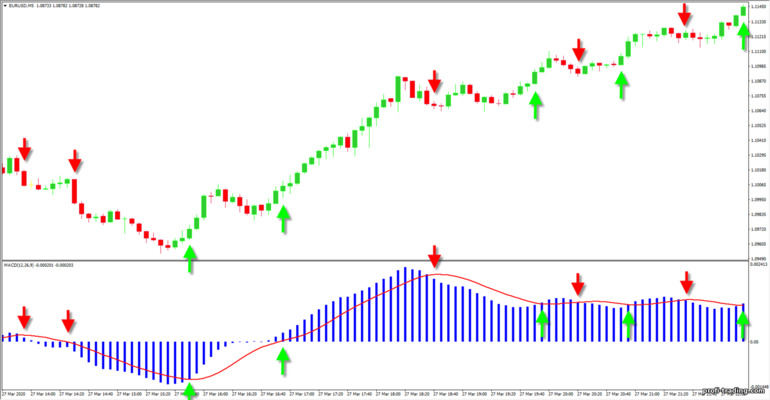

Se considerarmos o MACD como ferramenta para buscar divergência, é simples: O gráfico segue em alta, enquanto o histograma do indicador diminui gradualmente — é um sinal de provável reversão de preço. O único problema é que não sabemos exatamente quando a reversão ocorrerá nem quanto tempo durará a divergência. Por isso, o MACD é classificado como um oscilador atrasado.

Para identificar tendências e reversões com o MACD, também é simples:

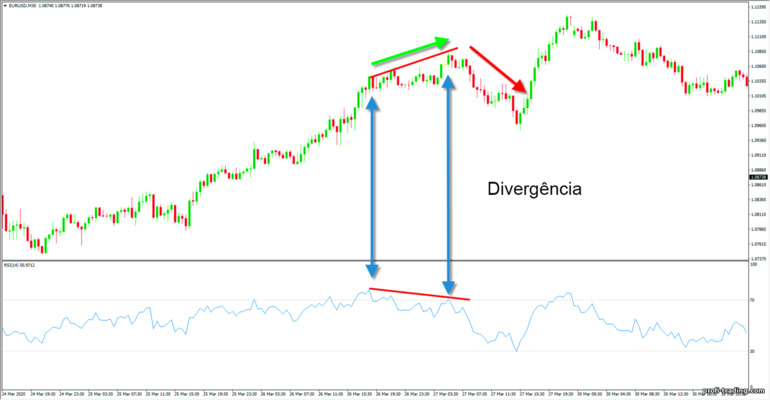

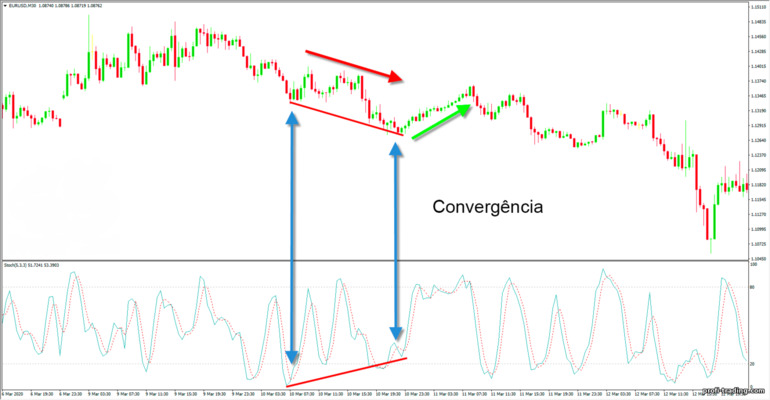

Vale lembrar que, após uma divergência ou convergência, espera-se uma reversão de preço. Veja um exemplo de divergência baseada no RSI: E esta é a convergência do oscilador Stochastic: Divergência e convergência significam que o movimento de preço está perdendo força (é o que os osciladores indicam), mas isso ainda não é visível no gráfico. Naturalmente, convergência e divergência levam a uma reversão ou a um pullback, já que a força da tendência se esgotará em algum momento.

Isso pode ser observado com frequência durante a divulgação de notícias econômicas importantes, momento em que nenhum indicador técnico funciona adequadamente. Conclui-se, portanto, que uma linha de indicador na zona de sobrecompra ou sobrevenda não é, de forma alguma, um sinal claro para agir. Ao contrário, é um alerta para que você preste atenção ao ativo e só então busque uma justificativa mais convincente para abrir uma operação.

Por exemplo, a interseção das linhas do Stochastic indica uma mudança de tendência atual, mas como o indicador reage rapidamente às mudanças de preço, o cruzamento pode indicar até mesmo um pullback de um único candle.

A interseção da linha de sinal do MACD com o histograma indica uma continuação da tendência atual. Se a linha de sinal sair do histograma, então começou um pullback ou mudança de tendência — em qualquer caso, você deve aguardar um movimento de preço contra a tendência. Porém, o MACD reage mais tarde que o Stochastic, o que significa que seus sinais são mais confiáveis, embora atrasados.

Também vale prestar atenção ao local onde ocorre a interseção (para osciladores com zonas de sobrecompra ou sobrevenda) — se o cruzamento ocorrer em uma zona de desequilíbrio, ele será mais forte do que em uma situação “normal” de mercado. Observe que o Stochastic realmente detecta o início de um pullback mais rapidamente, mas isso pode não ter tanta utilidade. O MACD percebe o pullback com atraso, porém seus sinais são mais confiáveis.

É melhor usar osciladores junto a outros indicadores ou a níveis de suporte e resistência. Isso ajuda a eliminar vários problemas ligados a sinais falsos. Além disso, combinações de padrões de velas japonesas com osciladores costumam funcionar muito bem — alguns detectam desequilíbrios no mercado, enquanto outros indicam o ponto exato de entrada.

Outra desvantagem dos osciladores é a ausência de configurações ideais. Sim, existem configurações padrão (recomendadas), mas para que o indicador funcione melhor, muitas vezes é necessário ajustá-lo à situação do momento. Isso pode ajudar a filtrar alguns sinais falsos, mas em outros cenários pode aumentar sua quantidade. Além disso, ao alterar as configurações do oscilador, é possível deixá-lo “sensível demais” — e alguns sinais lucrativos podem passar despercebidos.

Muitos iniciantes, buscando evoluir e melhorar seus resultados, tiram milhares de capturas de tela de suas operações para analisar posteriormente. Alguns gravam vídeos mostrando como e em quais cenários o oscilador funciona. Todos aprendem com os próprios erros.

Sim, é um processo longo e difícil, mas o resultado compensa! Ao combinar diferentes osciladores, alterar suas configurações, uni-los a níveis de suporte e resistência ou a padrões de velas, o trader adquire experiência — e ela não vai embora. Pelo contrário, o conhecimento obtido tem grande impacto nos resultados de negociação: onde muitos perdem dinheiro, traders experientes conseguem lucrar.

Pode parecer que o mercado seja o mesmo para todos, mas cada um o enxerga de acordo com seu nível de experiência. Quem escolhe ignorar o estudo longo e persistente de trading acaba ficando “às cegas”, e os traders mais preparados se aproveitam disso, levando o dinheiro dos menos dedicados.

Os osciladores também são chamados de indicadores adiantados — eles indicam pontos de reversão possíveis no movimento de preço. Para isso, muitos indicadores desse tipo possuem zonas de sobrevenda e sobrecompra — possíveis máximas e mínimas locais de preço.

Os osciladores se dividem em dois tipos:

- Indicadores adiantados

- Indicadores atrasados

Conteúdo

- Osciladores adiantados na negociação de Opções Binárias

- Oscilador RSI – Índice de Força Relativa

- Oscilador Stochastic

- Oscilador CCI – Commodity Channel Index

- Osciladores atrasados na negociação

- Oscilador Média Móvel

- Oscilador Bandas de Bollinger

- Oscilador MACD ou Moving Average Convergence/Divergence

- Uso de osciladores na negociação

- Usando osciladores para determinar divergência ou convergência

- Usando osciladores para determinar zonas de sobrecompra e sobrevenda

- Cruzamento do nível zero do oscilador

- Interseção das linhas do oscilador

- Vantagens e desvantagens dos osciladores

- Estratégias baseadas em osciladores: osciladores na análise técnica

- Estratégia baseada nos osciladores RSI e Bandas de Bollinger

- Estratégia para Opções Binárias baseada no oscilador RSI – 95-5

- Estratégia baseada em três osciladores RSI

- Estratégia “Interseção de médias móveis e MACD”

- Estratégia para capturar reversões com base em RSI e Bandas de Bollinger

- 40 osciladores do gráfico online (Trading View)

- Prática do uso correto de osciladores

Osciladores adiantados na negociação de Opções Binárias

Osciladores adiantados indicam uma reversão de preço ou o início de uma nova tendência antes de o sinal em si aparecer no mercado — ou seja, eles se adiantam ao preço, e isso pode ser muito vantajoso na negociação.Os indicadores adiantados mais comuns são:

- RSI – Índice de Força Relativa

- Stochastic

- CCI – Commodity Channel Index

Oscilador RSI – Índice de Força Relativa

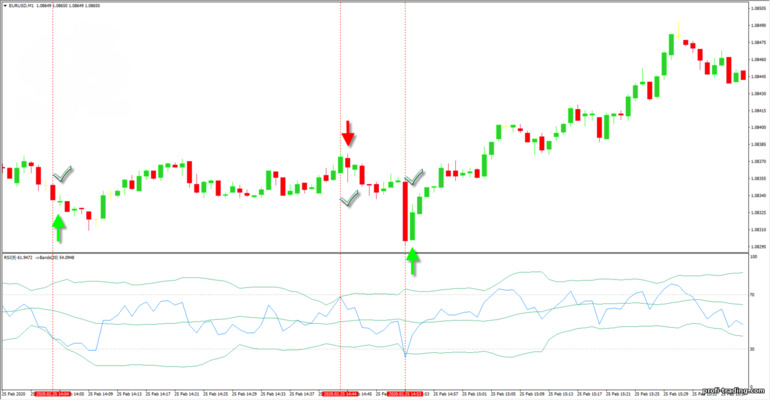

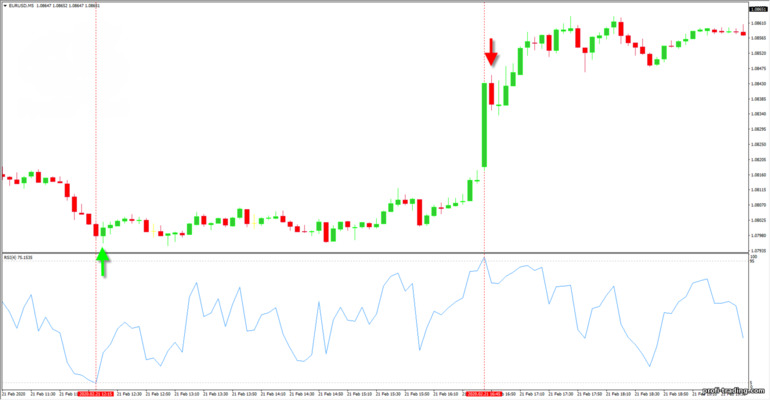

O oscilador RSI ou Índice de Força Relativa mostra o estado do mercado — 95% do tempo o mercado está em repouso, e nos 5% restantes há desequilíbrio. Para identificar esse desequilíbrio, o indicador possui, em sua escala de leitura, os níveis “30” e “70”. Se a linha do RSI ultrapassa o nível “30”, dizemos que o preço do ativo está sobrevendido. Se a linha ultrapassa o nível “70”, considera-se que o ativo está sobrecomprado. Em ambos os casos, espera-se uma possível reversão de preço: O oscilador Relative Strength Index pode funcionar tanto em movimentos laterais quanto em tendências. Em um mercado lateral, o indicador RSI apresenta resultados significativamente melhores, pois o preço oscila dentro de um intervalo e todos os movimentos se resumem a “cima” e “baixo” a partir das fronteiras do canal.Em movimentos de preço tendenciais, os osciladores (incluindo o RSI) podem gerar sinais falsos — eles continuarão indicando zonas de sobrecompra e sobrevenda, mas a reversão de preço pode acontecer bem depois do que o trader espera:

Oscilador Stochastic

O Stochastic é outro indicador adiantado que mostra a taxa de mudança ou momentum do preço. Assim como o RSI, o Stochastic pode prever pontos de reversão e pontos de continuação de tendência.O indicador possui uma escala com níveis “20” e “80” — zonas de sobrecompra e sobrevenda. Diferentemente do RSI, o Stochastic tem duas linhas — uma rápida e outra lenta. O cruzamento dessas linhas ajuda a determinar rapidamente pontos de virada de preço. As interseções mais valiosas são aquelas além dos níveis “20” e “80”. O Stochastic funciona muito bem em movimentos laterais e muito mal em tendências: Pessoalmente, esse indicador não me inspira confiança. O problema, provavelmente, é uma implicância pessoal com esse oscilador — não gosto de seus sinais porque me parecem “difusos” e imprecisos. Por outro lado, muitos traders entendem bem esse indicador e ganham dinheiro de forma consistente com seus sinais. Portanto, é uma questão de gosto.

Oscilador CCI – Commodity Channel Index

O oscilador CCI ou Commodity Channel Index é outro indicador interessante, parecido com o RSI na aparência, mas que mostra dados totalmente diferentes. O CCI aponta impulsos fortes de tendência, assim como o término desses impulsos.O Commodity Channel Index possui uma escala com níveis “100” e “-100”. Se a linha do oscilador ultrapassa esses limites, significa que há um impulso de tendência forte no mercado. Diferentemente do RSI, o CCI não indica pontos de virada de preço. Caso o preço, após ter ultrapassado os níveis “100” ou “-100”, retorne à “faixa normal”, é possível considerar também esses sinais para abrir negociações de compra ou venda: O oscilador CCI é vantajoso em movimentos de preço tendenciais e, em movimentações laterais, ele pode gerar diversos sinais falsos, pois os impulsos de tendência se esgotam rapidamente. Em uma tendência, é melhor procurar pontos de entrada na direção do movimento principal — o Commodity Channel Index cumpre muito bem essa tarefa.

Osciladores atrasados na negociação

Osciladores atrasados são indicadores que seguem o preço. Em outras palavras, o preço se move primeiro e só depois o indicador aponta a presença de uma tendência — você não conseguirá “pegar” o início exato do movimento, mas esses indicadores mostram mudanças de mercado com maior precisão.Entre os osciladores atrasados estão:

- Média Móvel

- Bandas de Bollinger

- MACD ou Moving Average Convergence/Divergence

Oscilador Média Móvel

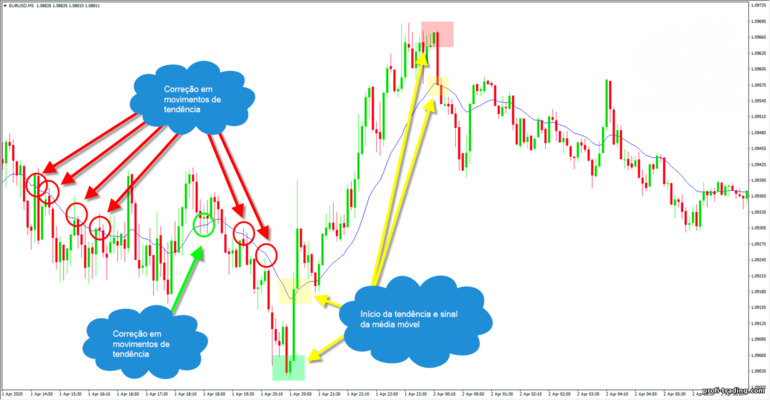

O Oscilador de Média Móvel é considerado um indicador atrasado. A Média Móvel mostra o valor médio do preço de um determinado período, definido nas configurações. Quanto mais longo for esse período, mais tempo a linha do indicador levará para reagir às mudanças de preço. Todos os movimentos tendenciais aparecem com atraso, mas, em contrapartida, obtemos um nível dinâmico de suporte e resistência que pode ser usado para capturar o fim dos pullbacks: Em alguns casos, a linha da média móvel demora muito para reagir às mudanças de preço — quando isso acontece, pode ser que o impulso de tendência já tenha terminado. Outra desvantagem evidente da Média Móvel é o seu fraco desempenho em movimentos laterais — haverá muitos sinais falsos.Oscilador Bandas de Bollinger

O Oscilador Bandas de Bollinger é um indicador de canal versátil, capaz de funcionar muito bem tanto em movimentos laterais quanto em movimentos de preço tendenciais. Você só precisa entender corretamente como esse indicador funciona. Ainda assim, é um oscilador atrasado, o que significa que alguns sinais chegarão com atraso.Em movimento lateral, tudo é bem simples, e você deve prestar atenção às fronteiras do canal de preço:

- Se o preço ultrapassar a borda superior, mas a borda inferior não começar a se expandir, espere um pullback. O mesmo vale se romper a borda inferior

Oscilador MACD ou Moving Average Convergence/Divergence

O oscilador MACD ou Moving Average Convergence/Divergence é um indicador frequentemente usado para identificar divergência e convergência de preço (a discrepância entre as leituras do indicador e o que se vê no gráfico de preço). O MACD consiste em um histograma, usado para detectar divergências e convergências, e uma linha de sinal, que serve para definir tendências e seus pontos de entrada.Se considerarmos o MACD como ferramenta para buscar divergência, é simples: O gráfico segue em alta, enquanto o histograma do indicador diminui gradualmente — é um sinal de provável reversão de preço. O único problema é que não sabemos exatamente quando a reversão ocorrerá nem quanto tempo durará a divergência. Por isso, o MACD é classificado como um oscilador atrasado.

Para identificar tendências e reversões com o MACD, também é simples:

- A linha de sinal entra na área do histograma – indica início de impulso de tendência

- A linha de sinal sai do histograma – indica um pullback ou reversão de preço

Uso de osciladores na negociação

Em geral, todos os osciladores são usados na negociação para apenas dois propósitos — determinar:- Interseções

- Divergência ou convergência

Usando osciladores para determinar divergência ou convergência

Muitos osciladores são capazes de identificar divergência e convergência em gráficos de preço. Por exemplo, o próprio Stochastic ou o RSI mostram divergência tão bem quanto o MACD. Portanto, vai do gosto e da preferência de cada trader.Vale lembrar que, após uma divergência ou convergência, espera-se uma reversão de preço. Veja um exemplo de divergência baseada no RSI: E esta é a convergência do oscilador Stochastic: Divergência e convergência significam que o movimento de preço está perdendo força (é o que os osciladores indicam), mas isso ainda não é visível no gráfico. Naturalmente, convergência e divergência levam a uma reversão ou a um pullback, já que a força da tendência se esgotará em algum momento.

Usando osciladores para determinar zonas de sobrecompra e sobrevenda

Quando falamos em interseção de osciladores, a lógica é bem clara — esperamos:- A ultrapassagem de níveis que indicam zonas de sobrecompra ou sobrevenda (por exemplo, no indicador RSI)

- O cruzamento do preço com a linha da média móvel para definir mudança de tendência

- O rompimento das fronteiras das Bandas de Bollinger

- O cruzamento dos níveis do oscilador CCI para detectar impulsos de tendência

Isso pode ser observado com frequência durante a divulgação de notícias econômicas importantes, momento em que nenhum indicador técnico funciona adequadamente. Conclui-se, portanto, que uma linha de indicador na zona de sobrecompra ou sobrevenda não é, de forma alguma, um sinal claro para agir. Ao contrário, é um alerta para que você preste atenção ao ativo e só então busque uma justificativa mais convincente para abrir uma operação.

Cruzamento do nível zero do oscilador

O nível zero de muitos osciladores também é um ponto crucial para vários indicadores dessa categoria. Geralmente, cruzar o nível zero significa mudança de tendência. Por exemplo, o MACD possui dois indicadores de mudança de tendência:- Leituras do histograma

- Cruzamento do nível zero pela linha de sinal

- O nível zero é cruzado de baixo para cima — iniciou-se uma tendência de alta

- O nível zero é cruzado de cima para baixo — iniciou-se uma tendência de baixa

Interseção das linhas do oscilador

Osciladores como o MACD, Stochastic e vários outros contam com duas linhas para determinar a situação de mercado. Vale a pena observar a interseção mútua delas (elas não existem à toa). Em geral, o cruzamento dessas linhas costuma ter o mesmo significado que a interseção de uma média móvel rápida com outra lenta — mudança de tendência ou início de um pullback.Por exemplo, a interseção das linhas do Stochastic indica uma mudança de tendência atual, mas como o indicador reage rapidamente às mudanças de preço, o cruzamento pode indicar até mesmo um pullback de um único candle.

A interseção da linha de sinal do MACD com o histograma indica uma continuação da tendência atual. Se a linha de sinal sair do histograma, então começou um pullback ou mudança de tendência — em qualquer caso, você deve aguardar um movimento de preço contra a tendência. Porém, o MACD reage mais tarde que o Stochastic, o que significa que seus sinais são mais confiáveis, embora atrasados.

Também vale prestar atenção ao local onde ocorre a interseção (para osciladores com zonas de sobrecompra ou sobrevenda) — se o cruzamento ocorrer em uma zona de desequilíbrio, ele será mais forte do que em uma situação “normal” de mercado. Observe que o Stochastic realmente detecta o início de um pullback mais rapidamente, mas isso pode não ter tanta utilidade. O MACD percebe o pullback com atraso, porém seus sinais são mais confiáveis.

Vantagens e desvantagens dos osciladores

Os osciladores apresentam vantagens e desvantagens que devemos conhecer:- Eles mostram de forma relativamente precisa a situação do mercado: sinalizam o início de uma nova tendência e pontos de reversão. Alguns funcionam muito bem em mercados laterais, enquanto outros são mais úteis em tendências. Há também aqueles que conseguem se adaptar bem a qualquer cenário de mercado.

- Osciladores são muito fáceis de usar — seu funcionamento é claro e não levanta grandes dúvidas. Vale destacar que eles podem ser adiantados (ou atrasados, conforme sua natureza) e permitem antecipar movimentos de preço, embora nem sempre.

- São excelentes para determinar a força da tendência, ou melhor, para identificar a redução dessa força. Divergência e convergência indicam perfeitamente um enfraquecimento da tendência, permitindo ao trader se preparar antecipadamente para uma reversão de preço.

- São muito comuns — praticamente qualquer terminal de negociação os disponibiliza. Há muitas estratégias construídas com base em osciladores, além de milhares de modificações para uso em diferentes situações de mercado.

É melhor usar osciladores junto a outros indicadores ou a níveis de suporte e resistência. Isso ajuda a eliminar vários problemas ligados a sinais falsos. Além disso, combinações de padrões de velas japonesas com osciladores costumam funcionar muito bem — alguns detectam desequilíbrios no mercado, enquanto outros indicam o ponto exato de entrada.

Outra desvantagem dos osciladores é a ausência de configurações ideais. Sim, existem configurações padrão (recomendadas), mas para que o indicador funcione melhor, muitas vezes é necessário ajustá-lo à situação do momento. Isso pode ajudar a filtrar alguns sinais falsos, mas em outros cenários pode aumentar sua quantidade. Além disso, ao alterar as configurações do oscilador, é possível deixá-lo “sensível demais” — e alguns sinais lucrativos podem passar despercebidos.

Estratégias baseadas em osciladores: osciladores na análise técnica

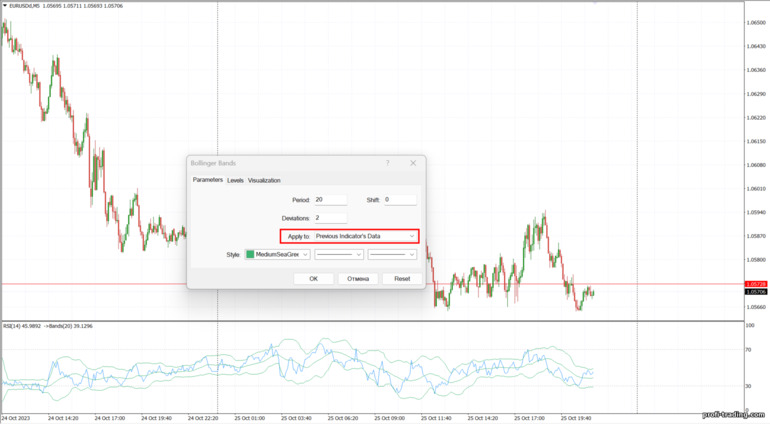

Existem inúmeras estratégias com base em osciladores, mas para fixar o conteúdo, vale a pena conhecer pelo menos algumas delas. Alguns métodos são bem interessantes e podem ser úteis na sua negociação. Obviamente, não podemos esquecer que não há estratégia 100% precisa, portanto o gerenciamento de risco continua sendo indispensável!Estratégia baseada nos osciladores RSI e Bandas de Bollinger

É curioso que, nesta estratégia, as Bandas de Bollinger sejam adicionadas à janela do RSI. Vamos aos detalhes. Precisaremos de:- Oscilador RSI com período “9”

- Bandas de Bollinger com período “20” e desvio “2.5”, adicionadas à janela do RSI

- Se a linha do RSI atravessar a borda superior das Bandas de Bollinger, abra uma posição de venda (baixa) no próximo candle

- Se a linha do RSI atravessar a borda inferior das Bandas de Bollinger, abra uma posição de compra (alta) no próximo candle

Estratégia para Opções Binárias baseada no oscilador RSI – 95-5

A estratégia baseada no RSI “95-5” consiste em usar os níveis “5” e “95” em vez dos padrões. O período do indicador deve ser “4”. Os sinais são bem simples:- A linha do RSI entrou na zona abaixo do nível “5” — abra uma operação de alta

- A linha do RSI entrou na zona acima do nível “95” — abra uma operação de baixa

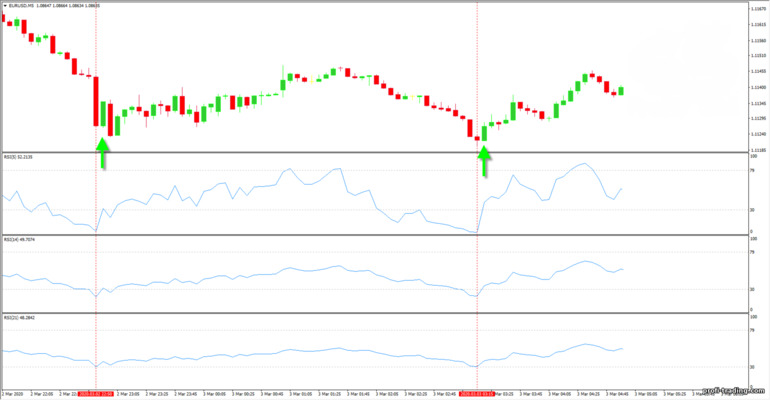

Estratégia baseada em três osciladores RSI

A estratégia “Três RSI” utiliza três indicadores RSI com configurações diferentes. Precisaremos de:- RSI com período “5”

- RSI com período “14”

- RSI com período “21”

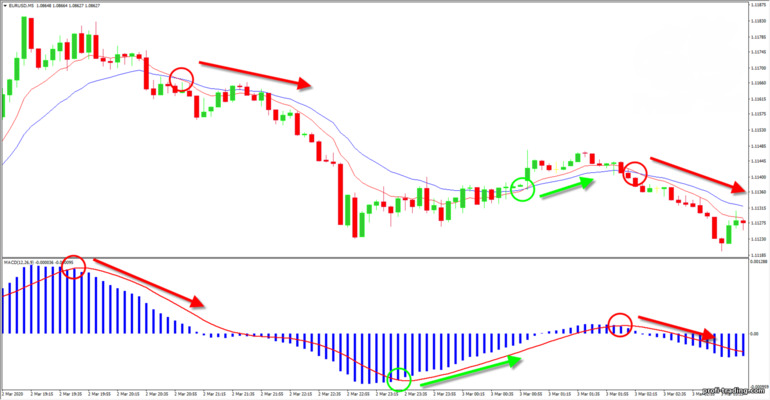

Estratégia “Interseção de médias móveis e MACD”

Precisaremos dos seguintes indicadores:- EMA com período “10”

- EMA com período “20”

- MACD

- Aguardamos até que a linha de sinal do MACD saia da região do histograma

- Aguardamos o cruzamento das médias móveis

- A entrada deve ser feita para 3-5 candles na direção da tendência

Estratégia para capturar reversões com base em RSI e Bandas de Bollinger

Esta estratégia utiliza o RSI e as Bandas de Bollinger padrão — ambos combinam muito bem e permitem localizar bons pontos de entrada. Precisaremos de:- RSI com período “14”

- Bandas de Bollinger com período “20” e desvio “2”

- Aguardamos o fechamento do candle além da fronteira das Bandas de Bollinger

- A linha do RSI deve estar acima de “70” ou abaixo de “30”

- Entramos na operação no início da formação do próximo candle

- O tempo de expiração equivale a um candle

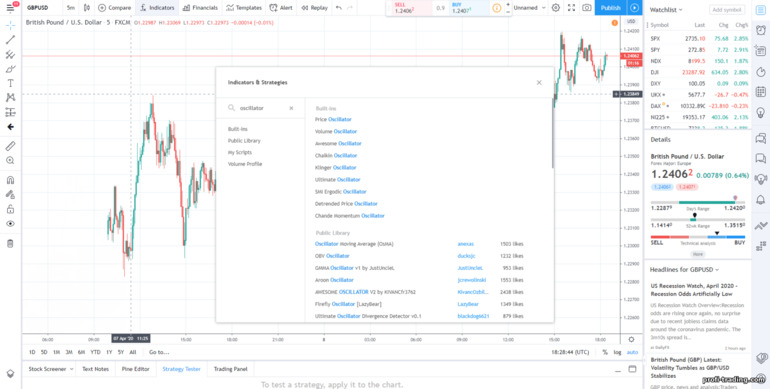

40 osciladores do gráfico online (Trading View)

Na plataforma de análise técnica Trading View, você encontra uma grande quantidade de osciladores que podem ajudá-lo na negociação. Basta digitar um dos nomes a seguir no campo de busca:- Price oscillator

- Volume oscillator

- Awesome oscillator

- Chaikin oscillator

- Klinger oscillator

- Ultimate oscillator

- SMI Ergodic oscillator

- Detrendet Price oscillator

- Chande Momentum oscillator

- Oscillator Moving Average (OsMA)

- OBV oscillator

- GMMA oscillator

- Aroon oscillator

- Firefly oscillator

- Wave Trend oscillator

- McClellan oscillator

- Super Trend oscillator v3

- Elliot Wave oscillator

- Primer RSI oscillator

- Accelerator oscillator

- TFS: volume oscillator

- Volume zone oscillator

- USC Momentum oscillator

- Cycle Channel oscillator

- OBV oscillator

- Pivot Detector oscillator

- USC Murray's Math oscillator

- CCT Bollinger Bands oscillator

- Ehlers Stochastic oscillator

- Bitcoin Energy Value oscillator

- Derivative oscillator

- Bull Trading oscillator

- Absolute Strange index oscillator

- Rahul Mohindar oscillator

- Rainbow Chart oscillator

- Volume and Price oscillator

- Adaptive Ergodic Candlestric oscillator

- Premier Stochastic

- DescriptionPoint Volume Swenlin Trading oscillator

- DescriptionPoint Breadth Swenlin Trading oscillator

Prática do uso correto de osciladores

Assim como qualquer outra ferramenta de análise técnica de gráficos, os osciladores só funcionarão adequadamente se o trader investir centenas de horas desenvolvendo suas habilidades e compreendendo em quais situações o indicador funciona ou não funciona.Muitos iniciantes, buscando evoluir e melhorar seus resultados, tiram milhares de capturas de tela de suas operações para analisar posteriormente. Alguns gravam vídeos mostrando como e em quais cenários o oscilador funciona. Todos aprendem com os próprios erros.

Sim, é um processo longo e difícil, mas o resultado compensa! Ao combinar diferentes osciladores, alterar suas configurações, uni-los a níveis de suporte e resistência ou a padrões de velas, o trader adquire experiência — e ela não vai embora. Pelo contrário, o conhecimento obtido tem grande impacto nos resultados de negociação: onde muitos perdem dinheiro, traders experientes conseguem lucrar.

Pode parecer que o mercado seja o mesmo para todos, mas cada um o enxerga de acordo com seu nível de experiência. Quem escolhe ignorar o estudo longo e persistente de trading acaba ficando “às cegas”, e os traders mais preparados se aproveitam disso, levando o dinheiro dos menos dedicados.

Críticas e comentários