25.01.2026

Números de Fibonacci e Proporção Áurea no Trading (2026)

Updated: 25.01.2026

Números, níveis, sequência (série) de Fibonacci e a proporção áurea de Fibonacci no trading (2026)

Bem, amigos, de fato começaram tópicos “interessantes e empolgantes”. Hoje vamos analisar o mais simples deles – vamos falar sobre níveis, números, sequência e a série de Fibonacci, e também abordaremos a proporção áurea de Fibonacci. E depois tudo ficará ainda mais interessante, então se em algum momento você se pegar pensando “O que está acontecendo? Não estou entendendo nada!”, isso é normal. Mas ainda assim vou tentar dissecar e transmitir a vocês todas as informações necessárias.

0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233 …

O primeiro número é 0, o segundo é 1, e então a matemática entra em ação. Para determinar o terceiro número, é preciso somar os dois primeiros – obtemos “1” (0+1=1); o quarto número é a soma do segundo e do terceiro (1+1=2), isto é, “2”. O quinto número é a soma do terceiro e do quarto, isto é, 1+2=3. E assim por diante, ad infinitum.

A série de números de Fibonacci possui muitas características matemáticas, mas a principal é que a razão de cada termo da série para o termo anterior tende à “Proporção Áurea” – o número 1,618. Esse número aparece pela primeira vez nos “Elementos” de Euclides, onde foi usado para construir um pentágono regular (por volta de 300 a.C.).

Literalmente, se você pegar qualquer número da série de Fibonacci e dividir pelo anterior, arredondando o resultado, obtém-se o número 1,618. Por exemplo, 144/89= 1,61797, arredondando chegamos a 1,618.

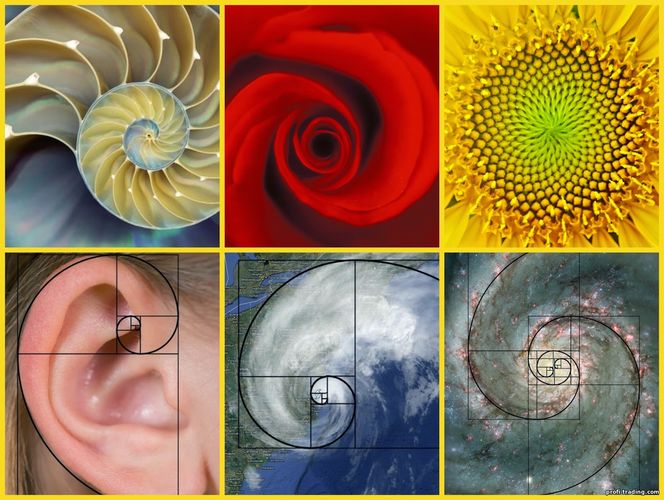

A proporção áurea é a proporção mais harmoniosa entre um número inteiro e sua parte. O número 1,618 é constantemente encontrado em formas naturais que não têm nada em comum entre si. Por exemplo, no arranjo de folhas em plantas, no formato das conchas de caracol, nas falanges dos dedos humanos, no arranjo das estrelas em espirais de galáxias, no formato das flores em plantas, nos vórtices de tufões etc. Eduard Soroko (cientista bielorrusso), que estudou as formas da seção áurea na natureza, argumentou que tudo o que cresce e busca ocupar seu lugar no espaço é dotado de proporções da seção áurea. Ele também observou que uma das formas mais interessantes da proporção áurea é a espiral.

A proporção áurea (número 1,618) também é encontrada na música, literatura e pintura. No século XIX, os cientistas reconheceram a proporção áurea como o padrão de harmonia de proporções na natureza.

No início da década de 1930, o engenheiro e gerente americano Ralph Nelson Elliott começou a pensar em buscar a proporção áurea em gráficos de ações. O trabalho de Elliott consistia em analisar gráficos anuais, mensais, semanais, diários, horários e de meia hora de diversos índices de ações com histórico de mais de 75 anos de comportamento de mercado. Posteriormente, Elliott notou que todos os movimentos de preço nos mercados obedeciam a certas leis – ondas nas quais o número 1,618 também era visível. Com base nessas observações, foi escrito o livro “Nature’s Law – The Secret of the Universe”, no qual ele descreveu todas as suas descobertas sobre a teoria das ondas e a relação dos números de Fibonacci.

Elliott iniciou toda uma doutrina, mas foi apenas o primeiro. Com o tempo, muitos traders também começaram a prestar atenção aos padrões de preço e a encontrar a proporção áurea neles. O desenvolvimento da computação permitiu aprofundar bastante o conhecimento sobre esse tema. Isso levou ao fato de que muitos traders modernos passaram a usar ferramentas criadas com base nos números de Fibonacci.

0.236, 0.382, 0.500, 0.618, 0.764

Por que esses níveis são necessários no trading? Eles atuam como níveis de suporte e resistência, medindo a magnitude do recuo de preço durante movimentos de tendência. Há grande probabilidade de que seja a partir desses níveis que o preço continue o movimento na direção da tendência atual.

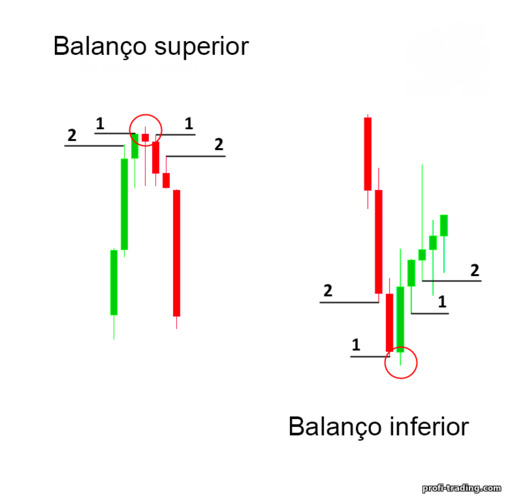

Felizmente, não há necessidade de calcular as frações manualmente; as ferramentas embutidas no gráfico ao vivo ou em qualquer terminal Meta Trader 4 (níveis de Fibonacci) farão tudo por nós. Você só precisa traçar esses níveis corretamente no gráfico. Estende-se os níveis de Fibonacci no gráfico de preços de um máximo ou mínimo local de um movimento de tendência até o próximo máximo ou mínimo (à direita). Literalmente, são usados apenas dois pontos. Mas como determinar corretamente esses dois pontos? Para isso, os traders utilizam os balanços do candle – são velas cujos topos e fundos (ou seja, máximas e mínimas) são mais altos ou mais baixos que os candles vizinhos, à esquerda e à direita: Durante uma tendência de alta (e os níveis de correção de Fibonacci são uma ferramenta exclusivamente para tendências, não servindo para movimentos laterais), o preço, durante os recuos, vai se fixar em níveis de suporte (que os níveis de Fibonacci nos mostrarão). Da mesma forma, em uma tendência de baixa – durante os recuos, o preço se fixará em níveis de resistência.

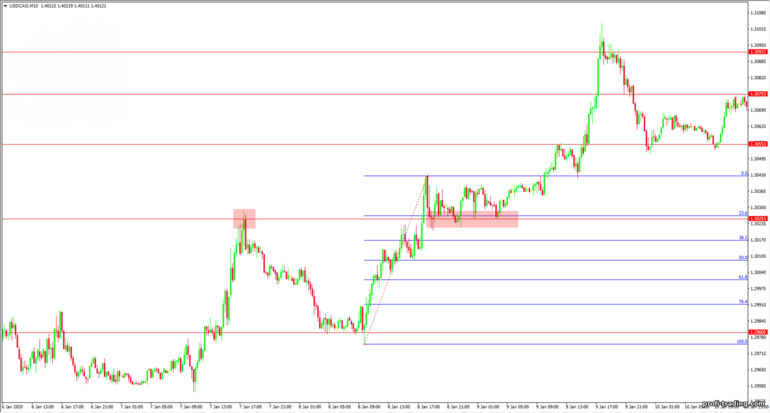

Neste exemplo, o preço reagiu ao nível de Fibonacci 0.382 – formou-se um canal lateral, depois o preço caiu para o nível de 0.618 – este foi o ponto de reversão do preço e continuação da tendência.

É preciso entender que os níveis de Fibonacci não são algum “método de negociação com 100% de acerto”, mas simplesmente uma ferramenta que mostra possíveis pontos de virada. Ou seja, não há garantias, apenas probabilidade. Portanto, mesmo a proporção áurea e os níveis de Fibonacci devem ser encarados com cautela.

Em alguns casos, os níveis de correção vão reverter o preço; em outros, o preço nem vai notá-los, queira você ou não. No trading, nada é 100%, já passou da hora de nos conformarmos com isso. Mas sempre podemos aumentar a probabilidade de um acerto na previsão.

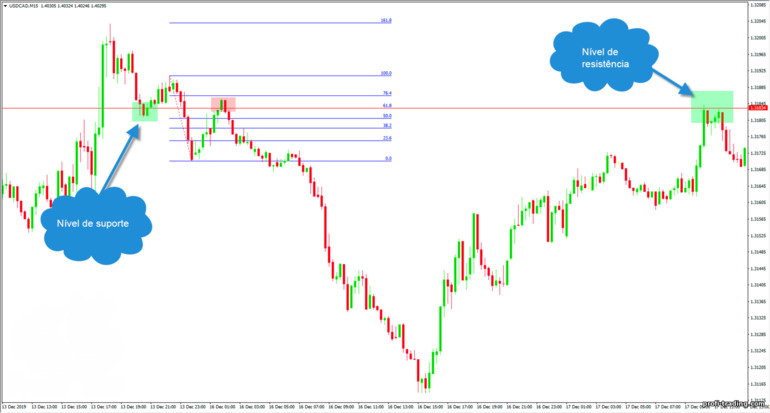

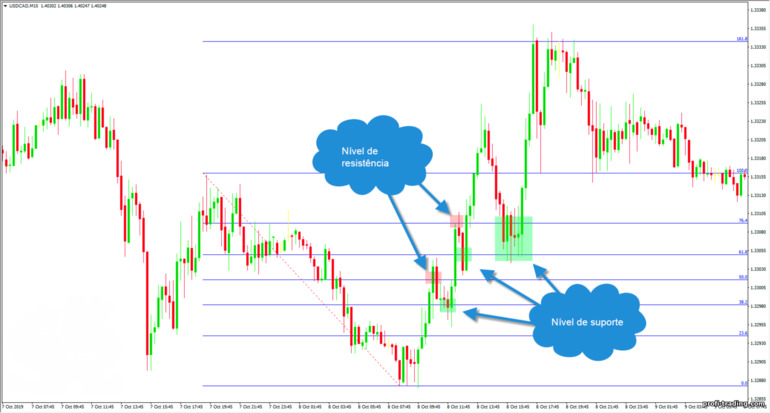

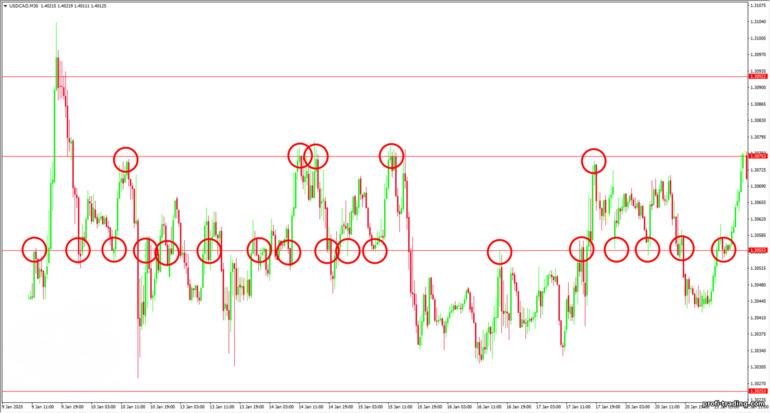

Bem, vamos adicionar níveis de suporte e resistência ao gráfico e ver como os níveis de Fibonacci ajudam a determinar níveis fortes de preço: O nível de Fibonacci 0.618 coincidiu com o nível de preço arredondado – uma combinação perfeita que levou à reversão do preço. Vamos em frente: Aquele raro caso em que o preço se inverteu a partir do nível fraco de 0.236, mas será mesmo tão fraco? Ao combiná-lo com o nível horizontal de suporte e resistência, vemos que não é tão simples. Vamos observar o recuo de preço seguinte: O terceiro impulso de preço e a reversão no nível de 0.618, que também cai em um dos fortes níveis de suporte e resistência. E para que não haja mal-entendidos, vou mostrar um gráfico com esses mesmos níveis de SR, ou melhor, os pontos pelos quais esses níveis foram construídos: O que estou dizendo?! Abra um gráfico, trace níveis de suporte e resistência nele e depois veja como e onde esses níveis coincidem com os níveis de Fibonacci. Você verá o mesmo padrão que mostrei agora.

Que conclusão podemos tirar de tudo isso? Os níveis de Fibonacci funcionam muito bem com os níveis de suporte e resistência. Além disso, essas ferramentas se complementam perfeitamente e aumentam a probabilidade de uma previsão correta. Vale a pena usar níveis de Fibonacci, digamos, para negociar Price Action? Definitivamente sim!

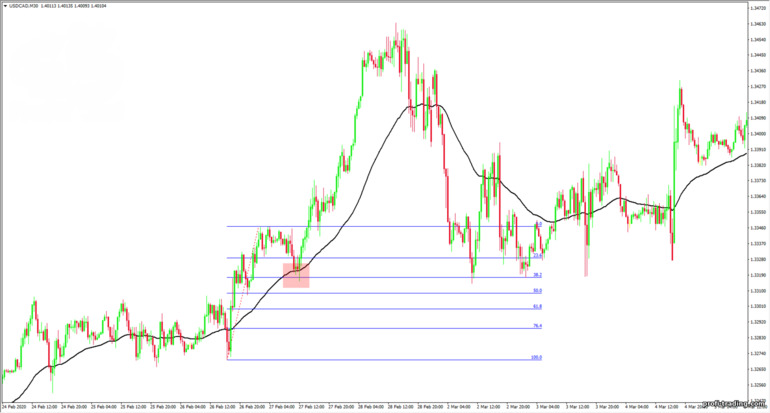

Da mesma forma, você pode usar médias móveis como suporte dinâmico e resistência, junto com níveis de Fibonacci: A Exponential Moving Average com período “50” marcou perfeitamente o fim do recuo e coincidiu com o nível de Fibonacci de 0.382. E se você olhar de perto, há também um nível horizontal de suporte e resistência – enfim, tudo aponta para uma reversão nesse ponto.

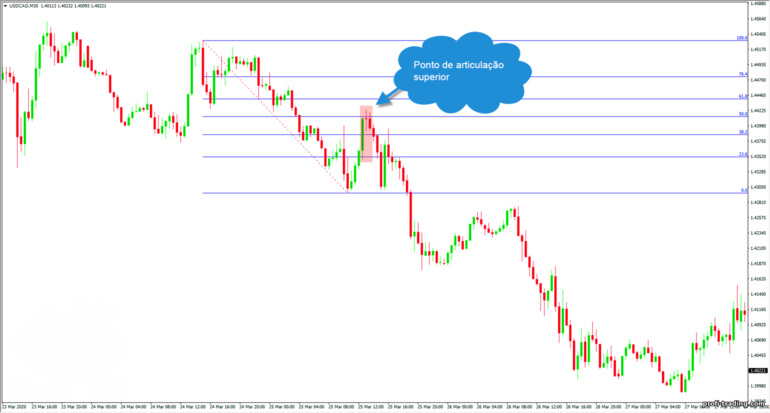

E aqui está o padrão favorito de muitos traders de plataformas de negociação binária e do mercado Forex – o Pinóquio: Um excelente pin bar que recuou de dois níveis de Fibonacci ao mesmo tempo – 0.500 e 0.618.

Como você já entendeu, combinar padrões de Price Action com níveis de Fibonacci é uma ótima ideia, e se você reforçar tudo isso com níveis de suporte e resistência, bem como médias móveis e linhas de tendência, então o sucesso está garantido!

0, 0.382, 0.618, 1.000, 1.382, 1.618

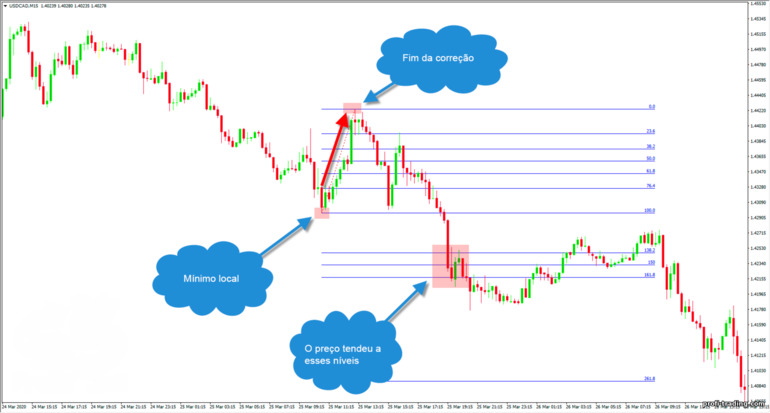

Os níveis de extensão são níveis que mostram até onde o preço provavelmente chegará em movimentos de tendência após o fim do recuo. Primeiro, precisamos traçar os níveis de Fibonacci no gráfico: No nosso caso, trata-se de uma tendência de baixa. Encontramos o ponto final do recuo, esperamos o preço romper a mínima anterior e aí vale a pena usar os níveis de extensão de Fibonacci. Eles são traçados no gráfico da esquerda para a direita (em tendência de baixa, de baixo para cima), mas apenas a distância do mínimo local até o final do recuo é considerada: Como se vê, o preço chegou aos níveis de 1.382, 1.500 e 1.618 – eles se tornaram níveis de suporte e desaceleraram bastante o preço. Depois, a situação se repete – esticamos novamente os níveis de Fibonacci na direção da tendência e aguardamos a continuação dela: Depois esticamos os níveis de Fibonacci do mínimo local até o ponto final do recuo para obter os níveis de extensão de Fibonacci: Assim como antes, o preço parou nos níveis de 1.382, 1.500 e 1.618 – e houve um recuo a partir deles. Também temos o nível 2.618 – o nível de longo prazo. Ele indica uma possível parada de preço caso a tendência continue. Em cada um dos exemplos, de fato, esse nível indicou recuos de preço na área de influência desse patamar.

Os níveis de extensão de preço servem para entendermos quão poderoso é o movimento de tendência. Com base na força do recuo, podemos supor até onde o preço irá após a retomada da tendência.

Também vale considerar que os níveis de extensão de Fibonacci, assim como os níveis de correção, podem indicar fortes níveis de suporte e resistência. Claro que todos esses níveis precisam ser filtrados por algo mais sólido do que o simples conjunto de números da proporção áurea (por exemplo, níveis horizontais de suporte e resistência). Nesse caso, o próprio gráfico de preços permitirá entender em quais níveis prestar atenção e onde aguardar um possível recuo de preço.

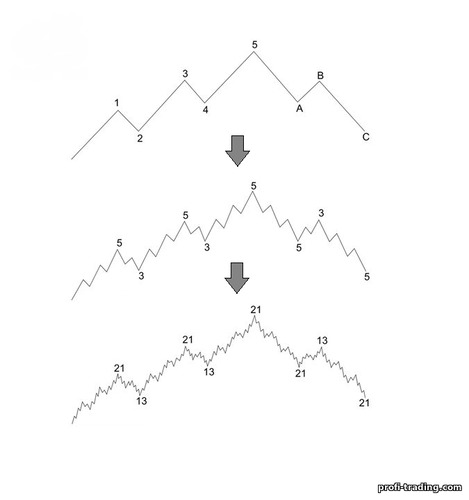

Por sua vez, qualquer impulso de tendência também pode ser decomposto em 5 ondas (3 impulsos de tendência e 2 recuos), e as correções podem ser decompostas em apenas 3 ondas (recuos complexos). Na teoria, esse processo se parece com isto: Em um gráfico de preços, as ondas de Elliott se apresentam assim: Se você determinar qual onda está se formando no momento, pode adivinhar para onde o preço irá em seguida. A terceira onda é a de maior interesse para os traders – ela é a mais longa e mais rápida. A opção mais lucrativa para traders de Forex e CFD é entrar no final da segunda onda de correção e sair no final da terceira onda.

De acordo com a teoria de Elliott, o comprimento da terceira onda em relação à primeira é de 1,618 (proporção áurea), o que nos permite calcular o comprimento da terceira onda após a formação das ondas um e dois. Para isso, precisaremos novamente dos níveis de extensão de Fibonacci, além de identificar as ondas um e dois. Não há grandes dificuldades para encontrar a primeira onda: O próximo passo é esticar os níveis de Fibonacci em toda a segunda onda – do mínimo local (temos uma tendência de baixa no gráfico) até o ponto final do recuo: A previsão foi de que o preço chegaria ao nível de 1.618, o que de fato ocorreu. Vale lembrar que os níveis de Fibonacci não são uma ferramenta com 100% de previsões, então às vezes o preço vai entrar em correção antes de chegar ao nível 1.618 e às vezes vai rompê-lo e ir mais longe.

Além de determinar a terceira onda, os especialistas propuseram vários métodos para determinar as outras ondas. Por exemplo, no livro “Trading Chaos” (Bill Williams) sugere-se o seguinte:

A versão padrão do leque de Fibonacci possui apenas três níveis: 0.382, 0.500 e 0.618. Eles são os níveis mais fortes e significativos, mas se necessário, você pode adicionar outros níveis – os mesmos dos níveis horizontais de Fibonacci (por exemplo, 0.764).

Os arcos de Fibonacci são traçados da seguinte forma:

Entre os níveis de extensão de Fibonacci mais importantes, temos:

Além disso, os níveis de Fibonacci têm forte relação com a teoria das ondas de Elliott. Tudo isso não é tão simples como gostaríamos (especialmente para iniciantes). Mas você sempre tem a escolha de usar ou não essas ferramentas de análise técnica. É curioso que, entre traders iniciantes e profissionais, sempre existam aqueles que “não conseguem viver” sem a proporção áurea, e aqueles que não pretendem usá-la de jeito nenhum.

Conteúdo

- Razão áurea e números de Fibonacci

- Níveis de Fibonacci: níveis de correção (retração) de Fibonacci

- Níveis de Fibonacci em reversões de tendência

- Níveis de Fibonacci e níveis de suporte e resistência

- Níveis de Fibonacci e linha de tendência

- Níveis de Fibonacci e candles japoneses (padrões de reversão Price Action)

- Níveis de extensão de Fibonacci

- Níveis de Fibonacci e ondas de Elliott

- Leque de Fibonacci no trading

- Arcos de Fibonacci no trading

- Zonas de tempo de Fibonacci no trading

- Usando os níveis de Fibonacci na sua negociação

Números de Fibonacci e a proporção áurea

A sequência de Fibonacci nada mais é do que uma série de números na qual cada número seguinte é igual à soma dos dois anteriores. Essa sequência leva o nome do matemático europeu do século XII Leonardo de Pisa, conhecido pelo pseudônimo Fibonacci. Claro, Fibonacci foi reconhecido por outras conquistas matemáticas, mas descreveu seu trabalho sobre os “números de Fibonacci” nos livros “Liber Abaci” (“Livro do Ábaco”). A própria sequência de Fibonacci é uma série infinita de números, onde, como mencionado, cada novo número é a soma dos dois anteriores:0, 1, 1, 2, 3, 5, 8, 13, 21, 34, 55, 89, 144, 233 …

O primeiro número é 0, o segundo é 1, e então a matemática entra em ação. Para determinar o terceiro número, é preciso somar os dois primeiros – obtemos “1” (0+1=1); o quarto número é a soma do segundo e do terceiro (1+1=2), isto é, “2”. O quinto número é a soma do terceiro e do quarto, isto é, 1+2=3. E assim por diante, ad infinitum.

A série de números de Fibonacci possui muitas características matemáticas, mas a principal é que a razão de cada termo da série para o termo anterior tende à “Proporção Áurea” – o número 1,618. Esse número aparece pela primeira vez nos “Elementos” de Euclides, onde foi usado para construir um pentágono regular (por volta de 300 a.C.).

Literalmente, se você pegar qualquer número da série de Fibonacci e dividir pelo anterior, arredondando o resultado, obtém-se o número 1,618. Por exemplo, 144/89= 1,61797, arredondando chegamos a 1,618.

A proporção áurea é a proporção mais harmoniosa entre um número inteiro e sua parte. O número 1,618 é constantemente encontrado em formas naturais que não têm nada em comum entre si. Por exemplo, no arranjo de folhas em plantas, no formato das conchas de caracol, nas falanges dos dedos humanos, no arranjo das estrelas em espirais de galáxias, no formato das flores em plantas, nos vórtices de tufões etc. Eduard Soroko (cientista bielorrusso), que estudou as formas da seção áurea na natureza, argumentou que tudo o que cresce e busca ocupar seu lugar no espaço é dotado de proporções da seção áurea. Ele também observou que uma das formas mais interessantes da proporção áurea é a espiral.

A proporção áurea (número 1,618) também é encontrada na música, literatura e pintura. No século XIX, os cientistas reconheceram a proporção áurea como o padrão de harmonia de proporções na natureza.

No início da década de 1930, o engenheiro e gerente americano Ralph Nelson Elliott começou a pensar em buscar a proporção áurea em gráficos de ações. O trabalho de Elliott consistia em analisar gráficos anuais, mensais, semanais, diários, horários e de meia hora de diversos índices de ações com histórico de mais de 75 anos de comportamento de mercado. Posteriormente, Elliott notou que todos os movimentos de preço nos mercados obedeciam a certas leis – ondas nas quais o número 1,618 também era visível. Com base nessas observações, foi escrito o livro “Nature’s Law – The Secret of the Universe”, no qual ele descreveu todas as suas descobertas sobre a teoria das ondas e a relação dos números de Fibonacci.

Elliott iniciou toda uma doutrina, mas foi apenas o primeiro. Com o tempo, muitos traders também começaram a prestar atenção aos padrões de preço e a encontrar a proporção áurea neles. O desenvolvimento da computação permitiu aprofundar bastante o conhecimento sobre esse tema. Isso levou ao fato de que muitos traders modernos passaram a usar ferramentas criadas com base nos números de Fibonacci.

Níveis de Fibonacci: níveis de retração de Fibonacci

Os níveis de retração de Fibonacci se apresentam assim:0.236, 0.382, 0.500, 0.618, 0.764

Por que esses níveis são necessários no trading? Eles atuam como níveis de suporte e resistência, medindo a magnitude do recuo de preço durante movimentos de tendência. Há grande probabilidade de que seja a partir desses níveis que o preço continue o movimento na direção da tendência atual.

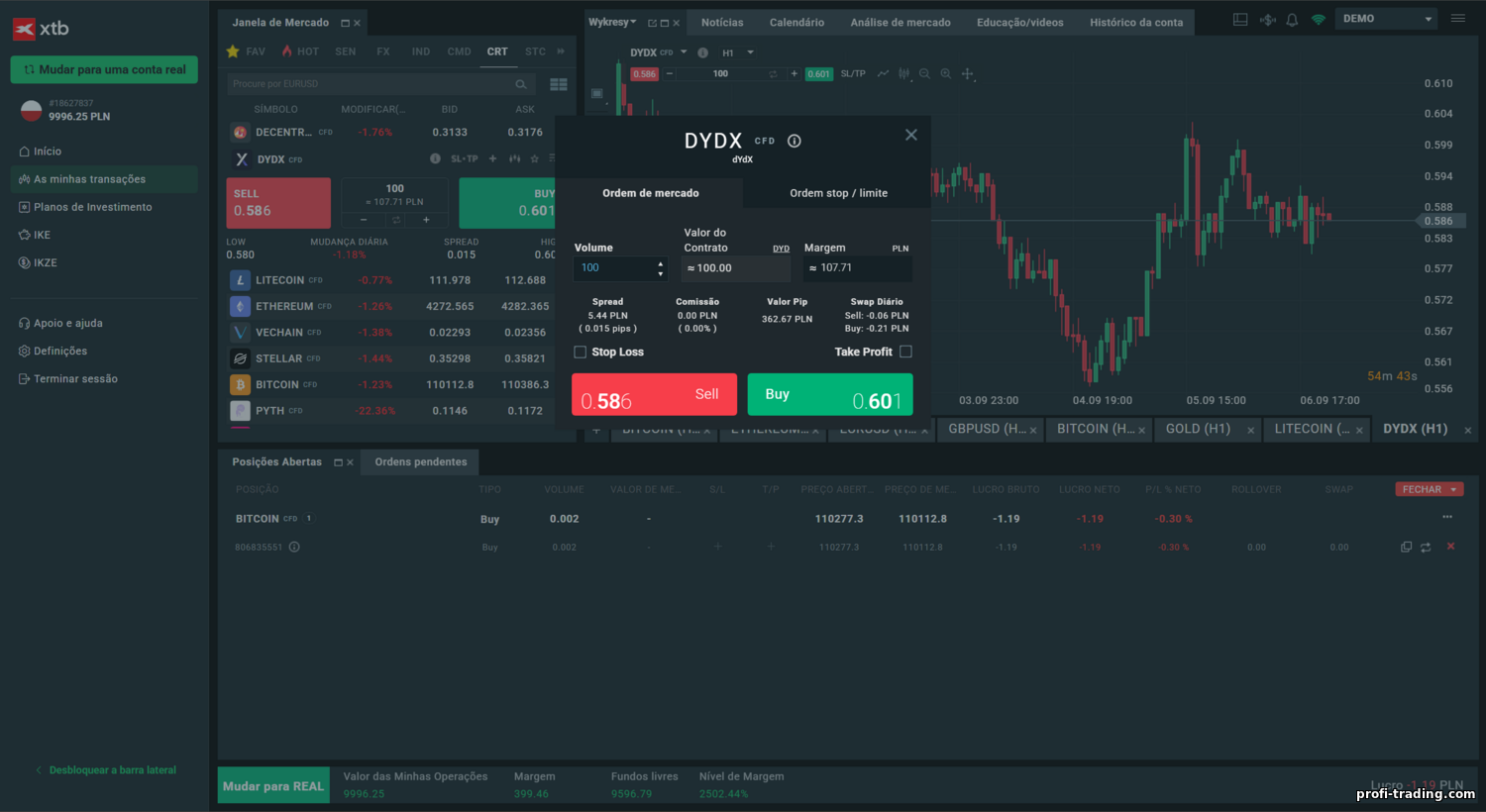

Felizmente, não há necessidade de calcular as frações manualmente; as ferramentas embutidas no gráfico ao vivo ou em qualquer terminal Meta Trader 4 (níveis de Fibonacci) farão tudo por nós. Você só precisa traçar esses níveis corretamente no gráfico. Estende-se os níveis de Fibonacci no gráfico de preços de um máximo ou mínimo local de um movimento de tendência até o próximo máximo ou mínimo (à direita). Literalmente, são usados apenas dois pontos. Mas como determinar corretamente esses dois pontos? Para isso, os traders utilizam os balanços do candle – são velas cujos topos e fundos (ou seja, máximas e mínimas) são mais altos ou mais baixos que os candles vizinhos, à esquerda e à direita: Durante uma tendência de alta (e os níveis de correção de Fibonacci são uma ferramenta exclusivamente para tendências, não servindo para movimentos laterais), o preço, durante os recuos, vai se fixar em níveis de suporte (que os níveis de Fibonacci nos mostrarão). Da mesma forma, em uma tendência de baixa – durante os recuos, o preço se fixará em níveis de resistência.

Níveis de Fibonacci em uma tendência de alta

Para uma tendência de alta, esticamos os níveis de Fibonacci a partir do balanço inferior, que marca o início do impulso de tendência, até o balanço superior, após o qual se iniciou o recuo de preço: Normalmente, os traders não levam em conta o nível de Fibonacci de 0.236 – ele é muito fraco e raramente o preço se inverte a partir dele. Você pode remover completamente esse nível e não prestar atenção a ele. Todos os níveis abaixo têm uma força maior, mas ninguém sabe ao certo em qual deles o preço vai se virar para continuar a tendência.Neste exemplo, o preço reagiu ao nível de Fibonacci 0.382 – formou-se um canal lateral, depois o preço caiu para o nível de 0.618 – este foi o ponto de reversão do preço e continuação da tendência.

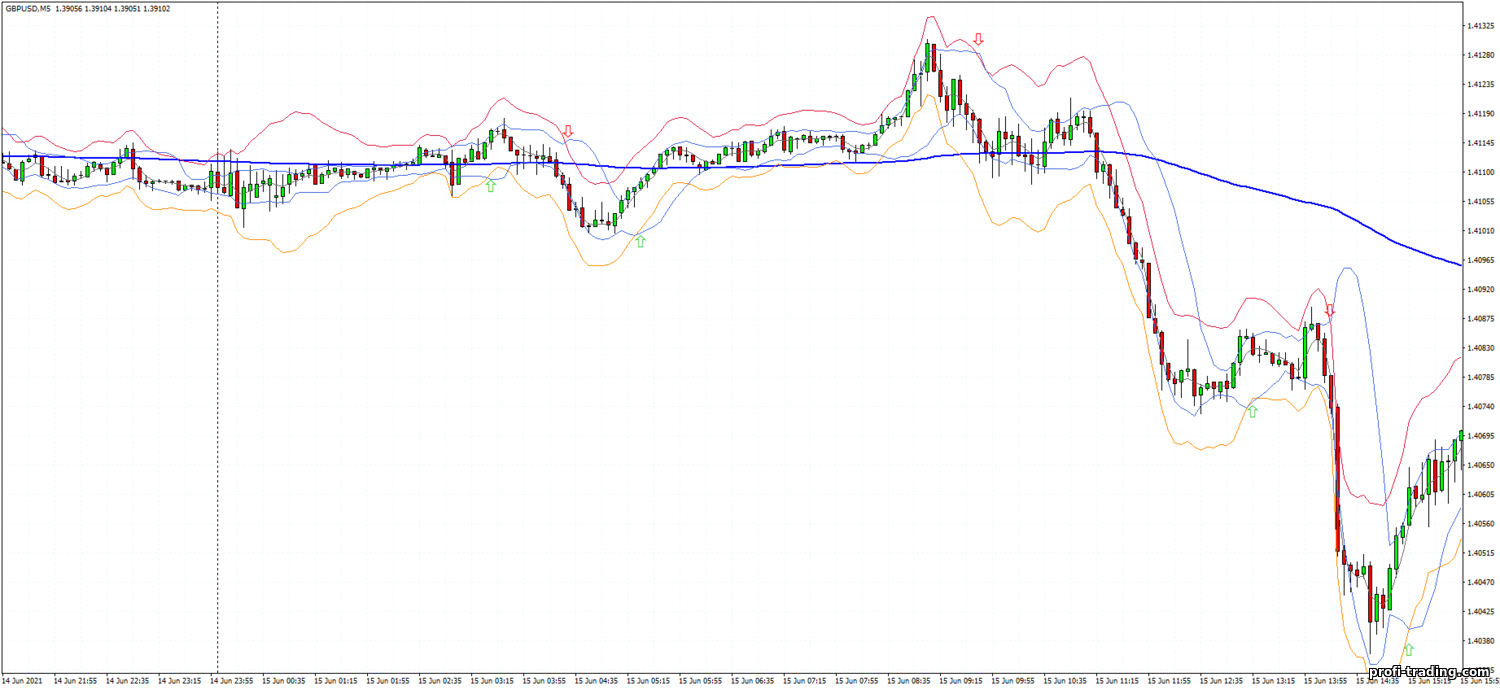

$IMAG7$

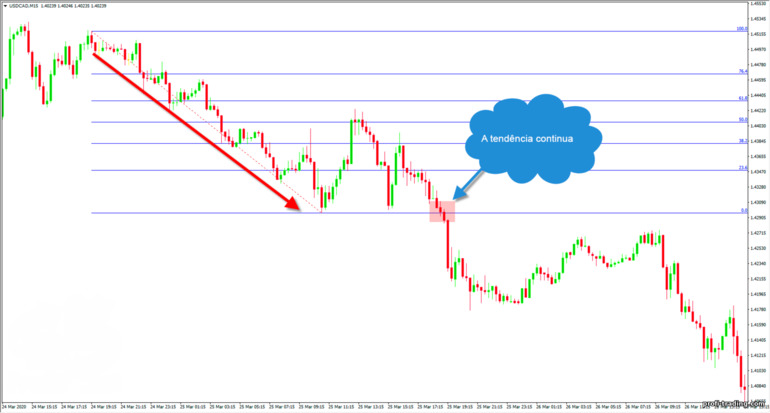

Aqui vai outro exemplo – neste caso, a tendência continuou a partir do nível de 0.382. Observe que esse nível era um nível de suporte e resistência na tendência de baixa anterior. Coincidência? Eu não diria isso.Níveis de Fibonacci em uma tendência de baixa

Em uma tendência de baixa, esticamos os níveis de Fibonacci de cima para baixo (do balanço superior para o balanço inferior) e da esquerda para a direita: Como se vê, o preço novamente ignorou o nível fraco de 0.236 e se inverteu no nível de 0.382. Procurando o próximo impulso de preço? Desta vez, o recuo de preço terminou em 0.618, mas o que mais podemos notar neste gráfico? Esse nível é um forte nível de suporte e resistência – atuou tanto em uma tendência de baixa quanto depois em uma de alta. Coincidência de novo?!Níveis de Fibonacci em reversões de tendência

Os níveis de Fibonacci funcionam sempre? Claro que não. Por exemplo, vejamos a situação de reversão de um movimento de tendência: havia uma tendência de baixa, mas se tornou de alta. Parece que o preço começou a se inverter no nível de 0.500 – situação padrão. Então, o nível de 0.382 serviu como suporte – bem, acontece. Quem nunca viu recuos complexos (falaremos mais sobre eles daqui a pouco)? Depois o preço alcançou 0.764 e parecia que a tendência de baixa continuaria, mas o nível de 0.618 atuou como suporte e o preço subiu completamente para conquistar espaço – rompeu o nível “1”. Pronto, a tendência de baixa acabou! O preço retornou mais uma vez aos níveis de 0.764 e 0.618, se fixou neles e seguiu em alta... E onde ficou o recuo?!É preciso entender que os níveis de Fibonacci não são algum “método de negociação com 100% de acerto”, mas simplesmente uma ferramenta que mostra possíveis pontos de virada. Ou seja, não há garantias, apenas probabilidade. Portanto, mesmo a proporção áurea e os níveis de Fibonacci devem ser encarados com cautela.

Em alguns casos, os níveis de correção vão reverter o preço; em outros, o preço nem vai notá-los, queira você ou não. No trading, nada é 100%, já passou da hora de nos conformarmos com isso. Mas sempre podemos aumentar a probabilidade de um acerto na previsão.

Níveis de Fibonacci e níveis de suporte e resistência

Um pouco antes, já vimos alguns exemplos em que níveis horizontais de suporte e resistência coincidiam com níveis de Fibonacci. Uma coisa confirma perfeitamente a outra – a força do nível cresce, pois... diferentes participantes do mercado usam ferramentas diferentes, mas, nesse caso, a opinião deles vai coincidir, mesmo que seja baseada em informações distintas.Bem, vamos adicionar níveis de suporte e resistência ao gráfico e ver como os níveis de Fibonacci ajudam a determinar níveis fortes de preço: O nível de Fibonacci 0.618 coincidiu com o nível de preço arredondado – uma combinação perfeita que levou à reversão do preço. Vamos em frente: Aquele raro caso em que o preço se inverteu a partir do nível fraco de 0.236, mas será mesmo tão fraco? Ao combiná-lo com o nível horizontal de suporte e resistência, vemos que não é tão simples. Vamos observar o recuo de preço seguinte: O terceiro impulso de preço e a reversão no nível de 0.618, que também cai em um dos fortes níveis de suporte e resistência. E para que não haja mal-entendidos, vou mostrar um gráfico com esses mesmos níveis de SR, ou melhor, os pontos pelos quais esses níveis foram construídos: O que estou dizendo?! Abra um gráfico, trace níveis de suporte e resistência nele e depois veja como e onde esses níveis coincidem com os níveis de Fibonacci. Você verá o mesmo padrão que mostrei agora.

Que conclusão podemos tirar de tudo isso? Os níveis de Fibonacci funcionam muito bem com os níveis de suporte e resistência. Além disso, essas ferramentas se complementam perfeitamente e aumentam a probabilidade de uma previsão correta. Vale a pena usar níveis de Fibonacci, digamos, para negociar Price Action? Definitivamente sim!

Níveis de Fibonacci e linha de tendência

A linha de tendência, assim como os níveis horizontais de suporte e resistência, pode indicar uma reversão de preço, e por isso é compatível com os níveis de Fibonacci. Se você desenhar uma linha de tendência durante uma tendência e depois traçar os níveis de Fibonacci, a interseção deles se tornará um ponto forte de onde o preço provavelmente se reverterá durante uma correção: Neste caso, a interseção da linha de tendência e dos níveis de Fibonacci coincidiu em 0.500 – esse ponto reverteu o preço para baixo. Isso não ajudou muito a tendência de baixa, pois ela estava em fase de término, mas aí já é outra história.Da mesma forma, você pode usar médias móveis como suporte dinâmico e resistência, junto com níveis de Fibonacci: A Exponential Moving Average com período “50” marcou perfeitamente o fim do recuo e coincidiu com o nível de Fibonacci de 0.382. E se você olhar de perto, há também um nível horizontal de suporte e resistência – enfim, tudo aponta para uma reversão nesse ponto.

Níveis de Fibonacci e candles japoneses (padrões de reversão Price Action)

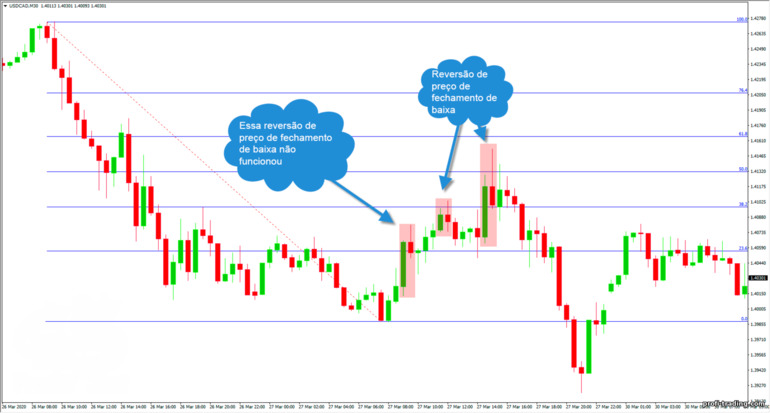

Um pouco antes, mencionei Price Action não por acaso. Os níveis de Fibonacci combinam muito bem com os padrões de reversão do Price Action, então se seu conhecimento permitir, observe atentamente o gráfico de preços e você encontrará pontos de reversão: Aqui temos um topo de reversão – três candles que indicam a continuação da tendência atual. Bearish Closing Price Reversal em 0.382 é um bom ponto para a continuação da tendência. E mais alguns padrões “Bearish Closing Price Reversal” que se formaram nos níveis de 0.382 e 0.500. Mas o Closing Price Reversal em 0.236 não funcionou e não reverteu o preço em nada. Nem preciso dizer, este é o nível mais fraco de todos os níveis de Fibonacci.E aqui está o padrão favorito de muitos traders de plataformas de negociação binária e do mercado Forex – o Pinóquio: Um excelente pin bar que recuou de dois níveis de Fibonacci ao mesmo tempo – 0.500 e 0.618.

Como você já entendeu, combinar padrões de Price Action com níveis de Fibonacci é uma ótima ideia, e se você reforçar tudo isso com níveis de suporte e resistência, bem como médias móveis e linhas de tendência, então o sucesso está garantido!

Níveis de extensão de Fibonacci

Os níveis de extensão de Fibonacci são:0, 0.382, 0.618, 1.000, 1.382, 1.618

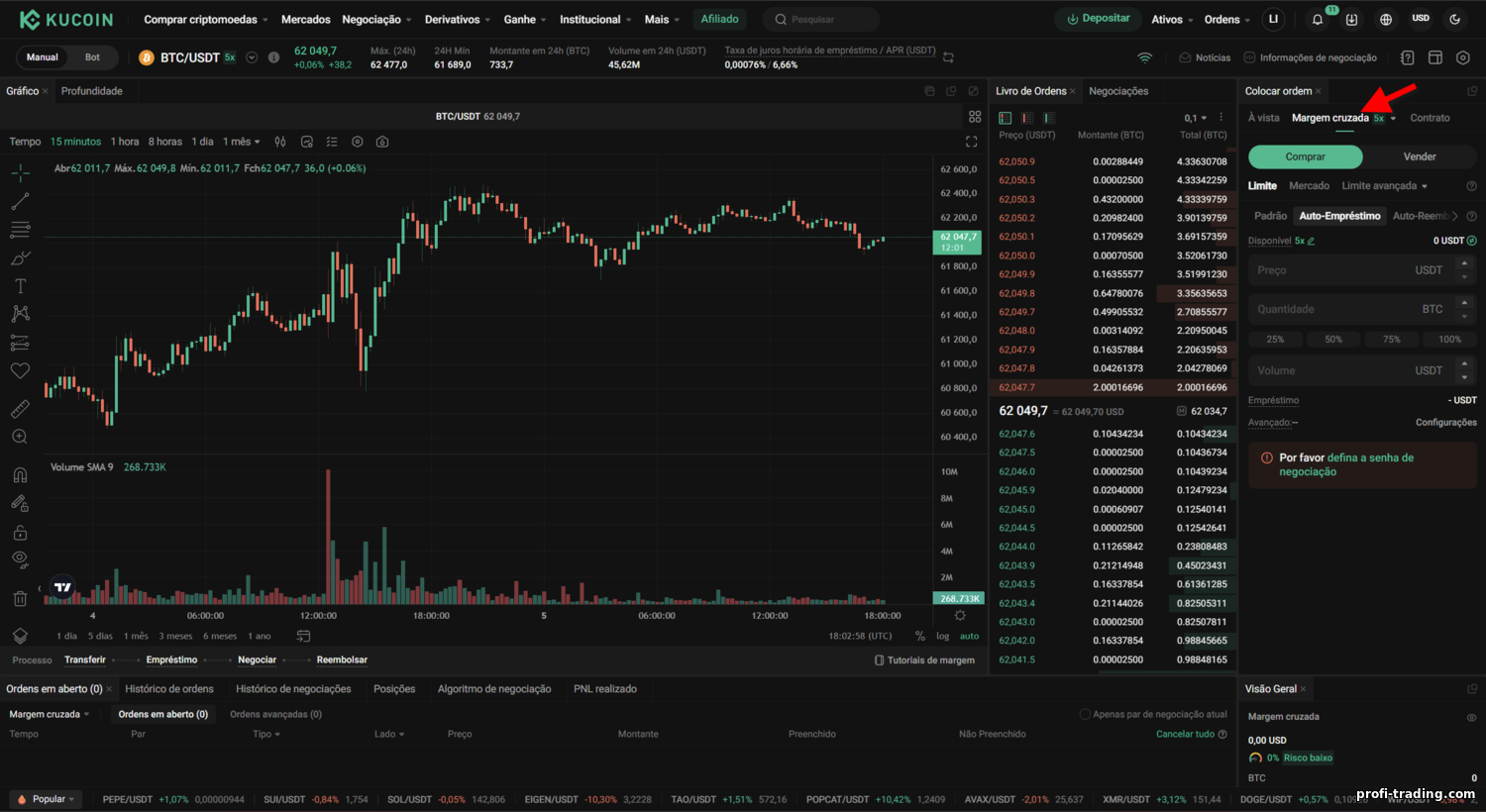

Os níveis de extensão são níveis que mostram até onde o preço provavelmente chegará em movimentos de tendência após o fim do recuo. Primeiro, precisamos traçar os níveis de Fibonacci no gráfico: No nosso caso, trata-se de uma tendência de baixa. Encontramos o ponto final do recuo, esperamos o preço romper a mínima anterior e aí vale a pena usar os níveis de extensão de Fibonacci. Eles são traçados no gráfico da esquerda para a direita (em tendência de baixa, de baixo para cima), mas apenas a distância do mínimo local até o final do recuo é considerada: Como se vê, o preço chegou aos níveis de 1.382, 1.500 e 1.618 – eles se tornaram níveis de suporte e desaceleraram bastante o preço. Depois, a situação se repete – esticamos novamente os níveis de Fibonacci na direção da tendência e aguardamos a continuação dela: Depois esticamos os níveis de Fibonacci do mínimo local até o ponto final do recuo para obter os níveis de extensão de Fibonacci: Assim como antes, o preço parou nos níveis de 1.382, 1.500 e 1.618 – e houve um recuo a partir deles. Também temos o nível 2.618 – o nível de longo prazo. Ele indica uma possível parada de preço caso a tendência continue. Em cada um dos exemplos, de fato, esse nível indicou recuos de preço na área de influência desse patamar.

Os níveis de extensão de preço servem para entendermos quão poderoso é o movimento de tendência. Com base na força do recuo, podemos supor até onde o preço irá após a retomada da tendência.

Também vale considerar que os níveis de extensão de Fibonacci, assim como os níveis de correção, podem indicar fortes níveis de suporte e resistência. Claro que todos esses níveis precisam ser filtrados por algo mais sólido do que o simples conjunto de números da proporção áurea (por exemplo, níveis horizontais de suporte e resistência). Nesse caso, o próprio gráfico de preços permitirá entender em quais níveis prestar atenção e onde aguardar um possível recuo de preço.

Níveis de Fibonacci e ondas de Elliott

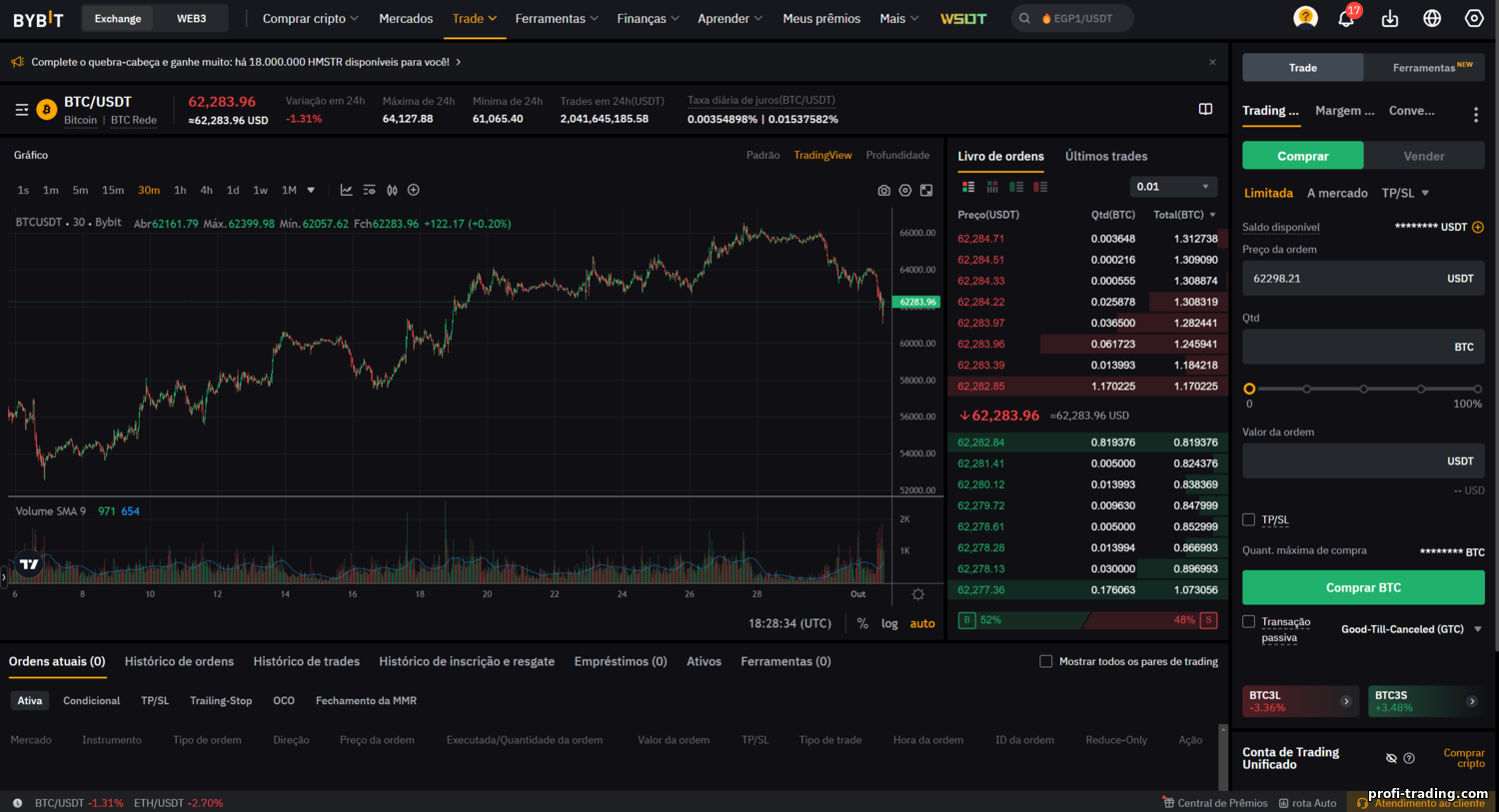

Muitas vezes, os níveis de Fibonacci são utilizados em conjunto com a teoria das ondas de Elliott. De acordo com essa teoria, qualquer movimento de tendência pode ser dividido em cinco ondas – três impulsos de tendência e duas correções. Os impulsos de tendência são numerados como 1, 3 e 5, enquanto as ondas de correção são numeradas como 2 e 4, respectivamente.Por sua vez, qualquer impulso de tendência também pode ser decomposto em 5 ondas (3 impulsos de tendência e 2 recuos), e as correções podem ser decompostas em apenas 3 ondas (recuos complexos). Na teoria, esse processo se parece com isto: Em um gráfico de preços, as ondas de Elliott se apresentam assim: Se você determinar qual onda está se formando no momento, pode adivinhar para onde o preço irá em seguida. A terceira onda é a de maior interesse para os traders – ela é a mais longa e mais rápida. A opção mais lucrativa para traders de Forex e CFD é entrar no final da segunda onda de correção e sair no final da terceira onda.

De acordo com a teoria de Elliott, o comprimento da terceira onda em relação à primeira é de 1,618 (proporção áurea), o que nos permite calcular o comprimento da terceira onda após a formação das ondas um e dois. Para isso, precisaremos novamente dos níveis de extensão de Fibonacci, além de identificar as ondas um e dois. Não há grandes dificuldades para encontrar a primeira onda: O próximo passo é esticar os níveis de Fibonacci em toda a segunda onda – do mínimo local (temos uma tendência de baixa no gráfico) até o ponto final do recuo: A previsão foi de que o preço chegaria ao nível de 1.618, o que de fato ocorreu. Vale lembrar que os níveis de Fibonacci não são uma ferramenta com 100% de previsões, então às vezes o preço vai entrar em correção antes de chegar ao nível 1.618 e às vezes vai rompê-lo e ir mais longe.

Além de determinar a terceira onda, os especialistas propuseram vários métodos para determinar as outras ondas. Por exemplo, no livro “Trading Chaos” (Bill Williams) sugere-se o seguinte:

- A primeira onda é determinada pelo fato de ela ter se formado

- A segunda onda, na maioria das vezes, termina nos níveis de correção de Fibonacci de 0.382 e 0.500

- A terceira onda varia de 1 a 1.618 vezes o comprimento da primeira onda

- A quarta onda geralmente surge em forma de movimento lateral e raramente termina acima dos níveis de 0.382 e 0.500

- O comprimento da quinta onda varia de 61,8% a 100% do intervalo que vai do início da primeira onda até o final da terceira onda

Leque de Fibonacci no trading

O leque de Fibonacci, assim como os níveis de Fibonacci, é capaz de determinar níveis de correção de preço. O princípio de funcionamento é o mesmo – o leque se estica entre dois pontos: o início do impulso de tendência e o início do recuo. Os níveis inclinados do leque de Fibonacci atuam exatamente como linhas de tendência – são níveis de suporte e resistência inclinados. Obviamente, você deve usar o leque de Fibonacci apenas em conjunto com ferramentas auxiliares, tais como níveis de suporte e resistência, padrões de Price Action, médias móveis etc.A versão padrão do leque de Fibonacci possui apenas três níveis: 0.382, 0.500 e 0.618. Eles são os níveis mais fortes e significativos, mas se necessário, você pode adicionar outros níveis – os mesmos dos níveis horizontais de Fibonacci (por exemplo, 0.764).

Arcos de Fibonacci no trading

Os arcos de Fibonacci, ao contrário de leques e níveis horizontais, levam em consideração outro fator importante – o tempo. Isso permite determinar não apenas a força de um possível recuo, mas também quando ele terminará.Os arcos de Fibonacci são traçados da seguinte forma:

- Uma linha é esticada do início do impulso de tendência até o início do recuo (igual aos níveis e ao leque de Fibonacci)

- A ferramenta forma três arcos no gráfico

- Cada arco (localizado abaixo ou acima do ponto final do recuo) corresponderá aos níveis 0.382, 0.500 e 0.618

- Os próprios arcos indicarão o momento em que o recuo provavelmente terminará

Zonas de tempo de Fibonacci no trading

As zonas de tempo de Fibonacci baseiam-se na sequência de Fibonacci (0, 1, 1, 2, 3, 5, 8…). Elas são esticadas de um mínimo ou máximo local até o próximo máximo ou mínimo local. São traçadas linhas verticais no gráfico que, em teoria, ajudam a determinar o momento de possíveis reversões de preço: Se o preço estiver próximo de uma dessas linhas verticais, então, usando outras ferramentas, você deve começar a procurar um ponto de reversão contra o movimento atual do preço. Também se recomenda combinar zonas de tempo com níveis de Fibonacci.Usando os níveis de Fibonacci na sua negociação

Os níveis de Fibonacci são uma ferramenta adicional de análise técnica que permite determinar zonas prováveis de suporte e resistência. Você deve usar a grade de Fibonacci junto com:- Níveis de suporte e resistência

- Padrões de Price Action

- Linhas de tendência

- Médias móveis

- Outros indicadores auxiliares de análise técnica

- 0.382 (38,2%)

- 0.500 (50%)

- 0.618 (61,8%)

Entre os níveis de extensão de Fibonacci mais importantes, temos:

- 1.000 (100%)

- 1.382 (138,2%)

- 1.500 (150%)

- 1.618 (161,8%)

Além disso, os níveis de Fibonacci têm forte relação com a teoria das ondas de Elliott. Tudo isso não é tão simples como gostaríamos (especialmente para iniciantes). Mas você sempre tem a escolha de usar ou não essas ferramentas de análise técnica. É curioso que, entre traders iniciantes e profissionais, sempre existam aqueles que “não conseguem viver” sem a proporção áurea, e aqueles que não pretendem usá-la de jeito nenhum.

Críticas e comentários