25.01.2026

Figuras de Análise Técnica: Padrões e Exemplos (2026)

Updated: 25.01.2026

Figuras de análise técnica no trading: principais figuras de análise técnica com imagens e exemplos de uso (2026)

As figuras de análise técnica são padrões de negociação que se repetem continuamente e permitem ao trader prever movimentos futuros de preço. Na maioria dos casos, é possível encontrar modelos de análise técnica diretamente no gráfico de preço, sem ferramentas adicionais.

É claro que todas as figuras de análise técnica podem (e devem) ser confirmadas por níveis de suporte e resistência, linhas de tendência, indicadores de negociação etc. Isso mostra que todas as figuras têm uma base sólida e contam com muitos anos de experiência de traders. Tudo o que precisamos fazer é aprender a encontrar esses padrões repetitivos no gráfico e aprender a usá-los para obter lucros.

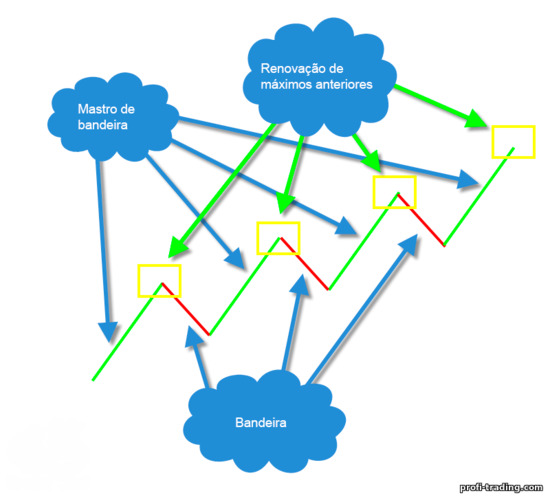

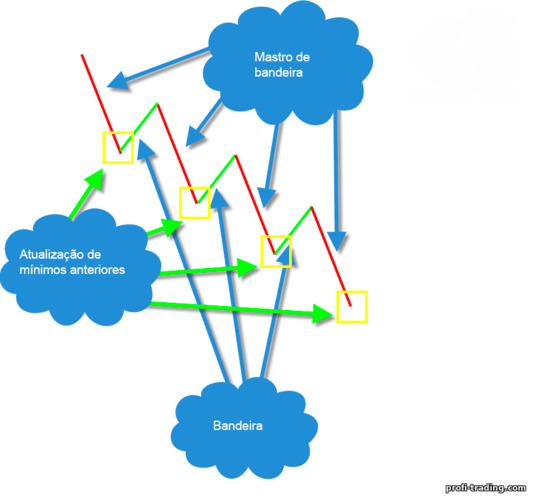

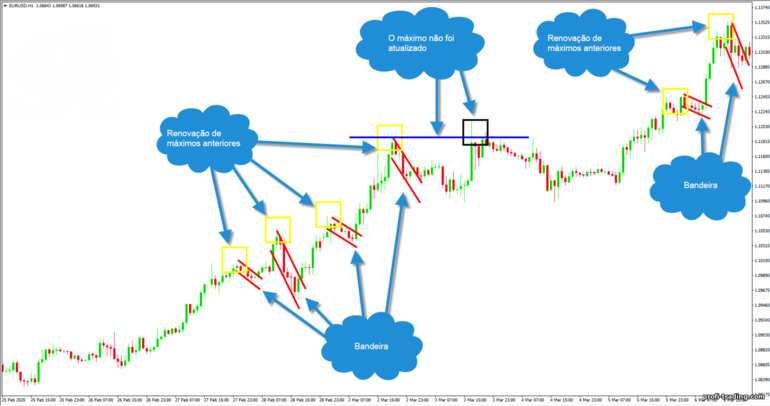

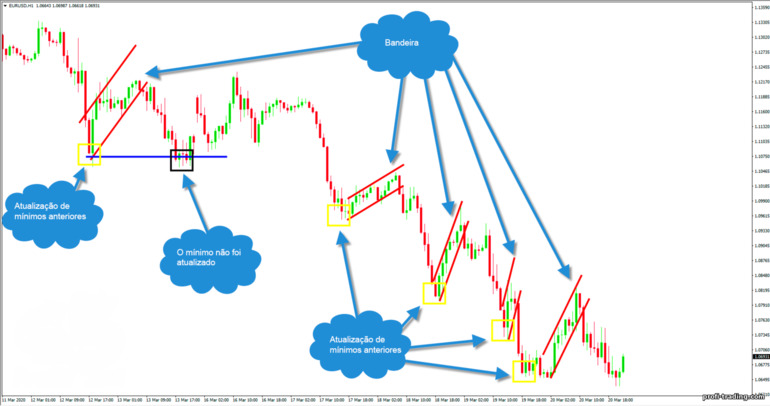

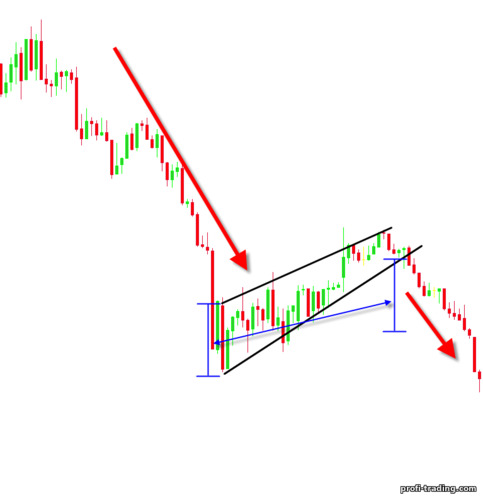

Vamos entender melhor. A bandeira surge em movimentos de preço em ondas, isto é, em correções contra a tendência. A Bandeira correta (formada segundo as regras da análise técnica) consiste em três partes:

A própria bandeira pode ter algumas velas, assim como correções mais complexas e prolongadas contra a tendência. Normalmente, os traders definem as bordas superior e inferior da Bandeira, mas utilizam apenas uma delas – cujo rompimento dará continuidade ao movimento de preço em tendência, de modo que a outra borda é auxiliar e serve apenas para a identificação visual da Bandeira.

Para uma tendência de alta, só nos interessa a borda superior da Bandeira; para uma tendência de baixa, apenas a borda inferior. O rompimento dessas bordas sinaliza o fim da correção e a continuação da tendência. É exatamente após esse rompimento que vale abrir uma negociação com duração de 3–5 velas. O time frame pode ser qualquer um – de M1 a W1 (semanal).

Vejamos o padrão Bandeira na análise técnica na prática. Para uma tendência de alta, a Bandeira ficará assim: Para que a Bandeira funcione melhor, o mastro deve consistir em um bom movimento tendencial de preço, de preferência sem correções pequenas. Em uma tendência de baixa, o padrão Bandeira será desta forma: Para identificar melhor o padrão, durante a correção é bom aguardar uma pequena oscilação de preço na direção da tendência e traçar a principal borda da bandeira baseada nessa oscilação – isso ajuda a evitar erros em correções complexas. A bandeira sempre estará voltada contra a tendência, mas os sinais gerados por ela serão sempre a favor da tendência atual.

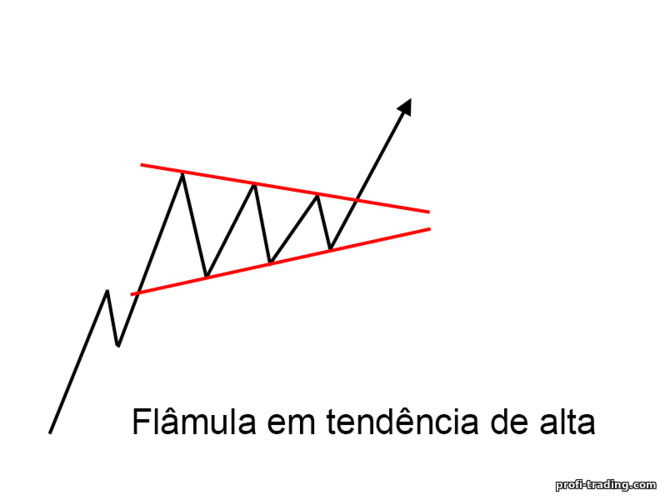

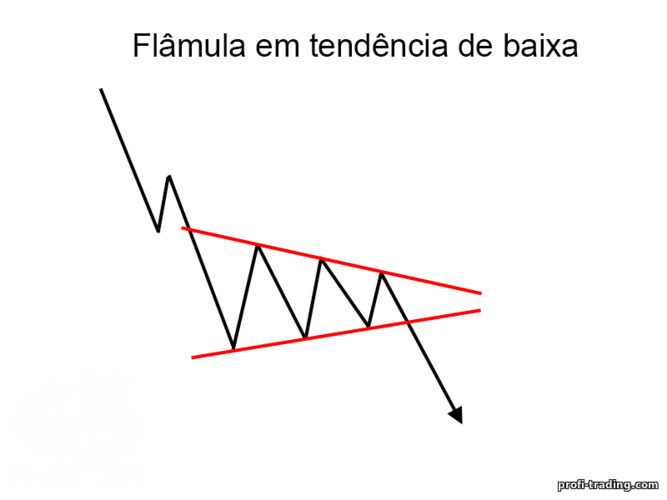

O Pennant em tendência de alta é assim: Para uma tendência de baixa, a situação é oposta: Assim como no caso da “Bandeira”, o Pennant surge após impulsos fortes de tendência – esses impulsos são chamados de “mastro” ou “haste”. É fundamental considerar a atualização de topos ou fundos – ou seja, o Pennant só deve ser considerado em movimentos de preço tendenciais.

Se olharmos o Pennant em um gráfico real, em uma tendência de alta ele ficará assim: Em uma tendência de baixa (downtrend), o Pennant será assim: Não é raro ver traders primeiro operando o padrão de análise técnica “Bandeira” e depois o “Pennant”. Isso porque, durante a formação do preço, não fica totalmente claro qual padrão está se formando. A Bandeira se forma muito mais rápido do que o Pennant, mas, como ambos possuem as mesmas características e só diferem no formato, ninguém proíbe você de buscar lucro duplo.

Comparando o padrão “Bandeira” com o padrão “Pennant”, temos:

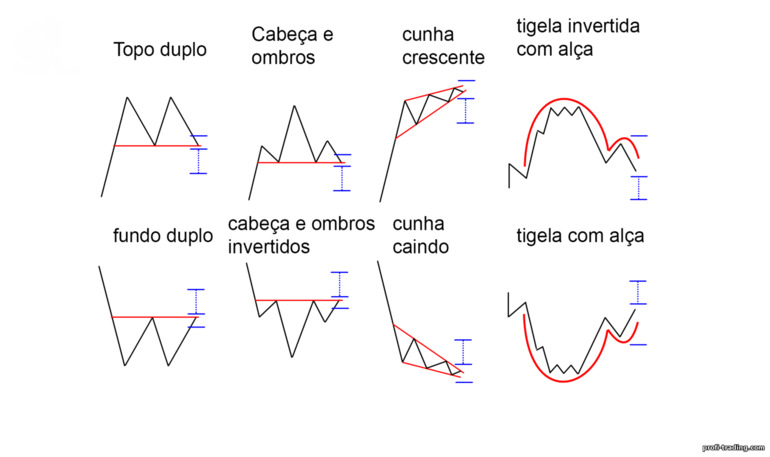

O Topo Duplo ocorre depois de tendências de alta, no ponto mais elevado. São possíveis algumas variações desse padrão:

O ponto mais baixo entre os dois topos é chamado de “pescoço” ou “linha de pescoço”. Assim, a distância entre a linha de pescoço e o segundo topo é a distância aproximada que o preço percorrerá após o padrão ser ativado e a tendência mudar para baixa. Se olharmos o padrão de análise técnica “topo duplo” em um gráfico, ele se parecerá com isto: O melhor ponto para abrir a negociação é no momento em que a “linha de pescoço” é rompida, mas lembre-se de que ela também é uma zona (zona de suporte). Portanto, há duas maneiras de abrir a operação:

Todas as demais condições de formação são exatamente as mesmas do “topo duplo”. O Fundo Duplo se forma assim:

Ao analisar esse modelo de análise técnica em detalhe, temos:

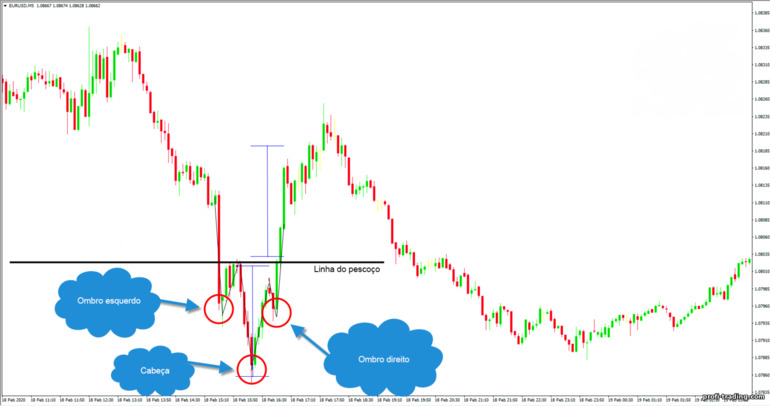

O padrão Ombro Cabeça Ombro mostra literalmente a transição de uma tendência de alta para uma de baixa. A operação é iniciada quando a linha de pescoço é rompida – a linha que indica o ponto mais baixo do recuo depois do início da formação do ombro esquerdo ou direito. Aqui, tudo é igual ao modelo “topo duplo” – você pode abrir a posição assim que ocorrer o rompimento do nível ou esperar o candle de rompimento fechar para entrar com mais segurança.

No gráfico de preços, o modelo de análise técnica “Ombro Cabeça Ombro” se apresenta desta forma: A altura do padrão Ombro Cabeça Ombro indicará a distância que o preço provavelmente percorrerá em uma tendência de baixa depois que o padrão de reversão estiver completamente formado.

Assim como no caso anterior, o “Ombro Cabeça Ombro invertido” consiste em três fundos:

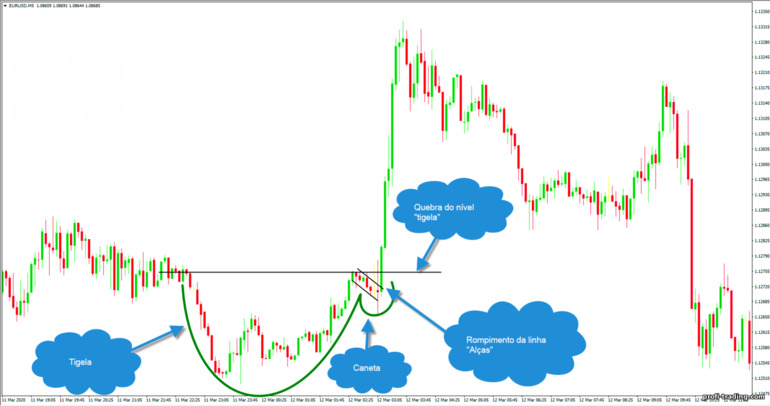

A figura realça a parte do gráfico onde a tendência de baixa muda para alta – esta é a “xícara”. A mudança de tendência pode ser notada pelos fundos e topos – os fundos param de ser atualizados para baixo, enquanto os topos passam a ser atualizados para cima. O primeiro recuo de preço em uma tendência de alta nascente funciona como a “alça” – a confirmação de que a tendência de baixa terminou e agora os “bulls” dominam o mercado. As “bordas” superiores da xícara se localizam em um nível de suporte e resistência, mas interessa apenas a borda esquerda, pois o rompimento dessa borda significará a continuação da tendência.

Os traders também costumam abrir posição no rompimento da “alça” – um recuo de preço contra o movimento de alta. Aqui, as condições de entrada são exatamente as mesmas que nas operações com os padrões “Bandeira” ou “Pennant” – quando a borda superior do canal de correção é rompida, abrimos a operação de compra. O fundo da “xícara” pode se parecer com um fundo ou uma consolidação (como no nosso exemplo). O importante é que a tendência de alta esteja visível, durante a qual houve uma correção – a “alça” da xícara.

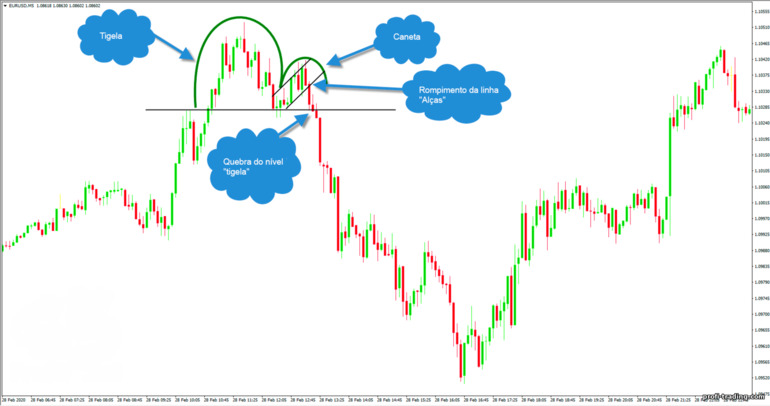

Como no modelo “Xícara com Alça” comum, as bordas da xícara estarão em um nível de suporte e resistência, mas só nos interessa a parte esquerda da “xícara” e a alça, que também será formada à esquerda.

As condições de negociação desse modelo são parecidas com as do anterior – é possível abrir operações no rompimento da linha horizontal da “xícara”, além de operar a “Bandeira” ou o “Pennant” durante a formação da “alça”: Aqui, a mudança de tendência fica clara pelos topos: a atualização dos topos parou no “fundo da xícara”, mas os fundos começaram a ser atualizados para baixo – um sinal evidente de surgimento de tendência de baixa.

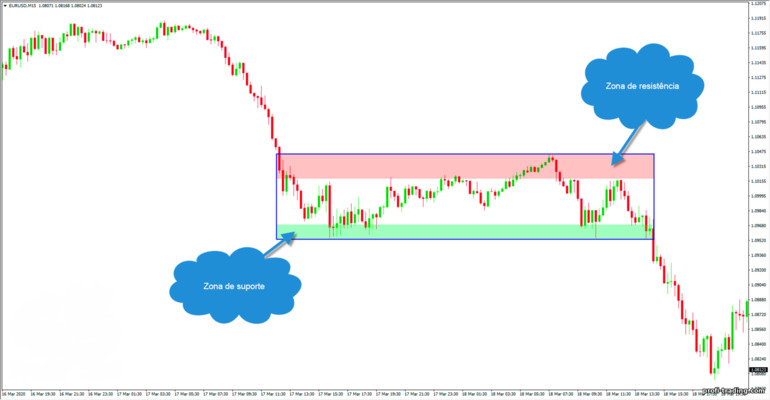

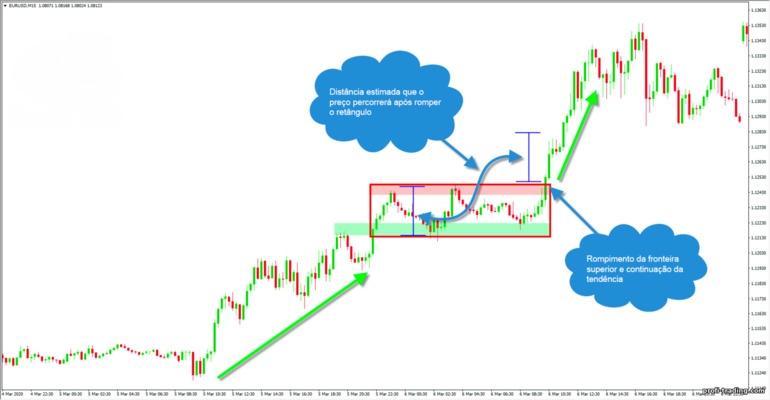

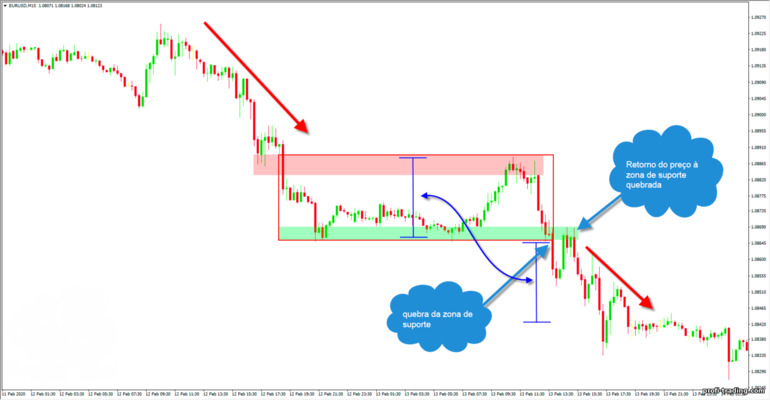

Um Retângulo nem sempre indica o fim completo de uma tendência. Pelo contrário, quando surge em uma tendência, o retângulo aponta para uma zona forte de oferta e demanda, que o preço não consegue ultrapassar no momento, mas assim que o mercado tiver força suficiente, a tendência continuará. As bordas superior e inferior do retângulo são formadas por zonas de suporte e resistência (oferta e demanda).

Ao usar retângulos no trading, há apenas três métodos confiáveis:

O mais apropriado seria buscar pontos de entrada nesse retângulo de baixa:

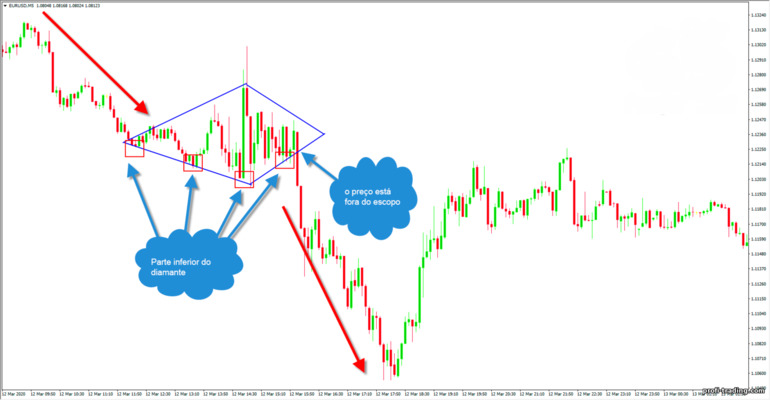

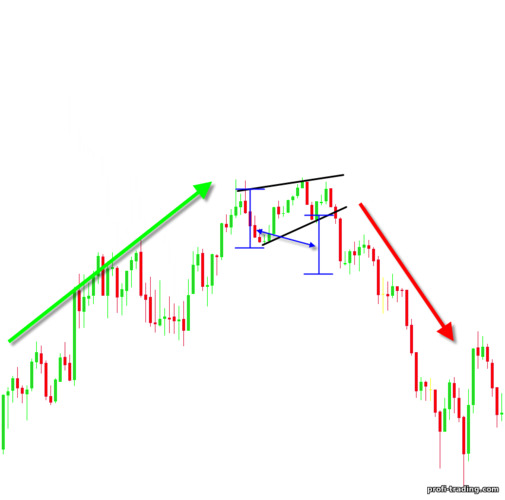

A própria figura é um rombo, e se ela ocorrer em uma tendência de alta, só nos interessam as bordas superiores do diamante; se for em tendência de baixa, só nos interessam as bordas inferiores. Em outras palavras, precisamos determinar os pontos de rompimento – que serão os nossos pontos de entrada.

Em uma tendência de alta, as bordas superiores do diamante são determinadas pelos topos. A borda superior esquerda do diamante passa por pelo menos dois topos, enquanto a borda superior direita passa pelo topo mais alto (central) e pelo topo seguinte (à direita). O rompimento dessa borda sinaliza a continuação da tendência. As bordas inferiores do diamante são adicionais e não trazem informação relevante além de mostrar os limites do canal que se estreita: Se considerarmos um diamante em tendência de baixa, as bordas inferiores se alinham pelos fundos. Em um diamante correto, é preciso haver um fundo que se destaque, representando um mínimo local, e, à direita e à esquerda, fundos formados mais acima. O rompimento da borda inferior direita nos mostra o ponto de entrada e indica a continuação da tendência:

A cunha ascendente é um triângulo que se afunila apontando para cima. Se a cunha ascendente surge no topo de uma tendência, trata-se de um padrão de reversão, e devemos esperar um movimento de baixa: Se a cunha ascendente se formou durante uma tendência de baixa, então é uma “correção”, o que significa que a tendência provavelmente continuará: As bordas da cunha ascendente indicam a fraqueza dos “bulls”, o que significa que em breve a borda inferior será rompida. A largura da base da cunha sugere a distância que o preço poderá percorrer após sair dela, permitindo avaliar se vale a pena entrar na negociação ou se é melhor aguardar outra oportunidade.

A largura da base da cunha descendente indica a distância que o preço percorrerá após romper a borda superior. Ao contrário da cunha ascendente, na cunha descendente devemos esperar o rompimento da borda superior. Em uma tendência de baixa, a cunha descendente fica assim: Se olharmos a cunha descendente em uma tendência de alta, ela será um padrão de continuação de tendência:

Em movimentos de tendência, os triângulos costumam funcionar como padrões de continuação, indicando áreas em que o mercado recupera forças antes de um novo impulso significativo. Por exemplo, em uma tendência de alta, o triângulo pode ser assim: Em uma tendência de baixa, o triângulo ficará assim: Assim como no modelo “Bandeira”, só nos interessa a face do triângulo voltada para a tendência – o rompimento dessa borda significa a continuação da tendência. A altura da base do triângulo indica a distância mínima que o preço percorrerá após sair dele.

Se um triângulo simétrico se formar após um movimento lateral, é muito difícil prever para onde o preço irá – há um equilíbrio entre “bulls” e “bears”, e o preço pode subir ou descer. Nesses casos, é melhor apenas aguardar – o triângulo vai comprimir o preço gradualmente e, em algum momento, ele romperá uma das bordas. No nosso exemplo, o preço seguiu para baixo, rompendo a borda inferior – o ponto de entrada, creio eu, é evidente:

Vale destacar que triângulos, assim como qualquer outra figura de análise técnica, não garantem 100% de acerto. Há casos em que, após o surgimento de um triângulo descendente, o preço rompe o suporte e segue em queda. São situações raras, mas possíveis. Lembre-se sempre de que não existem estratégias de trading infalíveis e não negligencie os riscos que acompanham o trader ao longo de sua jornada!

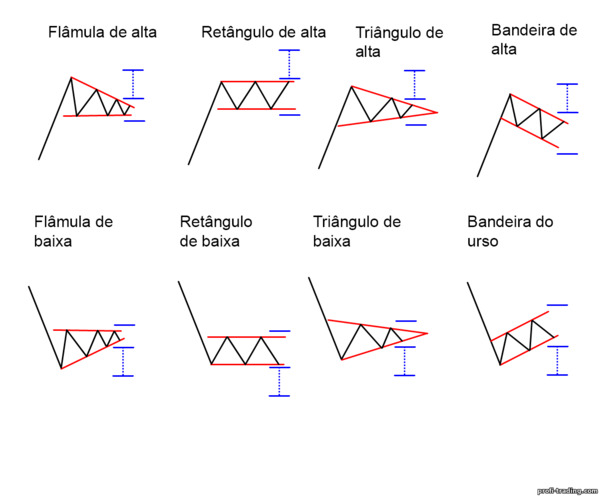

A maioria das figuras abaixo também pode funcionar como reversão – depende de onde elas se formam. A entrada ocorre exclusivamente após a formação do padrão e sempre na direção da tendência atual.

Os padrões se repetem – e isso foi comprovado por muitos anos e por milhares de traders. Independentemente do método de negociação que você use no momento, as figuras de análise técnica não apenas irão agregar algo novo ao seu trading, mas também melhorar seus resultados atuais.

É claro que todas as figuras de análise técnica podem (e devem) ser confirmadas por níveis de suporte e resistência, linhas de tendência, indicadores de negociação etc. Isso mostra que todas as figuras têm uma base sólida e contam com muitos anos de experiência de traders. Tudo o que precisamos fazer é aprender a encontrar esses padrões repetitivos no gráfico e aprender a usá-los para obter lucros.

Conteúdo

- Padrão Bandeira na análise técnica de gráficos: como usar corretamente o padrão Bandeira no trading

- Padrão Pennant na análise técnica de gráficos: padrão de continuação de tendência

- Topo duplo (padrão M) – padrão de reversão da análise técnica

- Fundo duplo (padrão W) – padrão de mudança de tendência de baixa para alta

- Ombro Cabeça Ombro – padrão de reversão de tendência de alta na análise técnica

- Ombro Cabeça Ombro invertido – padrão de reversão de tendência de baixa

- Xícara com alça – padrão de mudança de tendência na análise técnica de gráficos

- Xícara invertida com alça – figura que muda uma tendência de alta para uma tendência de baixa

- Retângulo – figura de consolidação (movimento lateral) na análise técnica

- Padrão Retângulo em uma tendência de alta (bullish)

- Padrão Retângulo em uma tendência de baixa (bearish)

- Rombo ou diamante – figura de continuação de tendência na análise técnica de gráficos

- Wedge ascendente – uma figura de análise técnica

- Wedge descendente – padrão de reversão e continuação de tendência

- Padrão Triângulo na análise técnica de gráficos de preço

- Três tipos de figuras de análise técnica de gráficos

- Padrões de continuação de tendência

- Padrões de reversão ou de mudança de tendência

- Figuras de incerteza ou de dupla possibilidade

- Por que vale a pena estudar figuras de análise técnica?

Padrão Bandeira na análise técnica de gráficos: como usar corretamente o padrão Bandeira no trading

A figura de análise técnica “Bandeira” é muito comum e simples, encontrada em movimentos de preço tendenciais, indicando o fim de um recuo e a subsequente continuação da tendência. Se você conhecer as regras de uso do padrão Bandeira, poderá obter lucros consistentes em operações na direção da tendência.Vamos entender melhor. A bandeira surge em movimentos de preço em ondas, isto é, em correções contra a tendência. A Bandeira correta (formada segundo as regras da análise técnica) consiste em três partes:

- Movimento de tendência forte – mastro da bandeira

- Atualização do topo anterior (para tendência de alta) ou do fundo anterior (para tendência de baixa)

- Recuo de preço – a própria figura Bandeira

A própria bandeira pode ter algumas velas, assim como correções mais complexas e prolongadas contra a tendência. Normalmente, os traders definem as bordas superior e inferior da Bandeira, mas utilizam apenas uma delas – cujo rompimento dará continuidade ao movimento de preço em tendência, de modo que a outra borda é auxiliar e serve apenas para a identificação visual da Bandeira.

Para uma tendência de alta, só nos interessa a borda superior da Bandeira; para uma tendência de baixa, apenas a borda inferior. O rompimento dessas bordas sinaliza o fim da correção e a continuação da tendência. É exatamente após esse rompimento que vale abrir uma negociação com duração de 3–5 velas. O time frame pode ser qualquer um – de M1 a W1 (semanal).

Vejamos o padrão Bandeira na análise técnica na prática. Para uma tendência de alta, a Bandeira ficará assim: Para que a Bandeira funcione melhor, o mastro deve consistir em um bom movimento tendencial de preço, de preferência sem correções pequenas. Em uma tendência de baixa, o padrão Bandeira será desta forma: Para identificar melhor o padrão, durante a correção é bom aguardar uma pequena oscilação de preço na direção da tendência e traçar a principal borda da bandeira baseada nessa oscilação – isso ajuda a evitar erros em correções complexas. A bandeira sempre estará voltada contra a tendência, mas os sinais gerados por ela serão sempre a favor da tendência atual.

Padrão Pennant na análise técnica de gráficos: padrão de continuação de tendência

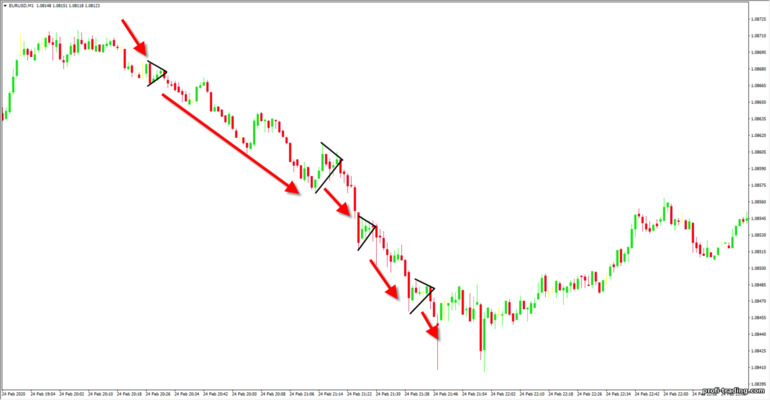

O Pennant é um padrão de análise técnica de gráficos que indica a continuação de uma tendência. Ele se apresenta como um triângulo horizontal, no qual as oscilações de preço vão diminuindo gradualmente. Um Pennant correto leva ao rompimento da borda superior em uma tendência de alta ou da borda inferior em uma tendência de baixa.O Pennant em tendência de alta é assim: Para uma tendência de baixa, a situação é oposta: Assim como no caso da “Bandeira”, o Pennant surge após impulsos fortes de tendência – esses impulsos são chamados de “mastro” ou “haste”. É fundamental considerar a atualização de topos ou fundos – ou seja, o Pennant só deve ser considerado em movimentos de preço tendenciais.

Se olharmos o Pennant em um gráfico real, em uma tendência de alta ele ficará assim: Em uma tendência de baixa (downtrend), o Pennant será assim: Não é raro ver traders primeiro operando o padrão de análise técnica “Bandeira” e depois o “Pennant”. Isso porque, durante a formação do preço, não fica totalmente claro qual padrão está se formando. A Bandeira se forma muito mais rápido do que o Pennant, mas, como ambos possuem as mesmas características e só diferem no formato, ninguém proíbe você de buscar lucro duplo.

Comparando o padrão “Bandeira” com o padrão “Pennant”, temos:

- Ambos são formados após a aparição do “Mastro” – um forte impulso de preço na tendência

- Ambos só podem ser considerados após a atualização do topo anterior (em tendência de alta) ou do fundo anterior (em tendência de baixa)

- Ambos são padrões de continuação de tendência

- As negociações são abertas quando a borda é rompida na direção da tendência atual

Topo duplo (padrão M) – padrão de reversão da análise técnica

O Topo Duplo é um padrão de reversão da análise técnica que indica a presença de uma zona de resistência forte que o preço não consegue romper. Após o surgimento desse padrão, a tendência de alta se converte em uma tendência de baixa. Às vezes, em vez de dois topos, formam-se três (triplo topo), mas, no fundo, é a mesma coisa: os “bulls” tentaram romper uma zona de resistência forte três vezes.O Topo Duplo ocorre depois de tendências de alta, no ponto mais elevado. São possíveis algumas variações desse padrão:

- O primeiro topo acima do segundo – padrão de reversão forte

- Os dois topos no mesmo nível de preço

- O segundo topo ligeiramente mais alto que o primeiro – um padrão mais fraco, mas que ainda funciona

- O formato da figura de análise técnica se parece com a letra “M”

O ponto mais baixo entre os dois topos é chamado de “pescoço” ou “linha de pescoço”. Assim, a distância entre a linha de pescoço e o segundo topo é a distância aproximada que o preço percorrerá após o padrão ser ativado e a tendência mudar para baixa. Se olharmos o padrão de análise técnica “topo duplo” em um gráfico, ele se parecerá com isto: O melhor ponto para abrir a negociação é no momento em que a “linha de pescoço” é rompida, mas lembre-se de que ela também é uma zona (zona de suporte). Portanto, há duas maneiras de abrir a operação:

- A operação é aberta imediatamente após o rompimento da linha de pescoço – método mais arriscado

- A operação é aberta após o fechamento do candle que rompeu a linha de pescoço – os riscos são menores, mas parte do movimento pode ser perdida

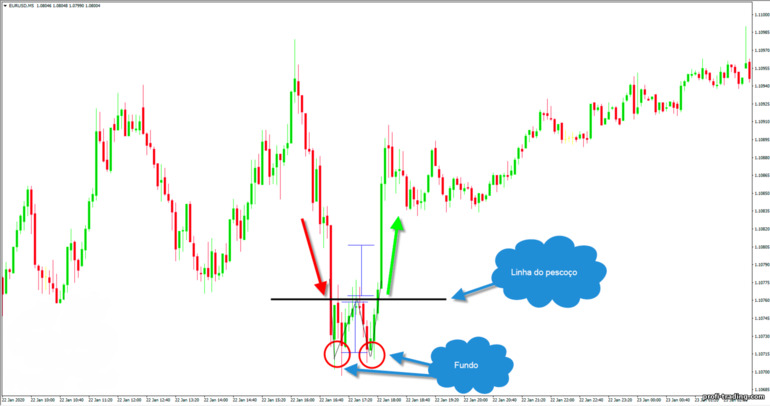

Fundo duplo (padrão W) – padrão de mudança de tendência de baixa para alta

O Fundo Duplo é uma figura de análise técnica que é o espelho do “Topo Duplo”. Ou seja, o modelo indica o fim de uma tendência de baixa e o início de uma tendência de alta. Nesse caso, o preço encontra uma zona de resistência forte que não consegue romper, e depois de duas (às vezes três – fundo triplo) tentativas, a tendência se reverte para alta.Todas as demais condições de formação são exatamente as mesmas do “topo duplo”. O Fundo Duplo se forma assim:

- O modelo sempre estará no fundo de uma tendência de baixa (não se forma em movimentos laterais)

- Ambos os fundos ficarão em aproximadamente o mesmo nível

- Se o segundo “fundo” for mais alto que o primeiro, o padrão é considerado forte

- A distância entre a linha de pescoço e o segundo fundo é aproximadamente igual à distância que esperamos no movimento de alta após o padrão ser confirmado

- As negociações são abertas: 1) assim que romper a linha de pescoço; 2) após o fechamento do candle que rompeu a linha de pescoço

- Níveis e zonas de suporte e resistência

- Padrões de candles de reversão

- Indicadores que apontem possível reversão de tendência

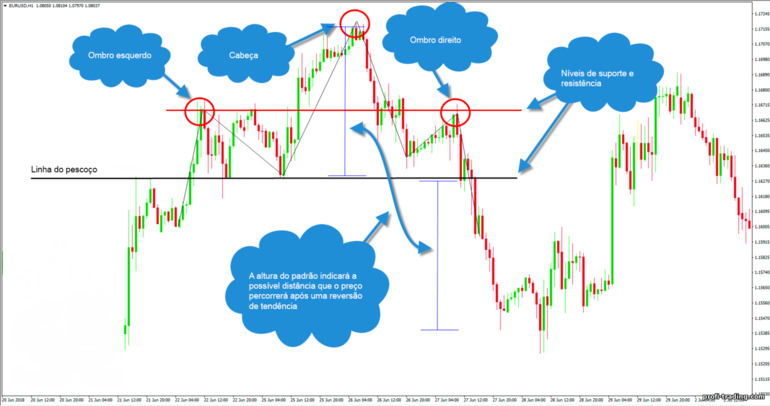

Ombro Cabeça Ombro – padrão de reversão de tendência de alta na análise técnica

Ombro Cabeça Ombro é um padrão de análise técnica composto por três topos, sinalizando o fim de uma tendência de alta. O padrão se forma nos topos de uma tendência de alta.Ao analisar esse modelo de análise técnica em detalhe, temos:

- O primeiro topo (ombro esquerdo) se forma como parte de uma tendência de alta normal no nível de resistência

- O segundo topo (cabeça) é mais alto que o primeiro e se forma após o rompimento do nível de resistência anterior. O preço sobe até encontrar um novo nível (zona) de resistência

- O terceiro topo (ombro direito) é menor que o segundo, o que indica o fim da tendência de alta e a probabilidade de reversão

O padrão Ombro Cabeça Ombro mostra literalmente a transição de uma tendência de alta para uma de baixa. A operação é iniciada quando a linha de pescoço é rompida – a linha que indica o ponto mais baixo do recuo depois do início da formação do ombro esquerdo ou direito. Aqui, tudo é igual ao modelo “topo duplo” – você pode abrir a posição assim que ocorrer o rompimento do nível ou esperar o candle de rompimento fechar para entrar com mais segurança.

No gráfico de preços, o modelo de análise técnica “Ombro Cabeça Ombro” se apresenta desta forma: A altura do padrão Ombro Cabeça Ombro indicará a distância que o preço provavelmente percorrerá em uma tendência de baixa depois que o padrão de reversão estiver completamente formado.

Ombro Cabeça Ombro invertido – modelo de reversão da análise técnica para tendência de baixa

Ombro Cabeça Ombro invertido é um modelo de análise técnica que repete todas as características do padrão Ombro Cabeça Ombro, mas aparece após tendências de baixa e sinaliza o fim do movimento de baixa e o início de uma tendência de alta. Em outras palavras, é um padrão de reversão espelhado.Assim como no caso anterior, o “Ombro Cabeça Ombro invertido” consiste em três fundos:

- Os fundos são formados em níveis de suporte e resistência

- O primeiro fundo (ombro esquerdo) indica a continuação da tendência

- A “cabeça” ou segundo fundo atualiza o fundo anterior

- O terceiro fundo (ombro direito) se forma em um nível mais alto que o fundo “cabeça”, indicando o fim da tendência de baixa e início de alta

- A força do modelo depende da posição dos ombros – se o ombro direito se formar mais alto que o esquerdo, o padrão é considerado forte

- As negociações são abertas no rompimento da linha de “pescoço” – o ponto máximo formado durante a formação do ombro esquerdo ou direito

Xícara com alça – padrão de mudança de tendência na análise técnica de gráficos

Para facilitar a compreensão dos gráficos, as figuras de análise técnica muitas vezes recebem nomes curiosos. “Xícara com Alça” é um deles. Aparentemente, não há ligação alguma entre uma xícara com alça e o trading, mas, como se vê, há bastante.A figura realça a parte do gráfico onde a tendência de baixa muda para alta – esta é a “xícara”. A mudança de tendência pode ser notada pelos fundos e topos – os fundos param de ser atualizados para baixo, enquanto os topos passam a ser atualizados para cima. O primeiro recuo de preço em uma tendência de alta nascente funciona como a “alça” – a confirmação de que a tendência de baixa terminou e agora os “bulls” dominam o mercado. As “bordas” superiores da xícara se localizam em um nível de suporte e resistência, mas interessa apenas a borda esquerda, pois o rompimento dessa borda significará a continuação da tendência.

Os traders também costumam abrir posição no rompimento da “alça” – um recuo de preço contra o movimento de alta. Aqui, as condições de entrada são exatamente as mesmas que nas operações com os padrões “Bandeira” ou “Pennant” – quando a borda superior do canal de correção é rompida, abrimos a operação de compra. O fundo da “xícara” pode se parecer com um fundo ou uma consolidação (como no nosso exemplo). O importante é que a tendência de alta esteja visível, durante a qual houve uma correção – a “alça” da xícara.

Xícara invertida com alça – figura que muda uma tendência de alta para uma tendência de baixa

Xícara invertida com alça é essencialmente a mesma “xícara com alça”, só que formada em uma tendência de alta. A figura indica o fim da tendência de alta durante a formação da xícara, e depois confirma a reversão com o primeiro recuo contra a tendência de baixa – a formação da alça.Como no modelo “Xícara com Alça” comum, as bordas da xícara estarão em um nível de suporte e resistência, mas só nos interessa a parte esquerda da “xícara” e a alça, que também será formada à esquerda.

As condições de negociação desse modelo são parecidas com as do anterior – é possível abrir operações no rompimento da linha horizontal da “xícara”, além de operar a “Bandeira” ou o “Pennant” durante a formação da “alça”: Aqui, a mudança de tendência fica clara pelos topos: a atualização dos topos parou no “fundo da xícara”, mas os fundos começaram a ser atualizados para baixo – um sinal evidente de surgimento de tendência de baixa.

Retângulo – figura de consolidação (movimento lateral) na análise técnica

O Retângulo é uma figura de movimento lateral (consolidação). Se um padrão de lateralização começou a se formar no gráfico, isso significa que o mercado temporariamente se esgotou e precisa de tempo para ganhar novo fôlego.Um Retângulo nem sempre indica o fim completo de uma tendência. Pelo contrário, quando surge em uma tendência, o retângulo aponta para uma zona forte de oferta e demanda, que o preço não consegue ultrapassar no momento, mas assim que o mercado tiver força suficiente, a tendência continuará. As bordas superior e inferior do retângulo são formadas por zonas de suporte e resistência (oferta e demanda).

Ao usar retângulos no trading, há apenas três métodos confiáveis:

- Operar o rompimento das bordas do retângulo – abrir operações supondo que a fronteira do retângulo (movimento lateral) foi rompida e o preço seguirá em tendência

- Operar o repique a partir das bordas do retângulo – trazer o preço de volta para dentro do canal de preço. Esse tipo de negociação é simples e pode gerar ganhos consistentes enquanto o retângulo está se formando. É recomendável aguardar o momento em que o preço atinge alternadamente as bordas superior e inferior do canal de preço

- Operar o repique após o rompimento do retângulo – negociar como em qualquer nível de suporte e resistência. Esperamos o rompimento da borda do retângulo e, em seguida, aguardamos o momento em que o preço retorna à borda rompida para abrir a operação na direção do rompimento em condições mais favoráveis. Essa estratégia é muito confiável, mas nem sempre o preço volta à borda rompida, o que pode gerar espera sem resultado

Padrão Retângulo em uma tendência de alta (bullish)

Se considerarmos um Retângulo em tendência de alta, devemos prestar atenção em alguns pontos:- O retângulo funciona como uma “correção” – com alta probabilidade, é algo temporário

- A zona de suporte é mais forte – é dela que devem ser abertas as operações

- A altura do retângulo equivale aproximadamente à distância que o preço percorrerá depois de romper as bordas laterais

- É mais provável que ocorra o rompimento da borda superior

Padrão Retângulo em uma tendência de baixa (bearish)

Em uma tendência de baixa, o padrão Retângulo também será, na maioria das vezes, um padrão de continuação de tendência.O mais apropriado seria buscar pontos de entrada nesse retângulo de baixa:

- A partir da zona de resistência (borda superior)

- No rompimento da borda inferior – rompendo a zona de suporte

- Quando o preço retornar à zona de suporte rompida, entrar na direção da tendência atual

Rombo ou diamante – figura de continuação de tendência na análise técnica de gráficos

O diamante (ou rombo) se forma durante correções complexas em movimentos de preço tendenciais. Esse padrão é uma forma de continuação de tendência, pois, após a formação, o movimento de preço prossegue na mesma direção da tendência anterior ao padrão.A própria figura é um rombo, e se ela ocorrer em uma tendência de alta, só nos interessam as bordas superiores do diamante; se for em tendência de baixa, só nos interessam as bordas inferiores. Em outras palavras, precisamos determinar os pontos de rompimento – que serão os nossos pontos de entrada.

Em uma tendência de alta, as bordas superiores do diamante são determinadas pelos topos. A borda superior esquerda do diamante passa por pelo menos dois topos, enquanto a borda superior direita passa pelo topo mais alto (central) e pelo topo seguinte (à direita). O rompimento dessa borda sinaliza a continuação da tendência. As bordas inferiores do diamante são adicionais e não trazem informação relevante além de mostrar os limites do canal que se estreita: Se considerarmos um diamante em tendência de baixa, as bordas inferiores se alinham pelos fundos. Em um diamante correto, é preciso haver um fundo que se destaque, representando um mínimo local, e, à direita e à esquerda, fundos formados mais acima. O rompimento da borda inferior direita nos mostra o ponto de entrada e indica a continuação da tendência:

Wedge ascendente – uma figura de análise técnica

O wedge ascendente (“cunha ascendente”) é um padrão comumente visto nos gráficos. Ele pode ser um padrão de reversão, mas também de continuação de tendência – tudo depende de onde esse padrão foi formado.A cunha ascendente é um triângulo que se afunila apontando para cima. Se a cunha ascendente surge no topo de uma tendência, trata-se de um padrão de reversão, e devemos esperar um movimento de baixa: Se a cunha ascendente se formou durante uma tendência de baixa, então é uma “correção”, o que significa que a tendência provavelmente continuará: As bordas da cunha ascendente indicam a fraqueza dos “bulls”, o que significa que em breve a borda inferior será rompida. A largura da base da cunha sugere a distância que o preço poderá percorrer após sair dela, permitindo avaliar se vale a pena entrar na negociação ou se é melhor aguardar outra oportunidade.

Wedge descendente – padrão de reversão e continuação de tendência

O wedge descendente (“cunha descendente”) é exatamente igual ao wedge ascendente, porém invertido. Ele pode ser tanto um padrão de reversão (se estiver em uma tendência de baixa) quanto um modelo de continuação de tendência (se aparecer em uma tendência de alta).A largura da base da cunha descendente indica a distância que o preço percorrerá após romper a borda superior. Ao contrário da cunha ascendente, na cunha descendente devemos esperar o rompimento da borda superior. Em uma tendência de baixa, a cunha descendente fica assim: Se olharmos a cunha descendente em uma tendência de alta, ela será um padrão de continuação de tendência:

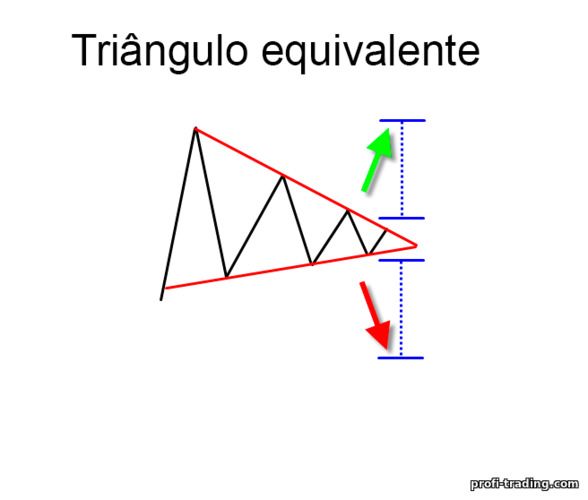

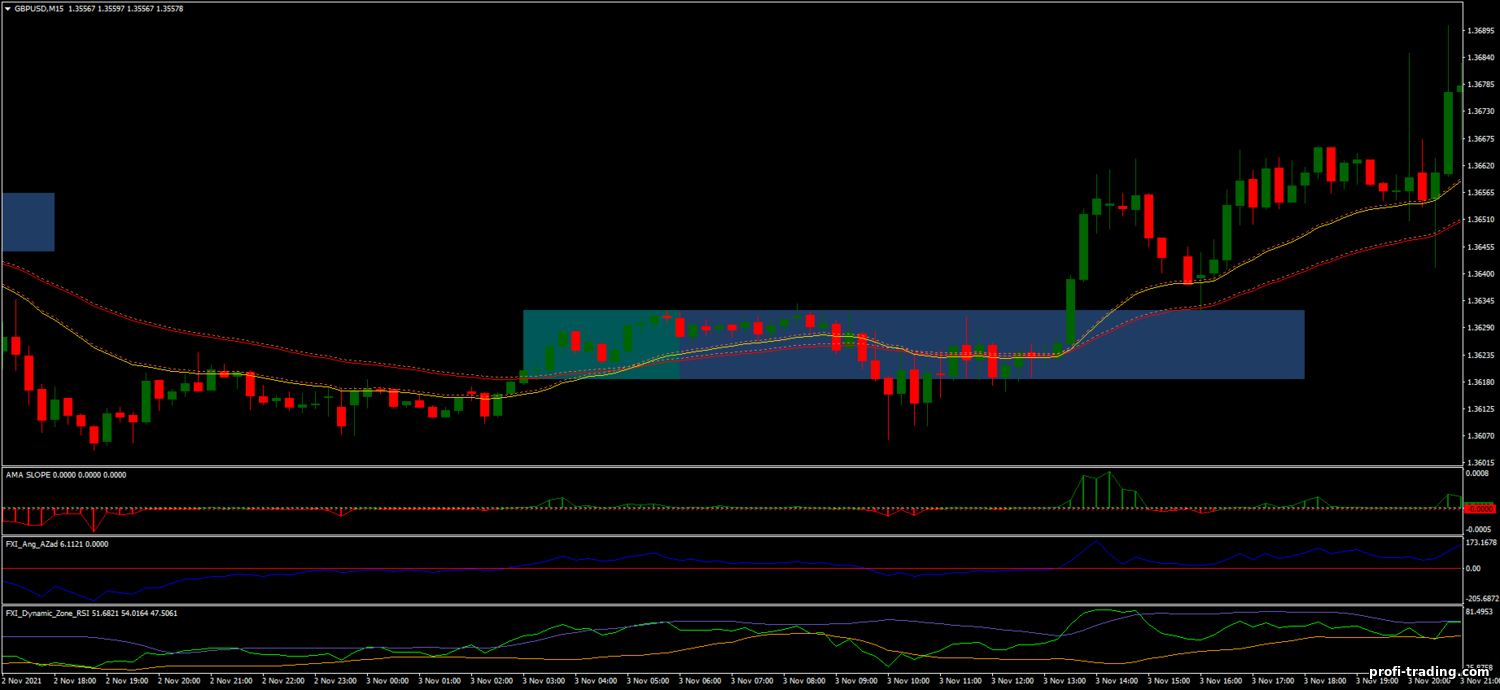

Padrão Triângulo na análise técnica de gráficos de preço

Os triângulos na análise técnica são tão populares quanto o “fundo duplo” ou a “bandeira”. Eles podem representar tanto a continuação quanto a reversão de tendência, dependendo de:- Onde o triângulo se forma – em tendência ou fora de tendência

- Que forma o triângulo assume – qual a inclinação de suas faces

Em movimentos de tendência, os triângulos costumam funcionar como padrões de continuação, indicando áreas em que o mercado recupera forças antes de um novo impulso significativo. Por exemplo, em uma tendência de alta, o triângulo pode ser assim: Em uma tendência de baixa, o triângulo ficará assim: Assim como no modelo “Bandeira”, só nos interessa a face do triângulo voltada para a tendência – o rompimento dessa borda significa a continuação da tendência. A altura da base do triângulo indica a distância mínima que o preço percorrerá após sair dele.

Se um triângulo simétrico se formar após um movimento lateral, é muito difícil prever para onde o preço irá – há um equilíbrio entre “bulls” e “bears”, e o preço pode subir ou descer. Nesses casos, é melhor apenas aguardar – o triângulo vai comprimir o preço gradualmente e, em algum momento, ele romperá uma das bordas. No nosso exemplo, o preço seguiu para baixo, rompendo a borda inferior – o ponto de entrada, creio eu, é evidente:

Triângulo ascendente – padrão de reversão

O triângulo ascendente é um padrão de reversão de preço em uma tendência de alta. Esse triângulo se forma quando o preço não consegue romper algum nível de resistência. Os “bulls” tentam ultrapassar o nível diversas vezes, mas falham, e o preço se inverte: Tais triângulos são facilmente identificados e só surgem no topo de movimentos tendenciais. A largura do triângulo em sua base indica a distância mínima que o preço percorrerá ao cair. É importante considerar a distância em relação ao nível de resistência – um rompimento da linha de suporte e o surgimento de um sinal de queda podem aparecer um pouco abaixo de um nível forte que impediu o preço de subir.Triângulo descendente – padrão de reversão

O triângulo descendente é o inverso do “triângulo ascendente”. O princípio é o mesmo – o preço encontra um nível, agora de suporte, que não consegue romper. Os “bears” tentam passar pelo suporte algumas vezes, mas cada tentativa é mais fraca que a anterior. No fim, o nível não é rompido e o preço se inverte – começando uma tendência de alta: O triângulo descendente se forma no fundo de uma tendência de baixa e significa que seu fim está próximo.Vale destacar que triângulos, assim como qualquer outra figura de análise técnica, não garantem 100% de acerto. Há casos em que, após o surgimento de um triângulo descendente, o preço rompe o suporte e segue em queda. São situações raras, mas possíveis. Lembre-se sempre de que não existem estratégias de trading infalíveis e não negligencie os riscos que acompanham o trader ao longo de sua jornada!

Três tipos de figuras de análise técnica de gráficos

Todas as figuras e modelos de análise técnica de gráficos podem ser divididos em três tipos:- Modelos de continuação de tendência

- Padrões de reversão

- Figuras de incerteza ou de dupla possibilidade

Padrões de continuação de tendência

Os padrões de continuação de tendência indicam alta probabilidade de que a tendência prossiga. Também são chamados de padrões de consolidação, pois surgem em correções de movimentos tendenciais.A maioria das figuras abaixo também pode funcionar como reversão – depende de onde elas se formam. A entrada ocorre exclusivamente após a formação do padrão e sempre na direção da tendência atual.

Padrões de reversão ou de mudança de tendência

São considerados padrões de reversão:- Topo duplo

- Fundo duplo

- Ombro Cabeça Ombro

- Ombro Cabeça Ombro invertido

- Cunha ascendente

- Cunha descendente

- Xícara com alça

- Xícara invertida com alça

Figuras de incerteza ou de dupla possibilidade

Na prática, você se deparará principalmente com uma figura de dupla possibilidade: o triângulo equilibrado. A formação desse padrão não deixa claro para onde o preço vai, mas o rompimento de qualquer borda revela quem tem vantagem – “bulls” ou “bears” – o que, posteriormente, pode gerar uma tendência ou um impulso na direção do rompimento.Por que vale a pena estudar figuras de análise técnica?

Acontece que toda a análise técnica se fundamenta na leitura de gráficos de preço. Os gráficos são nossa fonte direta de informação: eles mostram o que aconteceu, o que está acontecendo agora e o que pode acontecer em seguida. É fundamental aprender a interpretar os sinais do mercado – ele está disposto a “contar” praticamente tudo. As figuras de análise técnica são uma forma de compreender a “linguagem” do gráfico e usá-la adequadamente.Os padrões se repetem – e isso foi comprovado por muitos anos e por milhares de traders. Independentemente do método de negociação que você use no momento, as figuras de análise técnica não apenas irão agregar algo novo ao seu trading, mas também melhorar seus resultados atuais.

Críticas e comentários