25.01.2026

Teoria de Dow: Seis Postulados de Charles Dow (2026)

Updated: 25.01.2026

Teoria de Dow: teoria e seis postulados de Charles Dow ou como surgiu a análise técnica de gráficos de preços (2026)

A Teoria de Dow é uma teoria que descreve o comportamento dos preços das ações ao longo do tempo. Ela se baseia nos trabalhos do jornalista americano Charles Dow, o primeiro editor do jornal Wall Street Journal e um dos fundadores da mundialmente famosa empresa Dow Jones and Co.

A “Teoria de Dow” foi formulada por Charles Dow em artigos escritos entre 1900 e 1902, mas, devido à morte do autor em 1902, não chegou a ser concluída por ele mesmo. Curiosamente, Charles nunca se referiu à sua teoria com o nome que conhecemos hoje. Após sua morte, o trabalho foi finalizado por William P. Hamilton, Robert Rhea e George Schaefer — eles batizaram a teoria de “Teoria de Dow”.

A própria Teoria de Dow está na base de toda a análise técnica dos gráficos e inclui 6 postulados para a formação dos movimentos de preço. Segundo a Teoria de Dow:

Inicialmente, a empresa produzia pequenos boletins de duas páginas com notícias do comércio e finanças, mas já em 1889 foi publicada a primeira edição do The Wall Street Journal.

No que diz respeito à “Teoria de Dow”, ela não surgiu do nada. Enquanto trabalhava como jornalista, Charles tinha contato frequente com magnatas industriais e banqueiros — aos poucos, o universo dos movimentos financeiros deixou de ser um enigma para ele. Pelo contrário, ao escrever seus artigos, Dow conseguiu identificar certos padrões e perceber como eventos do passado influenciavam a precificação atual.

Ao acumular conhecimento suficiente e ao começar a publicar o The Wall Street Journal, Dow, em 1893, percebeu a necessidade de criar algum indicador de atividade de mercado. A razão era simples: houve um grande aumento de especulações no mercado em decorrência de fusões de empresas. Foi assim que surgiu o índice Dow Jones Industrial Average — na época, apenas uma média aritmética dos preços de 12 companhias. Atualmente, esse índice é calculado com base em 30 grandes empresas dos EUA.

Charles Dow foi um dos primeiros a entender que o preço “tem memória” — há muito mais informações nele do que um especulador comum da época imaginaria. Infelizmente, Dow não teve tempo de finalizar suas conclusões, mas seu legado não se perdeu — outros pesquisadores o complementaram, e seu conjunto de ideias recebeu o nome de “Teoria de Dow”.

Em termos mais simples, o preço de um ativo carrega informações sobre:

É por isso que se diz que o preço “tem memória”! Hoje em dia, praticamente todos os traders sabem disso (embora ainda existam alguns que se neguem a acreditar — tipo “a Terra é plana”, etc.), mas, na época de Charles Dow, tal ideia parecia extraordinária.

Atualmente, existem inúmeras ferramentas de análise de mercado (indicadores e estratégias) — cada uma delas permite identificar os padrões mais favoráveis no movimento de preços e ajuda a determinar o melhor momento para entrar no mercado. Essa abordagem é usada tanto por traders de curto prazo quanto por investidores que operam em horizontes mais extensos.

Quanto ao próprio Dow, ele preferia observar o mercado de forma geral — analisava a oscilação de preços das grandes empresas, que exerciam forte influência na formação do valor. Para facilitar essas observações, criou o índice Dow Jones Industrial Average.

De acordo com a Teoria de Dow, se o Dow Jones Industrial Average estiver em tendência, isso causa grande impacto no sentimento dos investidores. Ainda segundo a teoria, foram identificados alguns padrões relacionados à avaliação da saúde financeira das empresas, o que é bem útil para a negociação de ações.

Não é preciso ser um gênio para identificar a tendência principal em um gráfico — ela pode durar de um ano a vários anos; basta abrir o gráfico de um ativo com velas mensais e traçar uma linha de tendência: Neste caso, a tendência principal do EUR/USD é de queda, algo que se confirma pelos topos e fundos no preço. Uma tendência de baixa continua em vigor até que surjam sinais claros de seu término — quando novos topos e fundos começam a se formar acima dos anteriores.

Não há problema algum se você quiser abrir apenas uma operação por semana. Contudo, não faz muito sentido obter lucros tão pequenos em Opções Binárias nesse período prolongado, se é possível usar esse mesmo tempo para negociações mais vantajosas no mercado Forex?!

As Opções Binárias costumam gerar o máximo de resultados em operações intradiárias, e para isso precisamos de time frames menores para identificar tendências segundo a Teoria de Dow.

Para compreender o estado atual do mercado e usar as tendências de forma lucrativa, sugiro observar três gráficos:

É nessa fase que os investidores entram. Um exemplo claro da regra “Compre na baixa, venda na alta!” A fase de acumulação não dura para sempre — a entrada constante de recursos dos investidores fará o preço do ativo começar a subir, dando origem à fase seguinte, a fase de participação.

A fase de participação pode ser reconhecida por um sinal simples: o mercado atualiza o topo anterior do preço. Enquanto isso não acontecer, o mercado permanece na fase de acumulação (consolidação). Quanto mais tempo durar essa fase, mais forte tende a ser o movimento de tendência na sequência.

Nesse período, além dos grandes investidores (que já haviam entrado na fase de acumulação), outras empresas de porte menor e pessoas físicas começam a investir — o interesse em uma tendência sólida atrai bastante atenção.

A motivação para entrar no mercado é simples e segura (desde que se entre no início do movimento) — grandes investidores criaram a tendência, atraindo o capital de participantes menores. Isso estabelece um sistema robusto, em que os recursos circulam em um único sentido — para cima. Além disso, a tendência costuma ser bem forte e consistente. Ao final da fase de participação, os investidores dividem-se em três grupos:

Não me lembro quem exatamente disse esse provérbio (o que agora não importa), mas ele resume bem a situação: “Se os jornais estão falando do aumento incrível de um ativo, então é hora de vendê-lo!”

A lógica é simples: os grandes investidores não precisam dessa informação, e eles já haviam aberto posições muito antes da publicação, assim como as empresas menos robustas, porém mais experientes. Mas, para as pessoas comuns, a manchete soa interessante — uma forma “gratuita” de ganhar dinheiro.

Geralmente, essas notícias surgem perto do fim da tendência — para o “jornal”, é importante trazer provas concretas do forte crescimento (o preço aumentou 19291%, por exemplo), e isso, de fato, aconteceu. O que os leitores não percebem é que a tendência está prestes a se esgotar.

Chega o momento em que o fluxo de novos recursos diminui, o que leva o preço a parar de subir, e é aí que começa a parte mais delicada.

Alguns conseguem sair no pico exato, outros, na melhor das hipóteses, ficam apenas com o que investiram. Já aqueles que confiaram “nos jornais” acabam com prejuízos, pois o mercado pega esse dinheiro rapidamente. Vale citar outro ditado: “Não entre em um trem em movimento!”

Aliás, quanto mais forte foi a fase de participação, mais intensa costuma ser a fase de implementação. Importante ressaltar que até uma tendência de baixa apresenta recuos. Isso acontece porque existem otimistas que acreditam que “o preço não vai cair mais” e resolvem entrar no mercado; porém, as notícias negativas persistem, e cada uma delas leva mais participantes a vender, empurrando o preço para baixo.

O valor continua caindo até que o mercado se estabilize por completo — momento em que as notícias ruins perdem força e começam a surgir fatores positivos (neste mês, por exemplo, a Apple não está tão mal quanto no anterior — a queda desacelerou e assim por diante). Isso encoraja novos investidores e inicia outra fase de acumulação. E o ciclo se repete.

Enquanto a tendência existir, todas as operações devem ser feitas a favor desse movimento principal — junto com a tendência. Sem confirmação concreta de que ela acabou, abrir posições contra não faz sentido.

“E se o preço não subir mais?” ou “Tenho certeza de que a reversão virá em breve” não se encaixam aqui — com grande probabilidade, você perderá dinheiro. Repetindo: a tendência não acabou — negocie a favor dela; apareceu uma prova de que a tendência terminou — é hora de sair do mercado.

Na tendência de alta, os topos são renovados: Na tendência de baixa, ao contrário, renovam-se os fundos: O momento em que os topos/fundos deixam de ser renovados marca o fim da tendência: No exemplo, a tendência de baixa terminou quando o próximo fundo não foi menor que o anterior — formou-se no mesmo nível do fundo anterior, sinal de que o preço pode seguir um destes caminhos:

Milhares de traders aprendem a operar olhando apenas o gráfico limpo: estudam padrões, traçam níveis de suporte e resistência, identificam tendências e zonas de consolidação. Tudo isso está ao nosso alcance hoje, mas teve início com o desenvolvimento da análise técnica e com a Teoria de Dow.

A “Teoria de Dow” foi formulada por Charles Dow em artigos escritos entre 1900 e 1902, mas, devido à morte do autor em 1902, não chegou a ser concluída por ele mesmo. Curiosamente, Charles nunca se referiu à sua teoria com o nome que conhecemos hoje. Após sua morte, o trabalho foi finalizado por William P. Hamilton, Robert Rhea e George Schaefer — eles batizaram a teoria de “Teoria de Dow”.

A própria Teoria de Dow está na base de toda a análise técnica dos gráficos e inclui 6 postulados para a formação dos movimentos de preço. Segundo a Teoria de Dow:

- Existem três tipos de tendência

- Cada tendência principal possui três fases

- O mercado leva em conta todas as notícias e tem memória

- Os índices de ações precisam ser coerentes e confirmar uns aos outros

- As tendências são confirmadas pelos volumes de negociação

- As tendências permanecem até surgir um sinal claro de seu término

Conteúdo

- Charles Dow - biografia

- O mercado leva tudo em conta – o postulado da Teoria de Dow sobre a memória de preço

- Três tipos de tendência segundo a Teoria de Dow

- Tendência principal segundo a Teoria de Dow

- Tendência secundária segundo a Teoria de Dow

- Tendências menores segundo a Teoria de Dow

- Três tipos de tendência da Teoria de Dow nas Opções Binárias

- Três fases da tendência de mercado na Teoria de Dow

- Fase de acumulação segundo a Teoria de Dow

- Fase de participação na Teoria de Dow

- Fase de implementação segundo a Teoria de Dow

- Índices de mercado precisam confirmar um ao outro – correlação na Teoria de Dow

- A tendência deve ser confirmada pelos volumes

- A tendência persiste até a confirmação real de seu fim

- Fim e reversão de tendência

- Análise técnica e Teoria de Dow

Charles Dow - biografia

Charles Henry Dow é conhecido por todos como um jornalista americano e um dos fundadores da Dow Jones and Company — responsável pela publicação do famoso jornal diário The Wall Street Journal. Para quem está ouvindo falar deste jornal pela primeira vez, trata-se de um periódico de negócios que aborda as principais notícias financeiras e corporativas.

Inicialmente, a empresa produzia pequenos boletins de duas páginas com notícias do comércio e finanças, mas já em 1889 foi publicada a primeira edição do The Wall Street Journal.

No que diz respeito à “Teoria de Dow”, ela não surgiu do nada. Enquanto trabalhava como jornalista, Charles tinha contato frequente com magnatas industriais e banqueiros — aos poucos, o universo dos movimentos financeiros deixou de ser um enigma para ele. Pelo contrário, ao escrever seus artigos, Dow conseguiu identificar certos padrões e perceber como eventos do passado influenciavam a precificação atual.

Ao acumular conhecimento suficiente e ao começar a publicar o The Wall Street Journal, Dow, em 1893, percebeu a necessidade de criar algum indicador de atividade de mercado. A razão era simples: houve um grande aumento de especulações no mercado em decorrência de fusões de empresas. Foi assim que surgiu o índice Dow Jones Industrial Average — na época, apenas uma média aritmética dos preços de 12 companhias. Atualmente, esse índice é calculado com base em 30 grandes empresas dos EUA.

Charles Dow foi um dos primeiros a entender que o preço “tem memória” — há muito mais informações nele do que um especulador comum da época imaginaria. Infelizmente, Dow não teve tempo de finalizar suas conclusões, mas seu legado não se perdeu — outros pesquisadores o complementaram, e seu conjunto de ideias recebeu o nome de “Teoria de Dow”.

O mercado leva tudo em conta – o postulado da Teoria de Dow sobre a memória de preço

O mercado se lembra de tudo e leva todas as informações em consideração! Segundo a Teoria de Dow, todos os eventos que ocorrem no mundo se refletem diretamente e são armazenados no preço de um ativo — todas as informações necessárias sobre passado, presente e futuro estão ali.Em termos mais simples, o preço de um ativo carrega informações sobre:

- As emoções dos participantes do mercado, que resultam em determinadas ações

- O crescimento, fusões e aquisições de diversas empresas

- Crises econômicas

- Avanços científicos

- Lançamento de novos produtos no mercado

- E assim por diante

É por isso que se diz que o preço “tem memória”! Hoje em dia, praticamente todos os traders sabem disso (embora ainda existam alguns que se neguem a acreditar — tipo “a Terra é plana”, etc.), mas, na época de Charles Dow, tal ideia parecia extraordinária.

Atualmente, existem inúmeras ferramentas de análise de mercado (indicadores e estratégias) — cada uma delas permite identificar os padrões mais favoráveis no movimento de preços e ajuda a determinar o melhor momento para entrar no mercado. Essa abordagem é usada tanto por traders de curto prazo quanto por investidores que operam em horizontes mais extensos.

Quanto ao próprio Dow, ele preferia observar o mercado de forma geral — analisava a oscilação de preços das grandes empresas, que exerciam forte influência na formação do valor. Para facilitar essas observações, criou o índice Dow Jones Industrial Average.

De acordo com a Teoria de Dow, se o Dow Jones Industrial Average estiver em tendência, isso causa grande impacto no sentimento dos investidores. Ainda segundo a teoria, foram identificados alguns padrões relacionados à avaliação da saúde financeira das empresas, o que é bem útil para a negociação de ações.

Três tipos de tendência segundo a Teoria de Dow

A análise de movimentos de preço sustentados (tendências) é o próximo passo na Teoria de Dow. O mercado se movimenta em ondas, criando tanto deslocamentos na direção da tendência como também pequenos recuos contra ela. Tudo isso compõe um cenário amplo e caracteriza qualquer tendência com as mesmas premissas:- Novo topo

- Retração

- Novo topo

- Cada novo mínimo é inferior ao anterior

- Cada novo topo é mais baixo que o anterior

- Tendência principal

- Tendência secundária

- Tendência menor

Tendência principal segundo a Teoria de Dow

Como você pode imaginar, a tendência principal é o movimento de preço de longo prazo. Essa tendência se observa melhor em gráficos com time frames de 1 semana a 1 mês.Não é preciso ser um gênio para identificar a tendência principal em um gráfico — ela pode durar de um ano a vários anos; basta abrir o gráfico de um ativo com velas mensais e traçar uma linha de tendência: Neste caso, a tendência principal do EUR/USD é de queda, algo que se confirma pelos topos e fundos no preço. Uma tendência de baixa continua em vigor até que surjam sinais claros de seu término — quando novos topos e fundos começam a se formar acima dos anteriores.

Tendência secundária segundo a Teoria de Dow

As tendências secundárias são movimentos de preço de menor duração. Elas se movimentam tanto a favor da tendência principal quanto podem se apresentar como correções (retrações) de preço. De acordo com a Teoria de Dow, as tendências secundárias têm duração de 3 semanas a 3 meses, e os recuos contra a tendência principal representam de 30% a 60% do movimento total das tendências secundárias. Em outras palavras, as tendências secundárias muitas vezes se desenvolvem em sentido oposto à tendência principal.Tendências menores segundo a Teoria de Dow

Uma tendência menor, conforme a Teoria de Dow, não deve durar mais de 3 semanas. Tal qual a tendência secundária em relação à principal, uma tendência menor normalmente se opõe à tendência secundária:- Se a tendência secundária estiver subindo, as tendências menores tendem a mover o preço para baixo

- Se a tendência secundária for de queda, as tendências menores tenderão a apresentar movimento de alta

Três tipos de tendência da Teoria de Dow nas Opções Binárias

Nos exemplos anteriores, vimos configurações de time frames relativamente longas — de um mês (1M) a 4 horas (H4). É claro que isso não é muito adequado para negociar Opções Binárias no curto prazo.Não há problema algum se você quiser abrir apenas uma operação por semana. Contudo, não faz muito sentido obter lucros tão pequenos em Opções Binárias nesse período prolongado, se é possível usar esse mesmo tempo para negociações mais vantajosas no mercado Forex?!

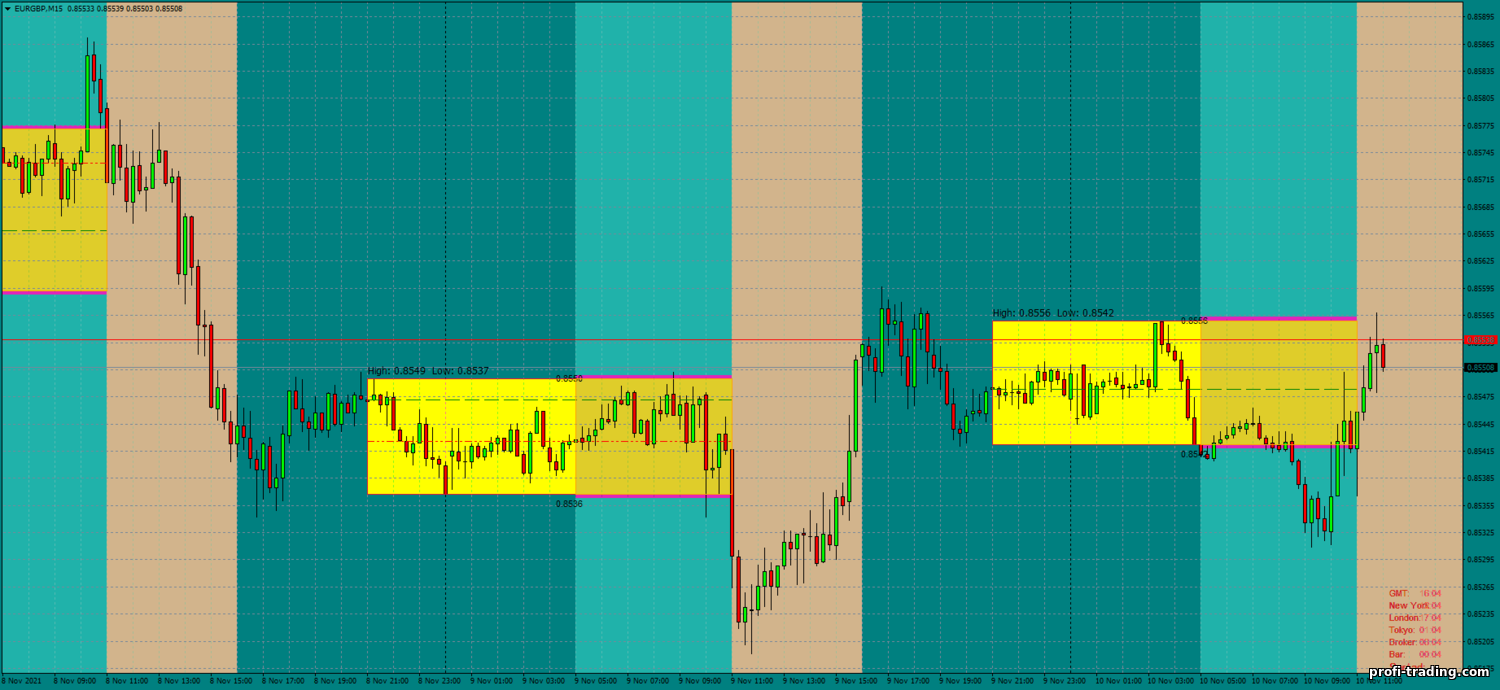

As Opções Binárias costumam gerar o máximo de resultados em operações intradiárias, e para isso precisamos de time frames menores para identificar tendências segundo a Teoria de Dow.

Para compreender o estado atual do mercado e usar as tendências de forma lucrativa, sugiro observar três gráficos:

- Identifique a tendência principal no time frame mensal (1M)

- Verifique as tendências secundárias no gráfico diário (1D)

- Confirme as tendências menores no time frame de 1 hora (H1)

- Busque a tendência principal no gráfico diário (1D)

- Analise a tendência secundária no H1

- Identifique tendências menores em time frames de 15 a 5 minutos (M15-M5)

Três fases da tendência de mercado na Teoria de Dow

Segundo a Teoria de Dow, uma tendência de mercado se divide em três fases:- Fase de acumulação

- Fase de participação

- Fase de implementação

Fase de acumulação segundo a Teoria de Dow

A fase de acumulação é a primeira fase de uma tendência, de acordo com a Teoria de Dow. Nessa fase, ainda não houve início de uma tendência de alta, mas todas as notícias negativas já foram absorvidas pelo mercado — no gráfico, isso se mostra como um movimento lateral (o preço oscila em um intervalo estreito, sem grandes variações).É nessa fase que os investidores entram. Um exemplo claro da regra “Compre na baixa, venda na alta!” A fase de acumulação não dura para sempre — a entrada constante de recursos dos investidores fará o preço do ativo começar a subir, dando origem à fase seguinte, a fase de participação.

A fase de participação pode ser reconhecida por um sinal simples: o mercado atualiza o topo anterior do preço. Enquanto isso não acontecer, o mercado permanece na fase de acumulação (consolidação). Quanto mais tempo durar essa fase, mais forte tende a ser o movimento de tendência na sequência.

Fase de participação na Teoria de Dow

A fase de participação é o período da tendência em que o preço, com força acumulada, inicia um movimento ascendente. É a mais longa de todas as fases de mercado.Nesse período, além dos grandes investidores (que já haviam entrado na fase de acumulação), outras empresas de porte menor e pessoas físicas começam a investir — o interesse em uma tendência sólida atrai bastante atenção.

A motivação para entrar no mercado é simples e segura (desde que se entre no início do movimento) — grandes investidores criaram a tendência, atraindo o capital de participantes menores. Isso estabelece um sistema robusto, em que os recursos circulam em um único sentido — para cima. Além disso, a tendência costuma ser bem forte e consistente. Ao final da fase de participação, os investidores dividem-se em três grupos:

- Grandes investidores — geralmente saem do mercado antes, para garantir 100% do lucro

- Empresas e organizações menores — após a saída dos maiores, ainda sustentam a tendência por um tempo, mas também se retiram receando perder seus ganhos

- “Atrasados” — pessoas físicas que só descobrem a tendência no fim dela e acabam entrando tardiamente

Não me lembro quem exatamente disse esse provérbio (o que agora não importa), mas ele resume bem a situação: “Se os jornais estão falando do aumento incrível de um ativo, então é hora de vendê-lo!”

A lógica é simples: os grandes investidores não precisam dessa informação, e eles já haviam aberto posições muito antes da publicação, assim como as empresas menos robustas, porém mais experientes. Mas, para as pessoas comuns, a manchete soa interessante — uma forma “gratuita” de ganhar dinheiro.

Geralmente, essas notícias surgem perto do fim da tendência — para o “jornal”, é importante trazer provas concretas do forte crescimento (o preço aumentou 19291%, por exemplo), e isso, de fato, aconteceu. O que os leitores não percebem é que a tendência está prestes a se esgotar.

Chega o momento em que o fluxo de novos recursos diminui, o que leva o preço a parar de subir, e é aí que começa a parte mais delicada.

Fase de implementação segundo a Teoria de Dow

Como você já deve ter deduzido, a fase de implementação é o período em que todos fogem do mercado como se fosse um navio afundando. Isso ocorre porque o medo de perder o que foi ganho (ou o que foi recém-investido) faz com que todos retirem seu dinheiro do mercado o mais rápido possível.Alguns conseguem sair no pico exato, outros, na melhor das hipóteses, ficam apenas com o que investiram. Já aqueles que confiaram “nos jornais” acabam com prejuízos, pois o mercado pega esse dinheiro rapidamente. Vale citar outro ditado: “Não entre em um trem em movimento!”

Aliás, quanto mais forte foi a fase de participação, mais intensa costuma ser a fase de implementação. Importante ressaltar que até uma tendência de baixa apresenta recuos. Isso acontece porque existem otimistas que acreditam que “o preço não vai cair mais” e resolvem entrar no mercado; porém, as notícias negativas persistem, e cada uma delas leva mais participantes a vender, empurrando o preço para baixo.

O valor continua caindo até que o mercado se estabilize por completo — momento em que as notícias ruins perdem força e começam a surgir fatores positivos (neste mês, por exemplo, a Apple não está tão mal quanto no anterior — a queda desacelerou e assim por diante). Isso encoraja novos investidores e inicia outra fase de acumulação. E o ciclo se repete.

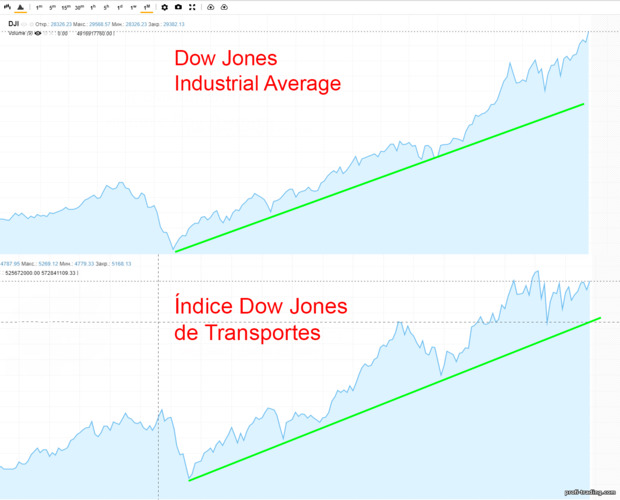

Índices de mercado precisam confirmar um ao outro – correlação na Teoria de Dow

De acordo com a Teoria de Dow, deve haver correlação entre os índices — uma condição de preço em que um ativo depende do outro. Dow agrupou grandes empresas norte-americanas em dois indicadores:- Dow Jones Industrial Average

- Dow Jones Transportation Index

A tendência deve ser confirmada pelos volumes

O mercado de ações depende diretamente do volume de recursos nele investidos. Segundo a Teoria de Dow, uma tendência precisa ser confirmada pelos volumes. É bastante simples:- Se a tendência é de alta, os volumes devem aumentar

- Se o preço se move contra a tendência, os volumes devem cair

A tendência persiste até a confirmação real de seu fim

Para fins de negociação, existe uma regra simples que todos já ouviram: não negocie contra a tendência! Literalmente!Enquanto a tendência existir, todas as operações devem ser feitas a favor desse movimento principal — junto com a tendência. Sem confirmação concreta de que ela acabou, abrir posições contra não faz sentido.

“E se o preço não subir mais?” ou “Tenho certeza de que a reversão virá em breve” não se encaixam aqui — com grande probabilidade, você perderá dinheiro. Repetindo: a tendência não acabou — negocie a favor dela; apareceu uma prova de que a tendência terminou — é hora de sair do mercado.

Fim e reversão de tendência

É fácil notar, no gráfico, quando uma tendência termina ou reverte. Cada tendência é composta por movimentos em ondas para cima ou para baixo (dependendo se é de alta ou de baixa). Em outras palavras, trata-se de atualizar os topos e fundos.Na tendência de alta, os topos são renovados: Na tendência de baixa, ao contrário, renovam-se os fundos: O momento em que os topos/fundos deixam de ser renovados marca o fim da tendência: No exemplo, a tendência de baixa terminou quando o próximo fundo não foi menor que o anterior — formou-se no mesmo nível do fundo anterior, sinal de que o preço pode seguir um destes caminhos:

- Mudar para tendência de alta

- Iniciar um movimento lateral

Análise técnica e Teoria de Dow

A análise técnica, criada há mais de 100 anos, tem como base a Teoria de Dow. Hoje em dia, muitos traders não imaginam operar sem visualizar o gráfico de preço de um ativo. Existem milhões de indicadores que facilitam e agilizam a leitura do que está acontecendo. Eles deram origem a diversas estratégias de negociação que utilizamos atualmente.Milhares de traders aprendem a operar olhando apenas o gráfico limpo: estudam padrões, traçam níveis de suporte e resistência, identificam tendências e zonas de consolidação. Tudo isso está ao nosso alcance hoje, mas teve início com o desenvolvimento da análise técnica e com a Teoria de Dow.

Críticas e comentários